- Кипр: закон об ускоренном гражданстве для высококвалифицированных иностранных специалистов

- Продал квартиру раньше срока, а налог платить не нужно!

- Трансфертное ценообразование: регулирование, анализ, и ответственность

- Новый стандарт бухгалтерского учета, учет нематериальных активов

- Самые важные изменения в налогообложении 2024 года

- Вопрос о налоговой ставке доходов от сдачи в аренду зарубежным взаимозависимым лицом недвижимого имущества

- Новый указ об иностранных ценных бумагах. Что изменится?

- ПМЖ с правом на работу на Кипре: что это и кто может получить

- Доход от сдачи в аренду недвижимости на Кипре: особенности учета и налогообложения

Гонконг: Новая гавань для российских ПИФов

Закрытые паевые инвестиционные фонды недвижимости долгое время выступали эффективным правовым средством налогового планирования, с помощью которого налогоплательщики производили отсрочку уплаты налога на прибыль либо полностью избегали уплаты налога на прибыль на вполне законных основаниях. Так, в настоящее время довольно распространена практика, в соответствии с которой недвижимое имущество, находящееся в Российской Федерации, передается в активы закрытого паевого инвестиционного фонда в доверительное управление. В качестве пайщиков здесь выступают компании-нерезиденты, зарегистрированные в одной из европейских стран, с которой у Российской Федерации имеется двустороннее соглашение об избежании двойного налогообложения, позволяющее не облагать доходы от ПИФа у источника выплаты в РФ.

Наибольшей популярностью в рассматриваемой схеме долгое время пользовались компании-участники с местом регистрации на Кипре. Это объяснялось тем, что двусторонним соглашением об избежании двойного налогообложения, заключенным с Кипрской стороной, доходы от паевых инвестиционных фондов недвижимости признавались другими доходами, которые подлежали налогообложению только на Кипре (статья 22 Соглашения). А в соответствии с национальным законодательством Республики Кипр операции с паями инвестиционных фондов не подлежат обложению налогом на доходы в Республике Кипр.

Однако после подписания Протокола к соглашению об избежании двойного налогообложения с Кипром (вступил в силу 02 апреля 2012 г. и начал действовать с 01 января 2013 г.) Республика утратила репутацию привлекательной и эффективной юрисдикции, которая могла бы использоваться в целях структурирования владения российской недвижимостью посредством паевых инвестиционных фондов. Дело в том, что в соответствии со статьей 3 Протокола к доходам от недвижимого имущества теперь приравниваются и доходы, полученные через посредничество трастов недвижимости, паевых фондов недвижимости или аналогичных коллективных форм инвестирования, созданных в первую очередь для инвестиций в недвижимое имущество. Это означает, что доходы пайщика – резидента Республики Кипр, полученные в виде промежуточной выплаты по паям паевого инвестиционного фонда недвижимости, а также при погашении или продаже таких паев, будут облагаться налогом на территории Российской Федерации как доходы от недвижимого имущества (то есть по ставке в 20% согласно подпункту 10 пункта 1 статьи 309 и подпункту 1 пункта 2 статьи 284 Налогового кодекса РФ). Это также подтверждают и контролирующие органы в своих разъяснениях (письмо Минфина РФ от 28 января 2011 г. № 03-08-05).

После того как Республика сдала свои лидирующие позиции, российские предприниматели были озадачены поиском оптимальной юрисдикции для регистрации пайщика российского ПИФа, которая бы достойно могла заменить Кипр.

На протяжении более пяти лет выбор колебался между такими европейскими странами, как Мальта, Ирландия, Болгария, Швейцария. Однако ни одна из названных юрисдикций не могла повторить успех Кипра и предоставить аналогичные налоговые преимущества. Использование указанных юрисдикций, безусловно, оптимизировало налогообложение доходов от российских ПИФов, но не сводило его к нулю с такой легкостью, с какой это делал Кипр. Справедливо отметить, что в таких условиях для некоторых предпринимателей гораздо выгоднее и проще было передать паи фонда физическому лицу – налоговому резиденту РФ и платить 13%, не создавая иностранную инфраструктуру своего бизнеса.

Однако черная полоса обязательно должна была смениться белой, и это произошло. 18 января 2016 г. Российская Федерация подписала соглашение с Гонконгом об избежании двойного налогообложения. Соглашение было ратифицировано 03 июля 2016 г. и будет применяться к правоотношениям с 01 января 2017 г.

Соглашение с Гонконгом однозначно ответило на многие вопросы российских предпринимателей, в том числе и на вопрос – какую юрисдикцию использовать при регистрации пайщика российского ПИФа недвижимости?

В данной статье предоставлен анализ юрисдикций, которые некоторое время могли рассматриваться в качестве альтернативы Кипру (с той или иной степенью условности) до подписания соглашения с Гонконгом, а также раскрыты преимущества Гонконга.

Следует сказать, что при проведении анализа и осуществлении выбора наиболее благоприятной страны резидентства для будущего пайщика российского фонда недвижимости, прежде всего, следует исходить из следующих основных критериев:

- с данной страной должно быть заключено соглашение об избежании двойного налогообложения с Российской Федерацией;

- соглашением об избежании двойного налогообложения должна быть предусмотрена возможность квалификации доходов от паевых инвестиционных фондов недвижимости в Российской Федерации в качестве иных (других) доходов и отсутствие необходимости их налогообложения в стране источника выплаты дохода (в Российской Федерации);

- в стране резидентства получателя дохода должны быть установлены невысокие налоговые ставки по налогу на прибыль с данных доходов.

Также следует отметить, что в данной статье, говоря о доходах от ПИФа, мы подразумеваем доходы в виде промежуточных выплат по паям, регулярно получаемые пайщиком.

Люксембург

С Великим Герцогством Люксембург Российская Федерация также подписала Протокол, вносящий изменения в имеющееся между странами Соглашение об избежании двойного налогообложения, аналогичные изменениям, введенным на Кипре. Вступил в силу он практически одновременно с кипрским протоколом (30.07.2013). Согласно этому Протоколу к доходам от недвижимого имущества также приравниваются доходы, полученные от паев паевых фондов, созданных для инвестиций в недвижимое имущество. Следовательно, доходы пайщика – резидента Республики Люксембург, полученные от участия в паевом инвестиционном фонде недвижимости в РФ, облагаются налогом на территории Российской Федерации как доходы от недвижимого имущества (то есть по ставке в 20%).

Великобритания

Соединенное Королевство – довольно привлекательная с позиции налогообложения страна. Во многом это объясняется тем, что она имеет двусторонние соглашения об избежании двойного налогообложения с более чем ста государствами мира. Зарегистрированные в Англии компании зачастую используются как эффективное средство для минимизации налогов.

Согласно положениям действующей между двумя странами Конвенции об избежании двойного налогообложения от 15.02.1994 г., в отличие от ранее рассмотренных юрисдикций (Кипр, Люксембург) доходы, получаемые от владения паями инвестиционного фонда недвижимости в Соединенном Королевстве, напрямую не отнесены к доходам от недвижимого имущества.

При этом в статье 21 «Другие доходы» действующей Конвенции содержится оговорка, в соответствии с которой к другим доходам не могут быть отнесены выплаты из доверительных фондов или из наследуемого по причине смерти состояния. В связи с указанной оговоркой на первый взгляд представляется невозможным квалифицировать промежуточные выплаты по паям инвестиционных фондов в качестве других доходов. Однако на деле все обстоит несколько иначе. Термин «доверительный фонд» является понятием английского права, российское законодательство не содержит его определения. Доверительный фонд по английскому праву представляет собой обязательство некоего доверенного лица управлять имуществом, передаваемым под его контроль, в интересах третьих лиц (бенефициаров фонда), в число которых могут входить как само это доверенное лицо, так и лицо, поручающее управление имуществом. В соответствии с российским законодательством паевой инвестиционный фонд – это обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией (статья 10 Федерального закона от 29.11.01 № 156-ФЗ «Об инвестиционных фондах»). Как видим, понятия «доверительный фонд» и «паевой инвестиционный фонд» не являются идентичными по своей правовой природе. Кроме того, при применении Российской Федерацией Конвенции любой термин, не определенный в ней, имеет то значение, которое придается ему законодательством РФ (пункт 2 статьи 3 Конвенции).

В связи с изложенным мы полагаем, что промежуточные выплаты по паям паевого инвестиционного фонда недвижимости, расположенного в РФ, в пользу пайщика – резидента Великобритании – должны квалифицироваться в качестве других доходов в стране резидентства пайщика (Великобритании). Ставка налога на прибыль в Великобритании относительно невысока по сравнению с другими европейскими странами (Франция, Бельгия, Италия, Испания, Германия и др.), тем не менее, она на порядок выше ставки налога на прибыль в РФ и составляет от 20% до 25% (величина ставки варьируется в зависимости от размера годовой чистой прибыли компании).

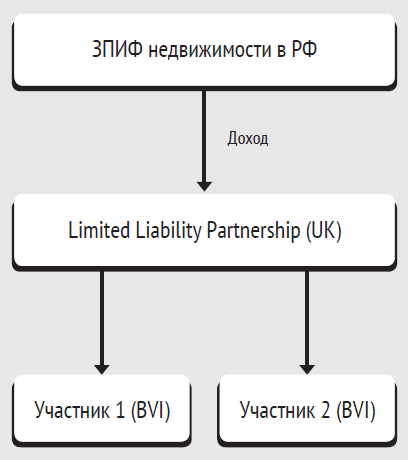

Следует отметить, что в настоящее время многие специалисты говорят о возможности оптимизации схемы «ПИФ в РФ – пайщик в Великобритании» путем использования в качестве пайщика такой формы юридического лица как Товарищество с ограниченной ответственностью (Limited Liability Partnership – LLP), участники которого являются резидентами оффшорной зоны (например, Британских Виргинских островов). По мнению ряда специалистов, это позволит значительным образом оптимизировать налогообложение доходов пайщика.

Особенностью LLP как формы юридического лица в Великобритании является то, что доходы LLP не являются объектом налогообложения по британскому законодательству, если его участники не являются резидентами Великобритании, не ведут там деятельности, а коммерческая деятельность товарищества не ведется на территории Великобритании, и там нет источников его дохода. В таком случае участники товарищества должны уплачивать налоги в государстве, резидентом которого они являются, а в связи с тем, что на территории Британских Виргинских островов отсутствует корпоративный налог, а также налог на доходы физических лиц, получается вроде бы безналоговая схема организации получения доходов из российского паевого инвестиционного фонда недвижимости.

Однако, по нашему мнению, на практике такая схема не может быть реализована по следующим причинам. Товарищество (LLP) в рассматриваемых обстоятельствах не будет признаваться резидентом Великобритании, а следовательно, положения Конвенции об избежании двойного налогообложения к нему применяться не будут, в связи с чем доходы пайщика российского паевого инвестиционного фонда недвижимости будут облагаться налогом у источника выплаты в РФ (пункт 6 статьи 309 Налогового кодекса РФ). В связи с этим использование данной формы юридического лица не подходит для финансовой деятельности с теми странами, где существует налог у источника выплаты, в том числе и с РФ.

Нидерланды

Между Россией и Нидерландами также заключено Соглашение об избежании двойного налогообложения от 16 декабря 1996 г., подписанное одновременно с Протоколом к нему. Исходя из положений данного Соглашения доходы, полученные голландскими пайщиками из российских ПИФов недвижимости могут быть квалифицированы как другие доходы, которые будут подлежать налогообложению только на территории Королевства Нидерландов.Налогообложения у источника выплаты в РФ в данном случае не возникает. Ставка налога на прибыль в Нидерландах дифференцирована, поскольку зависит от годового размера чистой прибыли компании, и составляет 20% (если чистая прибыль компании за год менее 200 000 €) или 25% (в случае превышения годового размера чистой прибыли порога в 200 000 €)

Квалифицировать данные доходы в качестве дивидендов в соответствии с положениями Соглашения об ИДН не представляется возможным, поскольку протоколом предусмотрено, что термин «дивиденды» включает переводимую из России прибыль, полученную резидентом Нидерландов от участия в совместном предприятии с российскими и иностранными инвестициями, которое в налоговых целях рассматривается в качестве корпоративного образования или юридического лица (к которым паевой инвестиционный фонд в соответствии с российским законодательством не относится).

Мальта

Конвенция между Российской Федерацией и Мальтой об избежании двойного налогообложения и предотвращении уклонения от налогов в отношении налогов на доходы была подписана Правительствами двух стран в Москве 15 декабря 2000 г., однако до настоящего времени Конвенция не ратифицирована Российской Федерацией и не вступила в силу (вступает в силу через 30 дней с даты последнего уведомления о выполнении Сторонами внутригосударственных процедур).

Конвенцией об избежании двойного налогообложения, заключенной между Правительством РФ и Правительством Мальты, не конкретизирован порядок налогообложения доходов, полученных от ПИФов в России. В связи с этим данные доходы также следует квалифицировать как «другие доходы», которые согласно положениям Конвенции будут облагаться только в государстве, резидентом которого является лицо, получившее доход (т.е. на Мальте). Ставка налога на прибыль на Мальте одна из самых высоких в Европе и составляет 35 %.

На Мальте применяется условная система налогообложения, предусматривающая возможность возврата уплаченного налога от 2/3 до 6/7 от уплаченного налога.

Например, доход, полученный от инвестиций, распределен мальтийскими компаниями в виде дивидендов. Налог, который оплачен мальтийской компанией, подлежит возврату при условии, что эти дивиденды распределены из доходов, отнесенных к зарубежному счету, на который начисляется доход. Доходами, относящимися к зарубежному счету, являются доходы, полученные за пределами Мальты, например, дивиденды, доход от капиталовложений и пр. Прямым образом доходы от участия в ПИФе недвижимости не поименованы, но, по нашему мнению, они также будут учитываться на зарубежном счете мальтийской компании.

Возврат налогов рассчитывается исходя из налога, уплаченного сверх требуемого согласно двусторонним соглашениям об освобождении от двойного налогообложения, односторонним налоговым вычетам и договорам о снижении подоходного налога внутри Содружества наций. Это означает, что налоги, оплаченные за границей, тоже могут приниматься во внимание при расчете возврата налогов, при условии, что общий возврат налогов не превысит сумму налога, оплаченную на Мальте. В случае расчета по единой ставке FRFTC возврат налогов считается по налогам, уплаченным на Мальте.

Если мальтийская компания запрашивает единую ставку FRFTC, что является одной из 4-х форм освобождения от двойного налогообложения по мальтийскому налоговому законодательству, то любой возврат налогов будет ограничен 2/3 от мальтийских налогов, что в результате дает максимальную эффективную налоговую ставку в 6,25%.

Швейцария

Ранее Соглашение со Швейцарией содержало неопределенность в отношении квалификации выплат по паям ПИФов недвижимости в качестве облагаемого или необлагаемого дохода, а также неопределенность в отношении применимой ставки налога у источника. Конкретику внес Протокол к Соглашению, который был подписан 24 сентября 2011 г. (вступил в силу 09 ноября 2012 г.).

В результате переговоров между Россией и Швейцарией (в отличие от Протоколов к Соглашениям об избежании двойного налогообложения России с Люксембургом и Кипром) было решено не изменять определение «дохода от недвижимого имущества» в отношении налогообложения доходов паевых инвестиционных фондов, учрежденных для инвестирования в основном в недвижимое имущество. Это приятная новость для налогоплательщиков, поскольку такой вид доходов, как доходы от паевых фондов недвижимости, перестал подлежать неограниченному налогообложению в стране происхождения такого дохода. Напротив, такие доходы после вступления в силу Протокола стали считаться дивидендами, подлежащими обложению налогом у источника по соответствующим ставкам 5% от общей суммы дивидендов (если компания-получатель дивидендов владеет по меньшей мере 20% активов паевого инвестиционного фонда недвижимости, и иностранный капитал, инвестированный в фонд, превышает двести тысяч швейцарских франков) или 15% от общей суммы дивидендов (во всех иных случаях). Следует также отметить, что дивидендами стали считаться и любые выплаты по паям инвестиционных фондов (не являющихся фондами недвижимости), получающих за счет акций более 50 процентов своего дохода.

Статья о методах устранения двойного налогообложения (ст. 23 Соглашения) предполагает в отношении резидентов Швейцарии метод исключения двойного налогообложения для всех видов облагаемых в России доходов. Если швейцарская компания получает доход, который в соответствии с положениями Соглашения может облагаться налогами в России, сумма налога на такой доход, подлежащая уплате в России, может вычитаться из налога, взимаемого в Швейцарии. Что касается федерального налогообложения Швейцарии, то получаемые швейцарской компанией дивиденды включаются в налоговую базу (эффективная налоговая ставка на федеральном уровне 7,8%). Таким образом, удержанный налог у источника в РФ может быть учтен при расчете налога в Швейцарии. Однако также не следует забывать, что в Швейцарии на кантональном уровне компания также должна уплачивать налоги, а также при определенных условиях может получить льготы и налоговые преференции (в зависимости от кантона).

Дания

Конвенция об избежании двойного налогообложения, заключенная РФ с Данией (Конвенция от 08.02.1996 г.), позволяет квалифицировать доходы датской компании от промежуточных выплат по паям паевых инвестиционных фондов недвижимости в РФ в качестве других доходов, подлежащих налогообложению только в Дании (статья 21 Конвенции). Однако такое государство как Дания отнюдь не славится наличием низкой ставки по налогу на прибыль – так, в настоящее время ставка налога на прибыль в Дании составляет 22%. В то же время, законодательство Дании предоставляет возможность регистрации и использования в своей деятельности компаний с нулевой ставкой налогообложения. Речь идет о компании типа K/S, которые с каждым годом набирают все большую популярность у бизнесменов. Компания типа K/S – товарищество, состоящее по крайней мере из двух учредителей, один из которых имеет статус основного партнера («General Partner»), остальные учредители имеют стандартный статус («Limited Partners»).

Датские компании K/S с иностранными учредителями, не ведущие коммерческой деятельности в Дании, не являются налоговыми резидентами Дании. Согласно налоговому законодательству Дании, компания K/S не рассматривается как отдельный субъект налогообложения (в связи с этим такой компании не присваивается номер налогоплательщика в Дании), а налоги от полученной компанией K/S прибыли уплачивают учредители («General Partner» и «Limited Partner») по месту своей резиденции пропорционально принадлежащим им долям в товариществе K/S.

Однако немаловажно еще одно обстоятельство: поскольку компании K/S не являются налогоплательщиками Дании, то они не попадают и под действие заключенных Данией межгосударственных договоров об избежании двойного налогообложения. Следовательно, доход датской компании K/S от участия в российском паевом инвестиционном фонде будет облагаться налогом у источника выплаты в РФ.

В то же время датское законодательство предоставляет возможность датским холдинговым компаниям (Danish Holding Companies) переводить полученные за рубежом дивиденды далее в свою материнскую компанию в страны, у которых имеются заключенные с Данией налоговые соглашения, без какого-либо налогообложения. В связи с тем, что на перевод дивидендов в Данию из многих государств действует льготный режим по соглашениям об избежании двойного налогообложения, датская холдинговая компания является выгодным инструментом для использования ее в качестве учредителя резидентных компаний в других странах (в том числе и в России). Однако данная схема привлекательна, как уже было сказано, для распределения дивидендов, полученных за рубежом. А по российскому законодательству промежуточные выплаты по паям паевых инвестиционных фондов к дивидендам отнесены быть не могут.

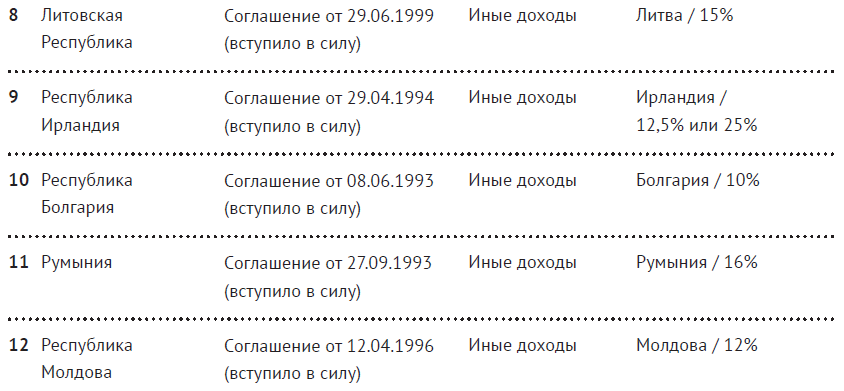

С рядом других государств Российской Федерацией также заключены соглашения об избежании двойного налогообложения, которые в настоящий момент вступили в силу и применяются к налоговым правоотношениям сторон. Ко всему прочему, тексты Соглашений с такими государствами, как Латвия (Соглашение от 20 декабря 2010 г.), Литва(от 29 июня 1999 г.), Ирландия (Соглашение от 29 апреля 1994 г.), Болгария (Соглашение от 8 июня 1993 г.), Румыния (Соглашение от 27 сентября 1993 г.), Молдова (Соглашение от 12 апреля 1996 г.) содержат вполне схожие друг с другом положения, в соответствии с которыми доходы пайщика-нерезидента от участия в российском паевом инвестиционном фонде недвижимого имущества надлежит квалифицировать как «Другие доходы» и облагать налогом их в государстве, резидентом которого является пайщик (получатель дохода). Разными являются только ставки налога на прибыль, применяемые в указанных странах. Так, в размер ставки налога на прибыль в Латвии и Литве составляет 15%,в Ирландии – 12,5% для торговых компаний (25% — для других), в Болгарии – 10%, в Румынии – 16%, в Молдове – 12% соответственно.

Гонконг

Как было указано выше, с 01 января 2017 г. начнет применяться соглашение об избежании двойного налогообложения между РФ и Гонконгом, по условиям которого выплаты из российского ПИФа в пользу гонконгского пайщика не будут облагаться налогом у источника в РФ. Что касается налогообложения на территории Гонконга, то ставка корпоративного налога (налога на прибыль) в Гонконге составляет 16,5%. Однако, налогом на прибыль организаций облагается только прибыль, полученная от источников в Гонконге, так называемая оншорная прибыль. Таким образом, доход по инвестиционному паю российского ПИФа, не подлежит налогообложению на территории Гонконга.

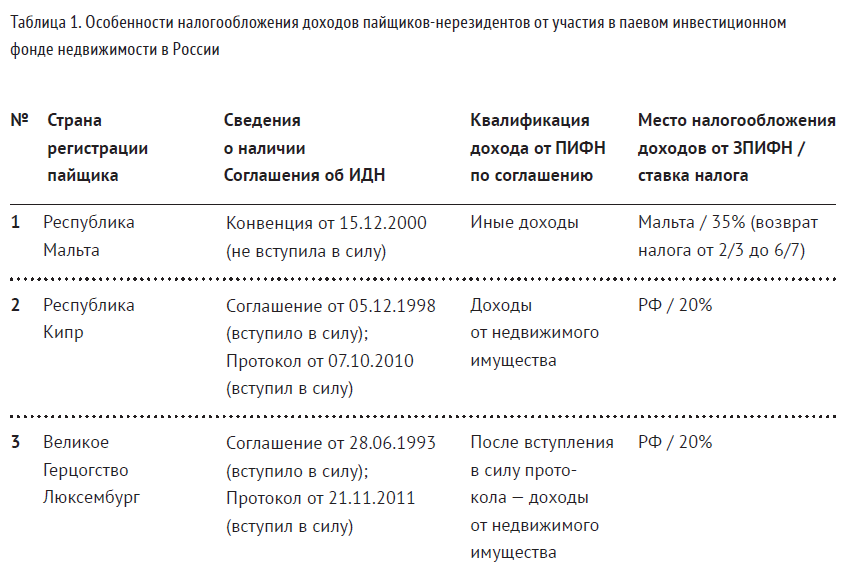

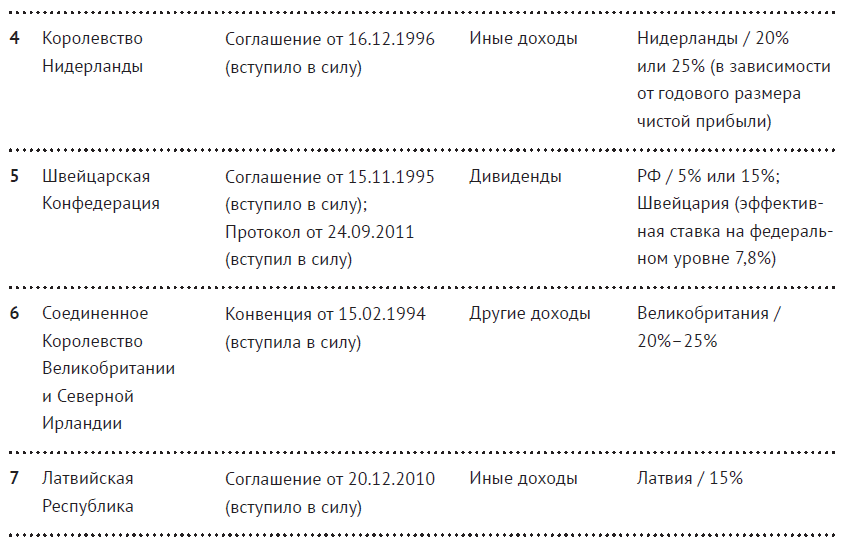

В целях систематизации изложенной информации, особенности налогообложения доходов компаний-резидентов вышеуказанных стран от участия в паевом инвестиционном фонде недвижимости в России схематично можно представить в виде таблицы:

Как видно из проведенного анализа двусторонних соглашений об избежании двойного налогообложения, заключенных Российской Федерацией с другими государствами, а также из представленной сводной таблицы, наиболее выгодной и безальтернативной юрисдикцией для оптимизации налогообложения доходов от паевых инвестиционных фондов недвижимости в России является Гонконг.

Обращаем Ваше внимание, что в рамках данной статьи не были раскрыты особенности структурирования бизнеса с использованием иностранных компаний, связанные с действующими требованиями налогового законодательства РФ (в частности, требования о раскрытии информации и налогообложении контролируемых иностранных компаний, концепция фактического получателя доходов) и предстоящим автоматическим обменом информацией (CRS). Поэтому при принятии окончательного решения по структурированию своего бизнеса рекомендуем получить предварительные разъяснения и консультации специалистов.