- Продал квартиру раньше срока, а налог платить не нужно!

- Трансфертное ценообразование: регулирование, анализ, и ответственность

- Новый стандарт бухгалтерского учета, учет нематериальных активов

- Самые важные изменения в налогообложении 2024 года

- Вопрос о налоговой ставке доходов от сдачи в аренду зарубежным взаимозависимым лицом недвижимого имущества

- Новый указ об иностранных ценных бумагах. Что изменится?

- ПМЖ с правом на работу на Кипре: что это и кто может получить

- Доход от сдачи в аренду недвижимости на Кипре: особенности учета и налогообложения

Стараниями законотворцев

С 1 января 2019 года вступает в силу масса изменений как к Налоговому Кодексу РФ, так и к другим законам Российской Федерации. Наиболее резонансными среди них стали повышение ставки НДС и изменения в порядке назначения и выплаты пенсий, однако не стоит забывать и о прочих нововведениях.

Можно не распечатывать отчетность?

Бухгалтерская (финансовая) отчетность за 2018 год может быть сформирована как на бумажном носителе, так и в виде электронного документа, заверенного электронной цифровой подписью. Такими изменениями дополнен закон «О бухгалтерском учете» с ноября 2018 года.

При этом, в случае, если законодательством Российской Федерации или договором предусмотрено представление бухгалтерской (финансовой) отчетности другому лицу или в государственный орган на бумажном носителе, экономический субъект обязан по требованию другого лица или государственного органа за свой счет изготавливать на бумажном носителе копии бухгалтерской (финансовой) отчетности, составленной в виде электронного документа.

Таким образом, в общем порядке организациям разрешается не распечатывать бухгалтерскую отчетность.

Однако есть случаи, при которых организациям всё-таки придется оформить оригиналы бухгалтерской (финансовой) отчетности на бумажных носителях.

Например, при проведении аудита, так как в Российской Федерации аудиторское заключение выдается по бухгалтерской (финансовой) отчетности, которая представлена на бумажном носителе (бухгалтерская (финансовая) отчетность является неотделимой частью заключения).

Куда сдавать отчетность?

Начиная с 2020 года (таким образом, речь идет об итоговой документации за 2019 год), организациям необходимо представлять отчетность не в органы статистики, а в налоговые органы по месту регистрации (за некоторыми исключениями) в виде электронных документов, заверенных электронной подписью по телекоммуникационным каналам связи (ТКС). Аудиторское заключение, в случае проведения обязательного аудита, также представляется в налоговый орган.

Сроки представления аудиторского заключения (в случае, если бухгалтерская отчетность подлежит обязательному аудиту) остались прежними: в течение 10 дней с дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом.

Таким образом, вернулась обязанность сдачи отчетности и аудиторских заключений в налоговые органы. Так как для всех организаций установлено требование по сдаче деклараций по НДС исключительно в электронном виде, то у тех организаций, которые применяют общую систему налогообложения, ТКС уже настроены для сдачи отчетности в налоговые органы, поэтому дополнительных сложностей в связи с указанными изменениями возникнуть не должно.

В связи с представлением аудиторских заключений напрямую в налоговые органы возможно усиление контроля со стороны налоговиков, например, в случае представления аудиторского заключения с выражением модифицированного мнения о достоверности отчетности.

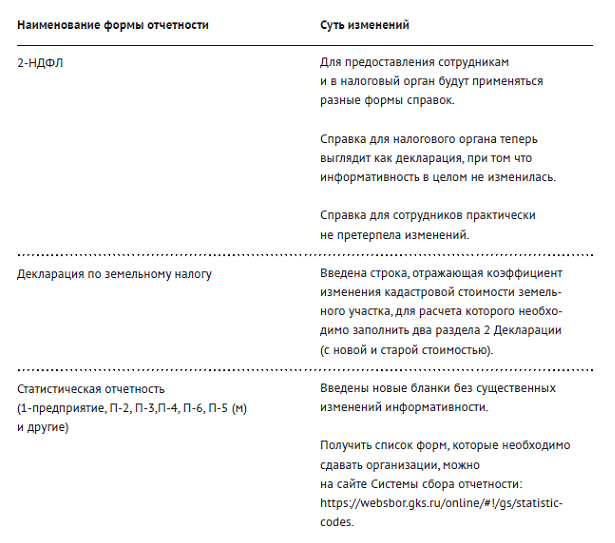

Новые формы о старом

Традиционным «новогодним» изменением является модификация некоторых форм отчетности.

«Детские» пособия – минимум и максимум

В 2019 году минимальные и максимальные размеры «детских» пособий составят:

Окончательный размер пособий будет известен после проведения индексации по состоянию на 1 февраля 2019 года.

Всему есть «предел», и страховым взносам тоже

Предельная база для расчета страховых взносов также увеличилась и с 1 января 2019 года составляет:

Страховые взносы, перечисляемые в Фонд медицинского страхования, исчисляются со всех доходов работника.

Стоит отметить, что ставки страховых взносов, перечисляемых на пенсионное страхование в размере 22% в рамках предельной базы страховых взносов и 10% при ее превышении, с 1 января 2019 года стали постоянными в связи с пересмотром положений статьи 425 и упразднением положений статьи 426 Налогового Кодекса РФ.

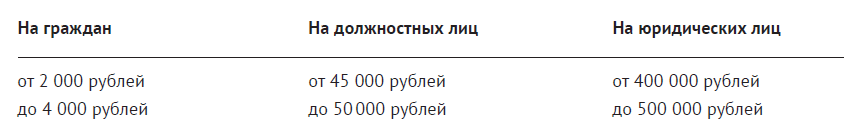

Новые обязанности и новые штрафы

С 16 января 2019 года вступают в силу поправки в закон «О правовом положении иностранных граждан в Российской Федерации», согласно которым приглашающая сторона (работодатель) принимает меры по обеспечению соблюдения приглашенным иностранным гражданином порядка пребывания (проживания) в Российской Федерации, а именно:

- соответствия заявленной им цели въезда в Российскую Федерацию фактически осуществляемой в период пребывания (проживания) в Российской Федерации деятельности или роду занятий;

- обеспечению своевременного выезда приглашенного иностранного гражданина за пределы Российской Федерации по истечении определенного срока его пребывания в Российской Федерации.

В случае нарушения указанных норм Кодексом об административных правонарушениях предусмотрено наложение достаточно крупных штрафов:

Если хочешь быть здоров – проверяйся!

С 1 января 2019 года работодателей обязали предоставлять своим работникам время для прохождения диспансеризации с сохранением места работы и среднего заработка. Основанием для освобождения от работы является письменное заявление работника.

В общем порядке работник имеет право на освобождение от работы на один рабочий день один раз в три года.

Работники пенсионного возраста (являющиеся получателями пенсии по старости или пенсии за выслугу лет) и предпенсионного возраста имеют право на освобождение от работы на два рабочих дня один раз в год.

«Интервью» с аудитором

С 1 января 2019 года вступают в силу поправки в часть первую Налогового Кодекса РФ, согласно которым у налоговых органов появляется возможность получить сведения о налогоплательщиках от аудиторских организаций и индивидуальных аудиторов.

Теперь налоговые органы в целях налогового контроля смогут собирать, хранить и использовать полученные от аудиторов документы (информацию), связанные с оказанием ими профессиональных услуг.

Несмотря на то, что уже началась паника вокруг этого вопроса, всё не так мрачно – налоговый орган может направить запрос на получение информации аудитору только в следующих случаях:

- проведение выездной налоговой проверки;

- проведение проверки полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами;

- поступление запросов из иностранных государств.

Говорить о практической возможности получения налоговыми органами информации, которая впоследствии может быть использована против налогоплательщика, рано. Тем не менее, весьма сомнительно, что аудиторы будут с радостью раскрывать информацию и предоставлять налоговикам «рычаги воздействия» на своих клиентов.

Дополнительно стоит отметить, что у аудитора и налогового инспектора совершенно разные цели при проведении проверок, и аудитора попросту может не обладать необходимой информацией.