НДС без границ, или окно в Европу

Уж сколько раз твердили миру про глобализацию, упрочнение международных связей и стирание границ между государствами в экономическом, социальном, культурном смыслах. Поэтому опустим положенное введение об актуальности знаний о европейском налоге на добавленную стоимость. Достаточно представить, что Вы (российская компания) являетесь собственником товаров, находящихся на складе в Болгарии, и планируете продать его бельгийской, например, компании. Болгария близко, а начислять ли НДС по операции или не начислять? Ответы на этот, а также иные неизбежные вопросы попробуем изложить ниже.

В 2007 году вступила в силу Директива Совета ЕС 2006/112/EC об общих принципах взимания налога на добавленную стоимость. Утвердив общие принципы обложения НДС, Директива оставила на усмотрение каждого государства-члена ЕС национальные ставки налога и критерии признания хозяйствующего субъекта плательщиком НДС. Поэтому, несмотря на унифицированное общеевропейское обложение НДС, определить сумму налога по каждой конкретной операции без обращения к национальному законодательству невозможно.

В Евросоюзе НДС облагаются четыре хозяйственные операции:

- поставка товаров в границах одного государства-члена ЕС;

- приобретение товаров в рамках ЕС;

- оказание услуг;

- импорт товаров.

В рамках данной статьи рассмотрим особенности обложения НДС первых двух операций.

Поставка товаров

Поставкой товаров для целей НДС признается фактическая передача права распоряжения материальным активом1, что необязательно совпадает с юридической передачей права собственности. Как показывает ряд судебных решений, для признания поставки товаров совершившейся одной стороне операции достаточно уполномочить другую сторону распоряжаться товаром как своим собственным2. Также следует отметить, что критерий материальности в контексте европейского законодательства об НДС является ключевым при разграничении поставки товаров и оказания услуг как двух различных налогооблагаемых операций. Именно поэтому передача нематериальных активов, таких как авторские права, патенты, франшизы классифицируется как оказание услуг3.

Государства-члены ЕС могут для целей НДС рассматривать в качестве товара следующие объекты:

- доля в праве собственности на недвижимое имущество;

- вещное право пользования недвижимым имуществом.

Также на усмотрение национального законодателя оставлен вопрос о признании поставкой товаров для целей НДС использования налогоплательщиком для собственных нужд товаров, произведенных, приобретенных или импортированных, в случае если НДС по этим товарам, приобретенным у другого налогоплательщика, не полностью бы подлежал вычету.

При поставке товаров без использования транспорта местом поставки считается место, где произошла передача товара4.

При поставке товаров с использованием транспорта местом поставки считается то место, где началась перевозка товаров. Если перевозка товаров начинается в государстве, не являющемся членом ЕС (далее – третье государство), то местом поставки, осуществляемой импортером, будет являться государство импорта. Местом дальнейших поставок также будет признаваться государство импорта5.

Приобретение товаров в рамках ЕС (далее — IC приобретение)

Операция по приобретению товаров в рамках ЕС означает приобретение права распоряжаться материальным активом, доставляемым продавцу в другое государство ЕС, нежели то, в котором началась перевозка6. Использование налогоплательщиком для собственных нужд товаров, доставленных из другого государства Евросоюза, в котором они были произведены, приобретены или импортированы, приравнивается в целях налогообложения к IC поставке, то есть поставке товаров в рамках ЕС.

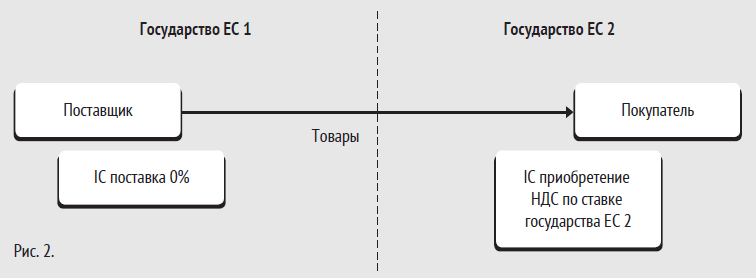

IC приобретению корреспондирует IC поставка, которая облагается по ставке 0%7 и предоставляет право на вычет по товарам и услугам, которые были приобретены для целей совершения IC поставки8.

По общему правилу, для применения ставки 0% к IC поставке поставщик должен предоставить налоговому ведомству своего государства следующие сведения:

- доказательство того, что товары были отправлены или будут отправлены в другое государство ЕС;

- номер регистрации покупателя в качестве плательщика НДС в государстве прибытия товаров.

В сущности, IC поставка и IC приобретение являются одной и той же торговой операцией. Освобождение IC поставки от обложения НДС позволяет избежать двойного налогообложения, с одной стороны, в государстве, где началась перевозка и, с другой стороны, в государстве, где перевозка закончилась.

Местом совершения IC приобретения как налогооблагаемой операции является место, где заканчивается перевозка товаров9. По умолчанию местом окончания перевозки признается государство, в котором покупатель зарегистрирован в качестве плательщика НДС. Например, местом IC приобретения будет являться Швеция, если в инвойсе в отношении покупателя указан регистрационный номер плательщика НДС, выданный Швецией, несмотря на то, что поставка осуществлялась, например, из Германии в какое-либо другое государство (не Швецию). В любом случае, НДС по операции IC приобретения должен быть уплачен в государстве места прибытия товаров10 (рис. 3а). Если покупатель в декларации по НДС заявит, что с операции по IC приобретению налог был взыскан в государстве, где фактически закончилась перевозка, налоговая база подлежит уменьшению в государстве, в котором покупатель зарегистрирован в качестве плательщика НДС.

Налогооблагаемое событие в отношении IC приобретения происходит в момент, когда такое приобретение считается совершенным на территории соответствующего государства-члена ЕС. НДС по операции IC приобретения подлежит взиманию с 15 числа месяца, следующего за месяцем, в котором произошла эта операция. Однако если инвойс по операции был выставлен ранее 15 числа месяца, следующего за месяцем, в котором произошла операция, НДС подлежит взиманию с даты выставления инвойса.

Трехсторонняя операция по поставке товаров

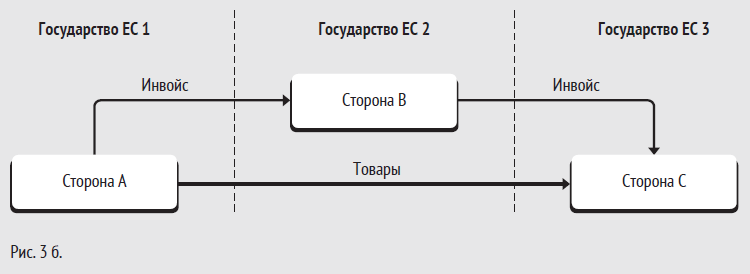

Директивой Совета ЕС 2006/112/EC предусмотрено обязательное к соблюдению всеми государствами-членами ЕС правило о применении ставки 0% к трехсторонним операциям по IC приобретению, которые соответствуют ряду условий:

- все три участника операции (Сторона А, Сторона B, Сторона С) зарегистрированы в качестве плательщиков НДС в разных государствах Евросоюза (возможен вариант, когда посредник – Сторона В – зарегистрирована либо в государстве отправки, либо в государстве доставки товаров, таким образом два участника операции зарегистрированы в одном государстве ЕС);

- Сторона А продает товары Стороне В, которая в свою очередь продает товары Стороне С, но товары доставляются напрямую от Стороны А Стороне С11 (рис. 3б).

Схема действует следующим образом:

- Сторона В предоставляет Стороне А свой номер регистрации в качестве плательщика НДС в Государстве ЕС 2 и доказательство того, что товары покинули или должны покинуть территорию Государства ЕС 1, на основании чего Сторона А выставляет Стороне В инвойс с нулевым НДС в рамках операции IC поставки;

- Товары отправляются напрямую из Государства ЕС 1 в Государство ЕС 3. По общему правилу, Сторона В совершает в данном случае IC приобретение, местом которого признается Государство ЕС 3. Если в соответствии с национальным законодательством Государства ЕС 3 сумма IC приобретения такова, что требует регистрации Стороны В в качестве плательщика НДС в этом государстве, то по осуществлении такой регистрации Сторона В, поставляя товары Стороне С, совершает обычную поставку в рамках одного государства Евросоюза. Упрощенный порядок налогообложения трехсторонних операций освобождает Сторону B от обязанности уплачивать НДС с операции IC приобретения в Государстве ЕС 3: в данном случае НДС начисляет и уплачивает конечный покупатель, Сторона С.

- Сторона В направляет Стороне С инвойс со ссылкой на применение нормы о налогообложении трехсторонних операций, на основании которой она не включает НДС в стоимость поставки, а обязанность по уплате налога возлагается на конечного покупателя.12

Не все государства европейского сообщества одинаково применяют положения Директивы 2006/112/EC о налогообложении трехсторонних операций. Некоторые из них допускают применение вышеописанной схемы к операциям, в которые вовлечено более чем три участника, а другие нет.

В ряде государств применение этой схемы невозможно, если посредник – Сторона В – зарегистрирован в качестве плательщика НДС не только в государстве своего места нахождения, но и в государстве доставки товаров13. В таком случае операция между Стороной А и Стороной В будет являться IC поставкой с нулевым НДС, которой корреспондирует IC приобретение. Операция между Стороной В и Стороной С будет являться обычной поставкой товаров в границе одного государства. Возлагается ли в данном случае обязанность по уплате налога на Сторону С, зависит от особенностей национального законодательства.

Наоборот, в ряде государств применение правила о налогообложении трехсторонних операций невозможно, если Сторона В зарегистрирована в качестве плательщика НДС не только в государстве своего места нахождения, но и в государстве места отправки товаров. В таком случае операция между Стороной А и Стороной В будет являться поставкой в границе одного государства, а операция между Стороной В и Стороной С – IC поставкой, которой корреспондирует IC приобретение.

При работе с трехсторонними (или многосторонними) операциями по поставке товаров необходимо помнить, что если товары пересекают границы государств единожды, то право на применение ставки 0% как для IC поставки также возникает единожды,14 даже если в отношении товаров было заключено несколько договоров поставки между лицами, зарегистрированными в качестве плательщиков НДС в разных государствах Евросоюза. В связи с этим на практике возникает вопрос, к какой именно операции в цепочке поставок следует применить ставку 0%. Законодательство Европейского союза не содержит определенных указаний по этому вопросу, норма была выработана Европейским судом в ходе правоприменительной практики15. Передача Стороной А права распоряжения товаром Стороне В в Государстве ЕС 1 будет признаваться IC поставкой, если Сторона В предоставит стороне А следующие сведения:

- доказательство того, что товары были отправлены или будут отправлены в другое государство ЕС;

- номер регистрации покупателя в качестве плательщика НДС в государстве прибытия товаров.

Однако в случае, если Стороне А известно или должно быть известно, что право распоряжения товаром будет передано Стороной В Стороне С до начала перевозки, то Сторона А должна выставить инвойс с НДС государства отправки товаров. В данной ситуации по ставке 0% будет облагаться операция между Стороной В и Стороной С как IC поставка.

Важно отметить, что судебная практика последних лет допускает определенные отступления от норм Директивы Совета ЕС 2006/112/EC в отношении регистрации участников трехсторонних операций в качестве плательщиков НДС в государствах Евросоюза16. Так, если Стороной В в трехсторонней операции является лицо, ведущее основную деятельность в третьем государстве и не имеющее номера регистрации в качестве плательщика НДС в Евросоюзе, в применении 0% ставки по IC-поставке от Стороны А Стороне В не может быть отказано лишь по этому формальному основанию. Европейский Суд указал три существенных условия, которые должны выполняться для получения права применения ставки 0%:

- право распоряжения товарами передано Стороне В;

- товары отправлены с территории одного государства ЕС в другое государство ЕС;

- сторона В должна подпадать под определение плательщика НДС, то есть осуществлять какую-либо коммерческую деятельность.

В завершение обзора операций по поставке товаров следует отметить, что в Европейском союзе создана система по обмену налоговой информацией (далее — VIES), целью которой является предотвращение злоупотреблений освобождением от НДС IC поставок и трехсторонних операций. В рамках VIES каждый плательщик НДС обязан ежеквартально или ежемесячно предоставлять в налоговый орган своего государства отчет с указанием следующей информации:

- о контрагентах по IC-поставкам;

- о лицах, зарегистрированных в качестве плательщиков НДС, которым были поставлены товары, приобретенные налогоплательщикам в рамках IC-приобретения;

- о лицах, зарегистрированных в качестве плательщиков НДС, которым были оказаны услуги.

Право на вычет уплаченного НДС

Плательщик НДС вправе принять к вычету суммы налога, которые уплачены им при приобретении товаров и услуг, используемых в его коммерческой деятельности, в следующих случаях:

- при приобретении товаров в границах одного государства;

- при оплате услуг;

- при приобретении товаров в другом государстве ЕС (IC-приобретение);

- при импорте товаров в государство ЕС.

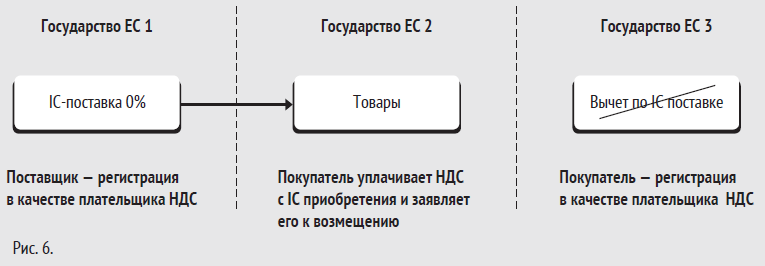

Следует помнить, что IC приобретение, при котором товары доставляются в иное государство, нежели то, в котором покупатель зарегистрирован в качестве плательщика НДС, не дает права на вычет в государстве регистрации, но предоставляет право на возмещение сумм налога, уплаченного в государстве прибытия товаров17 (рис. 6). Для получения права на вычет в государстве прибытия товаров покупатель должен либо зарегистрироваться в качестве плательщика НДС в этом государстве, либо организовать операцию таким образом, чтобы рассматриваемое IC приобретение подпадало под условие освобождения от НДС в рамках трехсторонней операции.

Директивой Совета ЕС 2008/9/EC от 12.02.2008 установлен порядок возмещения сумм налога, уплаченных в государстве ЕС, в котором налогоплательщику из другого государства ЕС были поставлены товары или оказаны услуги, или в которое он импортировал товары, однако в котором он не ведет коммерческой деятельности. Для получения права на возмещение в другом государстве ЕС налогоплательщик должен соответствовать следующим критериям:

- не иметь в этом государстве официального адреса;

- не иметь в этом государстве постоянного представительства;

- в течение соответствующего периода18 не поставлять товары и не оказывать услуги в этом государстве19.

Для получения возмещения в таком государстве налогоплательщик не позднее 30 сентября года, следующего за соответствующим периодом, должен подать заявление в электронной форме через интернет-ресурс, назначенный для этой цели государством ЕС, в котором налогоплательщик ведет коммерческую деятельность20. Государство, в котором испрашивается возмещение, не позднее 4 месяцев со дня получения такого заявления должно уведомить о своем согласии или отказе возместить уплаченный НДС21.

Вернемся к вопросу, обозначенному в начале статьи. Начисление НДС российской компанией, продающей товар со склада в Болгарии бельгийской компании, зависит от того, куда перемещается товар после продажи. Если товар доставляется в Бельгию или в другое государство ЕС за пределы Болгарии, то такая операция облагается НДС по ставке 0%. Российская компания становится обязанной зарегистрироваться в качестве плательщика НДС в Болгарии, если сумма операции превышает €25 56522, и в установленный срок подать в налоговый орган Болгарии VIES отчет по поставке. Если право распоряжения на товар переходит от продавца к покупателю на складе, и транспортировка не предполагается, то российская компания обязана выставить покупателю счет с указанием болгарского НДС.

- Статья 14 Директивы Совета ЕС 2006/112/EC.

- Решение Европейского Суда от 06/02/2003 C-185/01 по делу Auto Lease Holland; Решение Европейского Суда от 14/07/2005 C-435/03 по делу British American Tobacco International Ltd.

- Решение Европейского Суда от 21/10/1999 C-97/98 по делу Peter Jagerskiold v Torolf Gustafsson.

- Статья 31 Директивы Совета ЕС 2006/112/EC.

- Статья 32 Директивы Совета ЕС 2006/112/EC.

- Статья 20 Директивы Совета ЕС 2006/112/EC.

- Статья 138 Директивы Совета ЕС 2006/112/EC.

- Статья 169 (b) Директивы Совета ЕС 2006/112/EC.

- Статья 40 Директивы Совета ЕС 2006/112/EC.

- Статья 194 Директивы Совета ЕС 2006/112/EC.

- Статья 141 Директивы Совета ЕС 2006/112/EC.

- Chris Platteeuw, Quick Reference to European VAT Compliance, Kluwer Law International BV, The Netherlands 2010, p. 5-7.

- http://www.tei.org/news/Documents/TEI_comments_green_paper_future_of_VAT_.pdf

- Мнение Генерального прокурора г-жи Кокотт от 11/11/2005 по делу С-245/04 EMAG, ECR [2006].

- Решение Европейского Суда от 30/01/2010 по делу C-430/09 Euro Tyre Holding BV.

- Решение Европейского Суда от 27/09/2010 по делу C-587/10 Vogtländische Straβen-Tief und Rohrleitungsbau GmbH Rodewisch.

- Решение Европейского Суда от 22/04/2010 по объединенному делу C-536/08 и C-539/08, X and fiscal unity Facet-Facet Trading.

- Период, за который можно заявлять НДС к возмещению, устанавливается национальным законодательством, но в соответствии со статьей 16 Директивы Совета ЕС 2008/9/EC от 12.02.2008 не может быть менее 3 месяцев и более 1 года.

- Статья 3 Директивы Совета ЕС 2008/9/EC от 12.02.2008.

- Статья 7, статья 15 Директивы Совета ЕС 2008/9/EC от 12.02.2008.

- Статья 19 Директивы Совета ЕС 2008/9/EC от 12.02.2008.

- В соответствии со статьей 96 Закона Болгарии об НДС лицо становится обязанным зарегистрироваться в качестве плательщика НДС, если коммерческий оборот за период 12 последовательных месяцев, превышает € 25 565 или 50 000 левов.