НДС в Евросоюзе

НДС без границ

В выпуске № 3 за 2014 год мы рассказывали о том, как облагаются НДС операции по поставке товаров в Евросоюзе. В нем же мы обещали сиквел о двух других облагаемых НДС операциях – оказании услуг и импорте товаров в Евросоюз. Данная статья – исполнение обещанного.

Под оказанием услуг европейское законодательство понимает любую операцию, которая не является поставкой товаров, в том числе следующие операции:

- передача нематериальных активов;

- обязательство воздерживаться от какого-либо действия или дозволять какое-либо действие;

- оказание услуг в силу предписания публичной власти или закона;

- временное использование товаров для личных целей налогоплательщика, не связанных с его предпринимательской деятельностью, если НДС за эти товары был полностью или частично поставлен к вычету;

- безвозмездное оказание услуг налогоплательщиком в целях, не связанных с его предпринимательской деятельностью1.

Принципиальное значение для определения места реализации услуг имеет тот факт, кто выступает их заказчиком – лицо, являющееся или не являющееся плательщиком НДС. Если заказчик – плательщик НДС (далее будем называть такие операции B2B), то местом оказания услуг признается его местонахождение. Или же, если услуги были оказаны постоянному представительству заказчика, местонахождение такого представительства2.

Пример 1: компания, находящаяся в Болгарии, оказывает услуги по бухгалтерскому учету компании, находящейся в Австрии. Взиманию подлежит НДС, исчисленный по австрийским ставкам.

Пример 2: польская компания оказывает юридические услуги постоянному представительству шведской компании в Финляндии. Взиманию подлежит НДС, исчисленный по финским ставкам.

Если плательщик НДС приобретает услуг для собственного использования, несвязанного с предпринимательской деятельностью, то местом оказания услуг признается местонахождение продавца.

Пример 3: португальская компания оказывает образовательные услуги компании, находящейся в Дании. Взиманию подлежит НДС, исчисленный по португальским ставкам.

То же правило применяется, если заказчик не является плательщиком НДС (далее – B2C операции)3.

Пример 4: компания, находящаяся в Греции, оказывает консультационные услуги частному лицу, проживающему в Румынии. Взиманию подлежит НДС, исчисленный по греческим ставкам.

Таким образом, каждый раз при оказании услуг исполнитель определяет, будет ли это B2B или B2C операция. По общему правилу, плательщиком НДС является любое лицо, ведущее предпринимательскую деятельность4. На практике же лучшим доказательством предпринимательской деятельности контрагента служит его номер регистрации в качестве плательщика НДС. Проблема заключается в том, что почти в каждом государстве Евросоюза для малых предприятий действует пороговое значение годового оборота, не превышая который, экономические субъекты вправе не регистрироваться в качестве плательщика НДС5. Если контрагент не может предоставить номер плательщика НДС, то исполнитель услуг может истребовать в качестве доказательства B2B операции иные документы: справку из налогового органа, официальное письмо на фирменном бланке и др.

Одного деления на B2B и B2C операции для определения места реализации услуг недостаточно. Законодательством Евросоюза предусмотрен ряд услуг, местом реализации которых признается не местонахождение заказчика или исполнителя, а место их фактического оказания. Перечень таких услуг приведен в таблице:

Особые правила действуют для определения места реализации услуг, оказываемых частным лицам и некоммерческим организациям по электронным каналам связи (далее – электронные услуги). В их числе следующие услуги:

- телекоммуникационные услуги;

- радио– и телевещательные услуги;

- предоставление интернет-сайтов, веб-хостинг;

- предоставление и обновление программного обеспечения;

- предоставление музыки, видео, игр, текстов и доступа к базам данных;

- телевещание;

- дистанционное обучение12.

Если заказчик электронных услуг проживает или находится в другом государстве Евросоюза, нежели продавец, то местом реализации признается государство заказчика (в отличие от иных B2C операций). Это правило также применяется, если исполнитель электронных услуг находится за пределами Евросоюза.

Пример 5: английская компания предоставила доступ к электронной книге человеку, проживающему в Испании. Взиманию подлежит НДС, исчисленный по испанским ставкам.

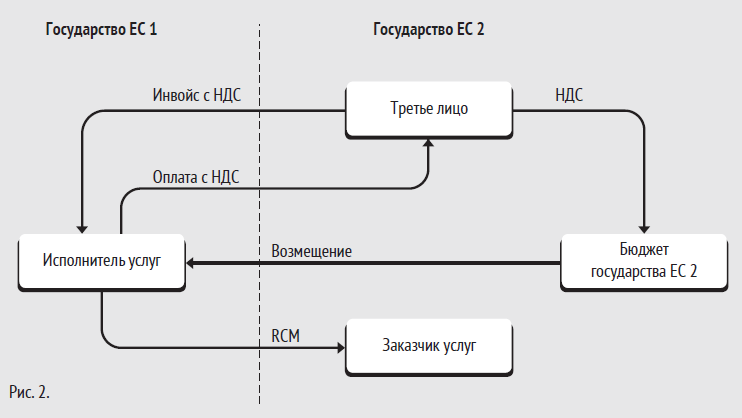

Обязанность уплатить НДС с операции возложена на продавца, если заказчик и продавец находятся в одном государстве Евросоюза13. Однако существует исключение. Если заказчик и исполнитель по B2B операции находятся в разных государствах, то НДС уплачивает заказчик в соответствии с механизмом выплаты НДС у источника дохода (reverse charge mechanism, далее — RCM)14. Фактически обязанности по перечислению денег в бюджет не возникает: заказчик кредитует свой счет по учету НДС суммой исходящего налога, исчисленной из стоимости полученной услуги, и в то же время дебетует счет равной суммой входного налога15.

При этом если исполнителем услуг, зарегистрированным в государстве ЕС1, для совершения в государстве ЕС 2 операции, к которой применяется RCM, были приобретены какие-либо товары или услуги (или импортированы товары), в результате чего он заплатил НДС третьему лицу в государстве ЕС 2, сумма уплаченного им НДС возмещается из бюджета государства ЕС 216.

Если компания, выступающая заказчиком услуг в другом государстве Евросоюза, не зарегистрирована в качестве плательщика НДС, т.е. ее годовой оборот не превышает порогового значения, установленного в стране ее местонахождения, то начисления исходящего и входного НДС у заказчика не происходит. Исполнитель выставляет инвойс с НДС; стоимость полученных услуг добавляется к стоимости услуг, оказываемых самим заказчиком, в зависимости от которой возникает или не возникает необходимость регистрироваться в качестве плательщика НДС.

Поставщик услуг, к которым применяется RCM, обязан ежемесячно или ежеквартально предоставлять в налоговый орган своего государства отчет с указанием следующей информации:

- номера регистрации в качестве плательщиков НДС заказчиков вышеуказанных услуг;

- общая стоимость услуг, оказанных заказчикам за отчетный период17.

RCM не применяется в отношении услуг, оказываемых частным лицам, поэтому поставщики электронных услуг находятся в незавидном положении: они должны регистрироваться в качестве плательщика НДС и уплачивать налог в каждом государстве Евросоюза, где реализуют услуги частным лицам. Государства по-разному решают эту проблему. В Великобритании, например, организован сервис Mini One Stop Shop, который позволяет зарегистрированным пользователям начислять НДС к уплате во всех государствах Евросоюза; налоговая служба Великобритании пересылает налоговые декларации и платежи ведомствам соответствующих государств.

Импорт товаров

Под импортом товаров для целей налогообложения понимается ввоз на территорию Евросоюза товаров, не находящихся в свободном обороте в соответствии с договором о создании Евросоюза18 (Римский договор 1957 года). Следует помнить, что единые правила налогообложения операций по импорту товаров не применяются на некоторых территориях, входящих в состав государств-членов Евросоюза, а именно:

- гора Афон;

- Канарские острова;

- Французские заморские территории;

- Аландские острова;

- острова пролива Ла-Манш;

- остров Гельголанд;

- г. Бюзинген (Германия);

- Сеута и Мелилья;

- Ливиньо и Кампионе д’Италия;

- итальянская территория озера Лугано19.

Импортером товаров в Евросоюз может выступать лицо, зарегистрированное в Системе регистрации и идентификации экономических операторов (EORI scheme)20. Получить номер EORI может не только лицо, находящееся в рамках таможенной территории Евросоюза, и любое лицо, которое намерено представить в таможенные органы государства Евросоюза декларацию прибытия или таможенную декларацию21. Подать заявку на получение номера EORI можно при осуществлении первой операции на таможне Евросоюза.

По общему правилу, местом реализации признается то государство, в котором товары находятся сразу после ввоза на территорию Евросоюза22. Однако если товары ввозятся под определенными таможенными процедурами, местом реализации считается государство, в котором товары выпущены в свободное обращение23. Таможенные процедуры, которые предоставляют отсрочку уплаты НДС, устанавливаются национальным законодательством каждого государства. Например, в Великобритании это следующие процедуры:

- переработка внутри таможенной территории;

- временный ввоз с полным освобождением от таможенных пошлин;

- переработка под таможенным контролем;

- процедура таможенного склада;

- внешнего или внутреннего транзита;

- процедура временного хранения.

Национальным законодательством может быть предусмотрено, что поставка товаров, в отношении которых действует одна из льготных таможенных процедур, освобождается от НДС24. Например, согласно законодательству Великобритании, поставка товаров, уже прибывших на территорию этого государства, но еще не прибывших на таможенный пункт и находящихся на временном хранении, освобождается от НДС.

При этом приобретение товаров, находящихся под одной из указанных таможенных процедур, в другом государстве Евросоюза (IC-приобретение), влечет необходимость уплатить НДС с операции по приобретению, несмотря на то, что в отношении НДС с импорта действует отсрочка.

Для того, чтобы точно определить, какие льготы могут быть получены при помещении ввозимых товаров под те или иные таможенные процедуры, общеевропейского законодательства недостаточно. Необходимо каждый раз обращаться к национальному законодательству той страны, в которую ввозятся товары.

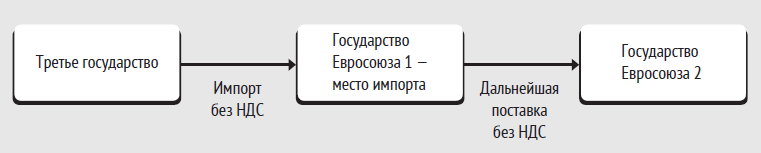

Следующее правило, однако, едино для всех государств. Если перевозка импортируемых товаров заканчивается в ином государстве, нежели то, в котором товары находятся сразу после ввоза на территорию Евросоюза, то в этом последнем государстве НДС с импорта не взимается25 и товары сразу выпускаются в свободное обращение:

Импортер может воспользоваться указанной льготой при условии, что он предоставляет налоговым органам государства импорта следующую информацию:

- собственный номер регистрации в качестве плательщика НДС в государстве импорта или номер своего налогового представителя;

- номер регистрации в качестве плательщика НДС покупателя в государстве, куда осуществляется дальнейшая перевозка товаров;

- доказательство того, что товары отправлены или будут отправлены в другое государство Евросоюза26.

Как уже отмечалось в предыдущей статье, посвященной НДС в Евросоюзе, поставка товаров с пересечением границ государств Евросоюза освобождается от НДС. Налог с этой операции уплачивает покупатель в государстве конечного прибытия товаров; он же приобретает право на вычет в размере уплаченной суммы.

Вычет НДС, уплаченного за импорт товаров

Плательщик НДС вправе предъявить к вычету суммы НДС27, уплаченные им за импорт товаров, используемых в целях совершения налогооблагаемых операций28, а также:

- трансграничных поставок товаров в Евросоюзе (IC-поставки);

- ряда операций по приобретению товаров, освобождаемых от налогообложения (IC-приобретения);

- экспортных операций;

- поставок товаров, в отношении которых действуют таможенные процедуры, дающие право на освобождение от НДС.

Вычет может быть заявлен в декларации за период, в котором осуществлялся импорт.

- Статья 24, 25,26 Директивы Евросоюза 2006/112/ЕС

- Статья 44 Директивы Евросоюза 2006/112/ЕС

- Статья 45 Директивы Евросоюза 2006/112/ЕС

- Пункт 1 статьи 9 Директивы Евросоюза 2006/112/ЕС

- Статья 287, 288 Директивы Евросоюза 2006/112/ЕС

- Статья 48 Директивы Евросоюза 2006/112/ЕС

- Статья 49 Директивы Евросоюза 2006/112/ЕС

- Статья 50 Директивы Евросоюза 2006/112/ЕС

- Статья 53, 54 Директивы Евросоюза 2006/112/ЕС

- Статья 55 Директивы Евросоюза 2006/112/ЕС

- Статья 56 Директивы Евросоюза 2006/112/ЕС

- Статья 58 Директивы Евросоюза 2006/112/ЕС

- Статья 193 Директивы Евросоюза 2006/112/ЕС

- Статья 196 Директивы Евросоюза 2006/112/ЕС

- Статья 168(а) Директивы Евросоюза 2006/112/ЕС

- Статья 170(b) Директивы Евросоюза 2006/112/ЕС

- Статья 264 (b,d) Директивы Евросоюза 2006/112/ЕС

- Статья 30 Директивы 2006/112/ЕС

- Статья 6 Директивы 2006/112/ЕС

- Пункт 1 статьи 4l Регламента Европейской комиссии (EEC) 2454/93

- Пункт 3 статьи 4l Регламента Европейской комиссии (EEC) 2454/93

- Статья 60 Директивы 2006/112/ЕС

- Статья 61 Директивы 2006/112/ЕС

- Статьи 156, 157 Директивы 2006/112/ЕС

- Пункт 1d статьи 143 Директивы 2006/112/ЕС

- Пункт 2 статьи 143 Директивы 2006/112/ЕС

- В соответствии с законодательством Евросоюза операция, освобожденная от НДС, предоставляет право на вычет так же, как в соответствии с российским законодательством операция, облагаемая по ставке 0%.

- Статья 169 (b) Директивы 2006/112/ЕС