Миноритарии всех стран, объединяйтесь!

Как известно, центральным игроком в системе корпоративных отношений является акционер. По сути, все корпоративное законодательство в той или иной степени направлено на обеспечение прав акционера для развития здорового корпоративного климата в России. Российское корпоративное законодательство в настоящее время переживает период бурного развития. Подтверждением тому могут служить многочисленные нововведения в области защиты прав акционеров.

При этом особое внимание уделяется взаимоотношениям между самими акционерами, а обеспечение баланса прав и законных интересов миноритарных и мажоритарных акционеров заслуженно считается одной из самых сложных проблем корпоративных отношений.

Необходимо отметить, что законодателем не предусмотрено разделение акционеров на миноритарных и мажоритарных. При этом суды в своих решениях нередко прибегают именно к такому определению, отмечая, что миноритарии являются слабым звеном в системе корпоративных отношений.

В настоящей статье будут рассмотрены некоторые аспекты в области реализации прав миноритарных акционеров.

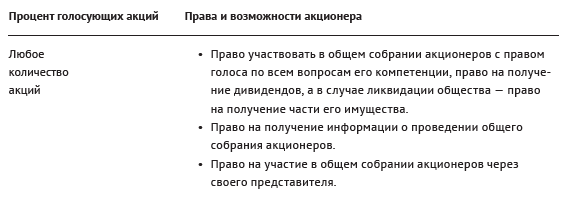

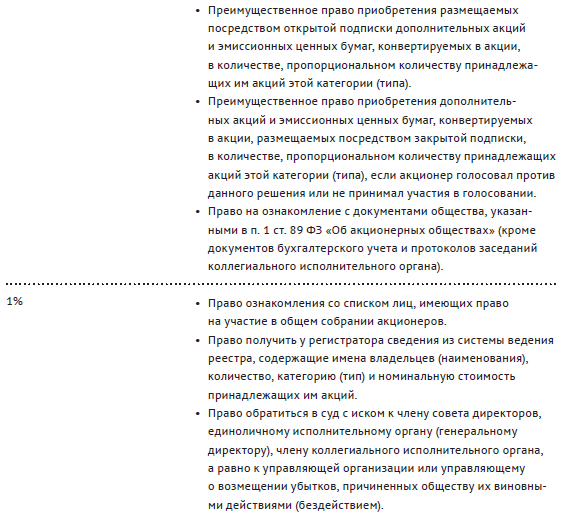

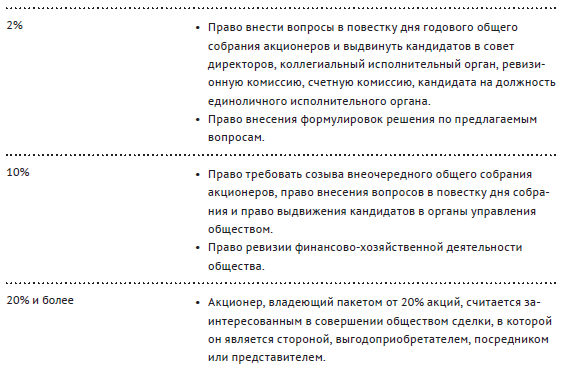

Анализ норм федерального законодательства об акционерных обществах позволяет сделать вывод о том, что пределы полномочий акционера напрямую зависят от размера пакета акций, которым он обладает. Наглядно это представлено в таблице:

На сегодняшний день основным органом, осуществляющим надзор за соблюдением законодательства в области защиты прав инвесторов, является Банк России.

Напомним, что Банк России является мегарегулятором на финансовом рынке. В целях реализации функции по защите прав и законных интересов акционеров и инвесторов на финансовых рынках Банк России наделяется широкими полномочиями в отношении эмитентов при осуществлении ими деятельности в сфере финансовых рынков, а также в сфере регулирования корпоративных отношений в акционерных обществах. В частности, ЦБ РФ устанавливает требования к порядку подготовки, созыва и проведения общего собрания акционеров, устанавливает перечень сведений, обязательных для предоставления лицам, имеющим право на участие в общем собрании акционеров, и осуществляет контроль за приобретением акций.

Согласно статистическим данным, представленным Банком России, в период со II по IV квартал 2016 года в Службу Банка России по защите прав потребителей финансовых услуг и миноритарных акционеров поступило 3 382 жалобы, касающиеся нарушений эмитентами норм федерального законодательства.

Основными поводами для обращений акционеров послужили следующие нарушения:

- нарушение порядка раскрытия информации эмитентами;

- непредставление документов по требованию акционера;

- ненаправление обязательного предложения о приобретении акций.

Нарушение порядка раскрытия информации эмитентами

В соответствии с п. 1 ст. 30 Федерального закона «О рынке ценных бумаг» под раскрытием информации на рынке ценных бумаг понимается обеспечение ее доступности всем заинтересованным в этом лицам независимо от целей получения данной информации в соответствии с процедурой, гарантирующей ее нахождение и получение.

Публичные акционерные общества в обязательном порядке раскрывают следующую информацию:

- годовой отчет общества;

- годовую бухгалтерскую отчетность общества;

- проспект ценных бумаг общества в случаях, предусмотренных правовыми актами Российской Федерации;

- сообщение о проведении общего собрания акционеров в порядке, предусмотренном настоящим Федеральным законом;

- иные сведения, определяемые Банком России.

Под «иными сведениями, определяемыми Банком России» следует понимать, прежде всего, документы и информацию, раскрытие которой предусмотрено «Положением о раскрытии информации эмитентами эмиссионных ценных бумаг» (утв. Банком России 30.12.2014 N 454-П).

Указанная информация должна раскрываться в ленте новостей хотя бы одного из информационных агентств, которые в установленном порядке уполномочены на проведение действий по раскрытию информации о ценных бумагах и об иных финансовых инструментах. Таким образом, законодатель обеспечивает доступ акционера, а также иных заинтересованных лиц к общей информации о деятельности акционерного общества.

Санкция за нарушение порядка и сроков раскрытия информации предусмотрена Кодексом Российской Федерации об административных правонарушениях. Для юридических лиц штраф за подобные нарушения составляет от 700 000 до 1 000 000 рублей.

Непредставление документов по требованию акционера

Российское корпоративное законодательство возлагает на акционерное общество обязанность по хранению определенного законом перечня документов. Общество хранит документы, предусмотренные пунктом 1 статьи 89 Федерального закона «Об акционерных обществах», по месту нахождения его исполнительного органа в порядке и в течение сроков, которые установлены Банком России.

Указанные документы должны быть предоставлены обществом в течение семи рабочих дней с момента направления соответствующего требования. Нарушение сроков предоставления акционерным обществом документов также влечет за собой наложение административного штрафа в размере от пятисот до семисот тысяч рублей.

Отдельного внимания заслуживает порядок направления обязательного предложения миноритариям в рамках приобретения крупных пакетов акций.

Процесс приобретения крупных пакетов акций тесно связан с понятием корпоративного контроля. Установление особой процедуры, связанной с покупкой значительных пакетов акций, обусловлено тем обстоятельством, что новый владелец фактически устанавливает (или делает попытку установить) корпоративный контроль над акционерным обществом. Смена корпоративного контроля потенциально может затронуть интересы довольно большого числа лиц, среди которых и миноритарные акционеры, и члены органов управления акционерного общества.

Обязательное предложение является публичной офертой, адресованной акционерам — владельцам акций соответствующих категорий (типов), о приобретении принадлежащих им акций открытого общества.

Обязательное предложение адресовано любому, кто на него отзовется. Оно призвано защищать интересы не отдельных групп, а всех акционеров общества. Если нарастание прав корпоративного контроля со стороны лица, которое приобрело крупный пакет акций, не соответствует экономическим интересам миноритарных акционеров, они имеют возможность покинуть компанию и вернуть свои инвестиции посредством акцепта публичной оферты.

Обязательное предложение о приобретении акций акционерного общества, а также иных эмиссионных ценных бумаг, конвертируемых в акции открытого общества, осуществляется в порядке, предусмотренном законом об акционерных обществах, лицом, которое приобрело более 30% общего количества акций общества, указанных в п. 1 ст. 84.1 Закона об акционерных обществах, с учетом акций, принадлежащих этому лицу и его аффилированным лицам.

Конфликт интересов акционеров и инвестора возникает в случае, когда приобретатель акций не исполняет обязанность направить в общество обязательное предложение в том случае, если количество приобретаемых им ценных бумаг превышает 30% голосующих акций общества.

Исходя из норм действующего законодательства, в качестве правового последствия неисполнения обязанности о направлении публичной оферты лицом, которое приобрело более 30% общего количества акций открытого общества, законом предусматривает ограничение количества акций, которыми такое лицо и его аффилированные лица вправе голосовать до даты направления обязательного предложения.

При этом законодатель предусматривает определенные пороги владения, переступая через которые, меняется количество акций, которыми может голосовать акционер (не исполнивший обязанность по направлению обязательного предложения о выкупе ценных бумаг) – 30%, 50% и 75% соответственно.

Преодолевая порог в 30%, но не достигая 50%, акционер до направления обязательного предложения может голосовать только 30% акций.

Преодолевая порог в 50%, но не достигая 75%, акционер до направления обязательного предложения может голосовать только 50% акций. Аналогичная схема применяется при превышении 75% порога владения.

Таким образом, модернизация законодательной базы, а также работа уполномоченных государственных органов в сфере регулирования корпоративных отношений дает свои положительные результаты. При этом предстоит еще многое сделать для того, чтобы решить вопрос доверия акционеров российских компаний как к эмитентам, так и к органам государственной исполнительной власти, ответственным за соблюдение интересов и защиту прав миноритарных акционеров.