«За мной будете…», или Правовая природа субординированного займа в российском праве

Буквально «субординированный долг» (англ. Subordinated debt) – это «подчиненный» по отношению к остальным кредитам долг, чей ранг идет после других кредитов в случаях ликвидации или банкротства должника.

Такая форма кредитования используется в мировой практике лицами, которые близко связаны с кредитуемой организацией, но по тем или иным причинам предпочитают вкладывать средства не в уставный капитал (в виде покупки акций кредитуемой компании), предоставляют средства в долг. Подчиненность субординированного кредита по отношению к прочим (обычным) кредитам обуславливает более высокую их рискованность, а соответственно – повышенные ставки доходности по ним. Повышенная доходность, в свою очередь, позволяет использовать такие кредиты для спекуляций на фондовом рынке.

В России под субординированным займом понимается способ денежного долгосрочного финансирования, предоставляемого в виде кредита (депозита, займа, облигационного займа) и привлекаемого кредитной организацией в целях пополнения своего дополнительного капитала.

Ранее понятие субординированного займа содержалось в подзаконных актах, в частности, в «Положении о методике определения собственных средств (капитала) кредитных организаций» (утвержденном Банком России 10.02.2003 № 215-П).

Однако подробно понятие субординированного займа (кредита, депозита, облигационного займа), как и правовое регулирование данных инструментов, было закреплено в российском законодательстве относительно недавно, а именно одновременно с принятием Федерального закона от 22.12.2014 № 432-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации», которым были внесены соответствующие изменения в Закон о банках и банковской деятельности, а также в Закон о несостоятельности (банкротстве).

В настоящее время правовое регулирование субординированных кредитов закреплено в Законе о банках и банковской деятельности, Законе о несостоятельности, Положении о методике определения величины собственных средств (капитала) кредитных организаций («Базель III»). Также к договорам субординированного кредита (депозита, займа) или условиям облигационного займа применяются правила Гражданского кодекса РФ о займе, кредите, банковском вкладе, дарении с учетом особенностей, установленных вышеуказанными нормативными актами.

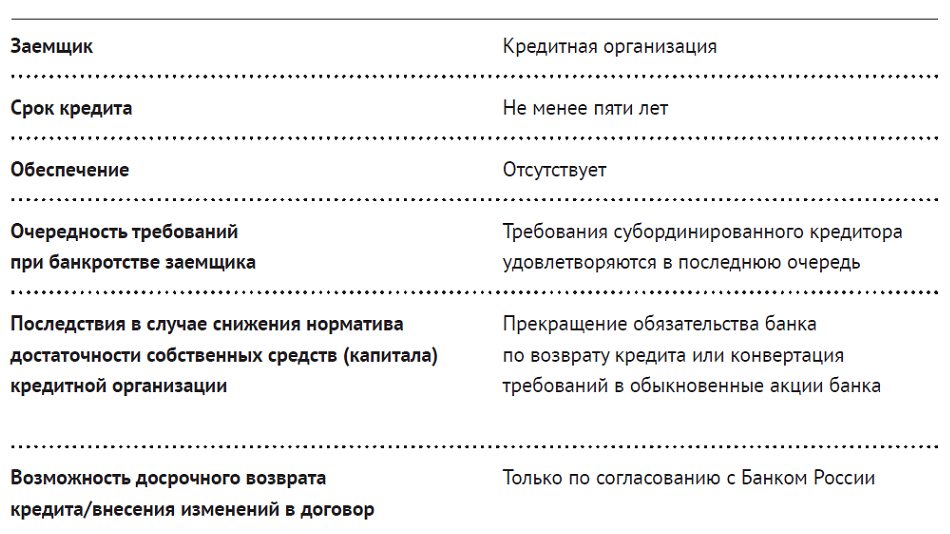

В соответствии с действующим законодательством РФ1 под субординированным кредитом (депозитом, займом, облигационным займом) понимается кредит (депозит, заем, облигационный заем), одновременно удовлетворяющий следующим условиям:

- Заемщиком может выступать только кредитная организация.

- Срок предоставления кредита (депозита, займа), срок погашения облигаций должен составлять не менее пяти лет, либо такой срок не установлен.

- Условия предоставления кредита (депозита, займа) или условия выпуска облигаций предполагают невозможность без согласования с Банком России осуществления следующих действий:

- полного или частичного досрочного возврата кредита (депозита, займа) или его части, а также досрочной уплаты процентов или досрочного погашения облигаций;

- расторжения договора кредита (депозита, займа) и (или) внесения изменений в этот договор.

- Условия предоставления кредита (условия эмиссии облигаций) не должны существенно отличаться от рыночных условий предоставления аналогичных кредитов.

- Условия предоставления кредита (условия эмиссии облигаций) должны содержать положение о том, что в случае несостоятельности кредитной организации требования по этому кредиту удовлетворяются после удовлетворения требований всех иных кредиторов.

Также отличительным условием договора субординированного кредита является отсутствие какого-либо обеспечения со стороны заемщика.

При этом договор субординированного кредита может содержать условие о праве кредитной организации отказаться в одностороннем порядке от уплаты процентов по договору субординированного кредита (депозита, займа, облигационного займа) без применения каких-либо штрафных санкций для нее.

Одним из важных условий, отличающих субординированный займ от числа прочих, является возможность при наступлении определенных условий осуществления одного из следующих действий:

- прекращение обязательств кредитной организаций по возврату суммы основного долга и уплате начисленных процентов, штрафных санкций;

- осуществление мены или конвертации требований кредиторов по субординированным кредитам на обыкновенные акции (доли в уставном капитале) кредитной организации.

Указанные действия допустимы в случае снижения норматива достаточности собственных средств (капитала) кредитной организации ниже уровня, определенного нормативным актом Банка России, и применяются после утверждения Советом директоров Банка России плана участия Банка России в осуществлении мер по предупреждению банкротства банка или утверждения Комитетом банковского надзора Банка России плана участия Государственной корпорации «Агентство по страхованию вкладов» в осуществлении мер по предупреждению банкротства банка, предусматривающих оказание Банком России или Агентством финансовой помощи.

При этом прекращение обязательств банка по договорам субординированного кредита либо осуществление мены (конвертации) требований кредиторов по субординированным кредитам является одним из условий для предоставления Банком России финансовой помощи кредитной организации в случае кризисной для банка ситуации.

Отличительной особенностей правового положения субординированных кредиторов также является то, что их требования в случае несостоятельности кредитной организации удовлетворяются только после удовлетворения требований всех иных кредиторов2.

Основные отличительные признаки субординированного кредитования от традиционного приведены в таблице ниже:

Особо следует отметить то обстоятельство, что положения законодательства (в том числе предусматривающие возможность одностороннего прекращения кредитными организациями своих обязательств по субординированным кредитам, а также устанавливающие очередность удовлетворения требования таких кредиторов при банкротстве кредитных организаций) вступили в силу 23.12.2014 года. Тем не менее, как следует из пункта 8 статьи 15 Федерального закона от 22.12.2014 N 432-ФЗ, данные положения имеют обратную силу и распространяются на правоотношения, возникшие до даты вступления в силу закона.

Это означает, что правовое положение кредиторов финансовых организаций (держателей облигаций, депозитов, займодавцев) по субординированным продуктам, выпущенным до даты вступления закона в силу, было в значительной степени ухудшено и поставлено под угрозу.

При этом после появления законодательной базы, регламентирующей оборот субординированных финансовых инструментов, уже сложилась практика прекращения банками своих обязательств, вытекающих из таких договоров, в одностороннем порядке («Траст», «Уралсиб», «Пересвет», «Югра», предстоящие списания задолженности по субординированным обязательствам в «Бинбанке» и банке «Открытие»).

При этом в российской судебной практике еще нет положительного опыта обжалования действий банков по прекращению своих обязательств по субординированным продуктам ни со стороны кредиторов – физических лиц (Определение Верховного суда РФ от 23.05.2017 по делу №24-КГ17-3, Решение Никулинского районного суда от 04.07.2017 года по делу №2-4121/17 и пр.), ни со стороны организаций (Постановление Арбитражного суда Северо-Западного округа от 29.07.2016 по делу N А56-36949/2015, Постановление Арбитражного суда Северо-Западного округа от 29.07.2016 по делу N А56-25411/2015).

Очевидно, что субординированное кредитование – достаточно рискованное дело для младшего кредитора по нескольким причинам:

- при банкротстве кредитной организации субординированные кредиторы получают удовлетворение своих требований в последнюю очередь, после удовлетворения требований иных кредиторов;

- задолженность перед субординированными кредиторами может быть прекращена банком в одностороннем порядке.

Тем не менее, до последнего времени субординированные финансовые продукты были достаточно востребованными. В большинстве случаев, это объясняется повышенными процентами, которые получают субординированные кредиторы от использования предоставленных ими средств.

Подводя итог всему вышесказанному, необходимо отметить, что анализ изменений нормативно-правовой базы говорит о явном намерении законодателя усовершенствовать регулирование субординированных инструментов в России. Предпринимаемые меры являются как никогда своевременными в свете существующей экономической ситуации, которая побуждает участников финансового рынка привлекать дополнительные источники финансирования.

Субординированное кредитование – безусловно, хороший инструмент для участников банковского сектора, поскольку позволяет банкам:

- привлечь дополнительное долгосрочное финансирование;

- увеличить дополнительный капитал банка без размывания доли его собственников;

- четко планировать бизнес-процессы банка на длительный срок.

Однако очевидным является то, что правовая защита субординированных кредиторов, существующая в настоящее время, является недостаточно отлаженной, что будет являться препятствием для распространения субординированных финансовых продуктов на рынке банковских услуг.

- Статья 25.1 Федерального закона от 02.12.1990 № 395-1 (ред. от 18.06.2017) «О банках и банковской деятельности».

- Статья 189.95 Федеральный закон от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)».