Виза «цифрового кочевника» на Кипре. Обзор налогов и взносов

В 2021 году правительство Республики Кипр ввело особый вид разрешений на проживание — визы “цифровых кочевников” (Digital Nomad Visa). Данная программа позволяет иностранным гражданам переехать вместе с семьей на Кипр при условии, что они способны выполнять свою работу удаленно. Кандидаты на визу должны удовлетворять следующим критериям:

- Работать удаленно онлайн;

- Работать в компании, зарегистрированной за пределами Кипра, либо являться фрилансером и работать на зарубежных заказчиков;

- Иметь официальный доход в размере не менее 3 500 евро в месяц;

Часть 1. Налоги на Кипре

Налог на доходы физических лиц

Если физическое лицо проживает на Кипре более 183 дней[1], то он автоматически становится налоговым резидентом Кипра, а значит должен отчитываться о своих доходах и платить налоги на Кипре. Правила налогообложения Кипра позволяют цифровому кочевнику воспользоваться специальным режимом и стать налоговым резидентом в течение 60 суток, если это необходимо. Доходы физических лиц на Кипре подлежат обложению в соответствии с прогрессивной шкалой:

Для привлечения в свою страну высококвалифицированных профессионалов Минфин Кипра предоставляет стимулы в виде освобождения части дохода от НДФЛ. Действующие в 2023 году льготы по налогу НДФЛ, доступные для высокооплачиваемых экспатов:

- 20% вознаграждения (но максимум 8 550 евро в год) за осуществление трудовой деятельности физическим лицом, которое не являлось налоговым резидентом Кипра до начала его трудовой деятельности. Данную льготу возможно применить, начиная с налогового года, следующего за годом трудоустройства.

или

- 50% вознаграждения работника при условии, что годовое вознаграждение до вычета всех налогов превышает 55 000 евро, а работники не являлись резидентами страны в течение 10 лет непосредственно предшествующих началу работы на Кипре.

Льготы 20% и 50% являются взаимоисключающими, и только одна из них может быть применена конкретным налогоплательщиком.

Если “цифровой кочевник” официально оформлен в штат компании иностранного работодателя, то последний обязан зарегистрироваться в налоговом департаменте Кипра и получить налоговый идентификационный код на сотрудника, чтобы иметь возможность удерживать и платить НДФЛ, выступая в качестве налогового агента.

Взносы на социальное страхование и прочие отчисления

На последнем форуме, проводимым налоговой службой Кипра, совместно с ассоциацией сертифицированных бухгалтеров ICPAC[2] и департаментом социального страхования, было достигнуто соглашение о том, что на сотрудников, работающих по визе Digital Nomad, не будут распространяться обязательства по уплате взносов социального страхования, поскольку данный вид работы считается временным. Взносы в фонд здравоохранения GESY составят 2,65%.

Пример расчета налоговых обязательств Cyprus Digital Nomad резидента на Кипре. Исходные параметры:

- виза Digital Nomad Visa на Кипре

- работодатель – компания, зарегистрированная за пределами Республики Кипр (в данной статье рассмотрим на примере компании работодателя из России)

- основание сотрудничества – трудовой договор

- заработная плата по трудовому договору 56 000 евро в год (4 667 евро в месяц)

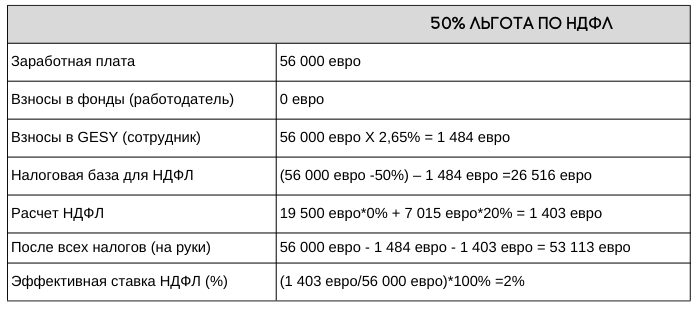

Произведем расчет налога с применением доступной льготы по налогу НДФЛ в размере 50% (подробнее про льготы читайте тут).

Часть 2. Налоги в России

Налог на доходы физических лиц

Порядок уплаты НДФЛ не зависит от гражданства сотрудника, а зависит от двух факторов: места выполнения работы и налогового статуса.

В соответствии со статьей 209 НК РФ объектом налогообложения НДФЛ:

- для налоговых резидентов — признается доход как от источников в РФ, так и от источников за пределами РФ (ст. 209 НК РФ);

- для налоговых нерезидентов — признается только доход от источников в РФ (ст. 209 НК РФ).

Зарплата от российской компании при правильном налоговом структурировании может не облагаться НДФЛ в РФ, если сотрудник по итогам года будет находиться в России менее 183 дней.

Взносы на социальное страхование

Выплаты и иные вознаграждения, начисляемые организацией, находящейся на территории РФ, в рамках трудовых отношений в пользу работников, являющихся гражданами РФ и выполняющих свои обязанности по трудовому договору о дистанционной работе за пределами территории РФ, облагаются страховыми взносами в общеустановленном порядке (Письмо Минфина России от 14.04.2021 № 03-04-06/27827).

Важно! Планируемые изменения в законодательстве Российской Федерации:

- Следует отметить, что Минфин России планирует внести изменения в НК РФ с целью исключить практику неуплаты НДФЛ с выплат дистанционным работникам.

- В ближайшее время в Госдуму будет внесен законопроект, который ограничит возможности удаленной работы для уехавших за границу россиян. Ограничения на удаленку коснутся сотрудников госсектора, специалистов по информационной безопасности компаний и некоторых других отраслей.

[1] Разрешение на проживание предполагает, что заявитель будет находиться на Кипре бóльшую часть времени в течение срока действия разрешения. В правилах указано, что разрешение будет аннулировано, если иностранный гражданин находится за пределами Кипра свыше 90 дней подряд.