- Регулирование трансфертного ценообразования на Кипре. Перезагрузка

- Ужесточение мер ответственности за нарушение законодательства о персональных данных: административные меры

- Налоговая амнистия дробления бизнеса 2025-2026 годов

- Нейросети в работе юриста: польза или вред?

- ФСБУ 28/2023 – идеальная инвентаризация

- Почему бизнес выбирает Гонконг

- Основные изменения налогового и бухгалтерского законодательства 2025

Снижение ставок и сокращение вычетов: наиболее важные изменения налогового законодательства США в конце 2017 года

20 декабря 2017 г. Конгресс США принял Закон «О снижении налогов и создании рабочих мест» 2017 г. (далее — Закон), который позже был подписан Президентом США Дональдом Трампом. Основные положения данного закона вступают в силу 1 января 2018 г. и существенным образом изменяют режим налогообложения в Соединенных Штатах. В последующие месяцы и годы возникнут новые стратегии финансового планирования в результате вносимых изменений.

Целью подписанного незадолго до Рождества закона о налогах являлось повышение конкурентоспособности компаний США на мировом уровне. Его отличительной особенностью было снижение ставки налога на прибыль организаций с 35% до 21 %. Данная и иные особенности нового закона могут положительно отразиться на желании игроков на мировом рынке вести бизнес в Соединенных Штатах. Также Президент Трамп уделяет особое внимание вопросу внешнеторгового дефицита. Закон одновременно меняет такое большое количество положений налогового законодательства (начиная от ставок налога для организаций на репатриацию и заканчивая модифицированными правилами в отношении списаний по индивидуальным ставкам), что сложно точно предсказать, что именно изменится после вступления изменений в силу и как на это отреагирует экономика в долгосрочной перспективе. Одно ясно наверняка – принятые нововведения в отношении налогов определенно окажут влияние на всё: от способа финансирования активов корпораций до форм организации компаний.

Несомненно, наибольшую выгоду от принятых изменений законодательства получат корпорации, в отношении которых в настоящий момент действуют высокие налоговые ставки – теперь ставка налога на прибыль компаний снизится с 35% до 21%. Значительные снижения также ожидаются и в отношении определенных компаний, осуществляющих деятельность в рамках сквозного (pass-through) налогообложения. Некоторые компании с ограниченной ответственностью, партнерства, корпоративные структуры второго типа корпораций (SCorps) и индивидуальные предприниматели смогут вычитать 20% от соответствующего дохода от своей предпринимательской деятельности. Фактически они будут уплачивать налоги только от 80% своей выручки.

Начиная с 2018 отчетного года для физических лиц исключаются персональные налоговые вычеты. Это значит, что для семьи из трех или более человек преимущества стандартного вычета сводятся на нет упразднением вычета в размере 4 050 долларов США, который они ранее указывали для каждого члена семьи в декларации. Иными словами, новые суммы персональных вычетов могут ухудшить положение налогоплательщика, в семье которого двое или более детей. С другой стороны, если взглянуть масштабно, то данный эксперимент в области налогообложения увеличит и без того высокий национальный долг еще на 1,5 триллиона долларов США.

Рассмотрим основные изменения, внедряемые новым законодательством для каждого типа налога, чтобы получить представление о том, какое воздействие они окажут на физических лиц и корпорации.

Подоходные налоги

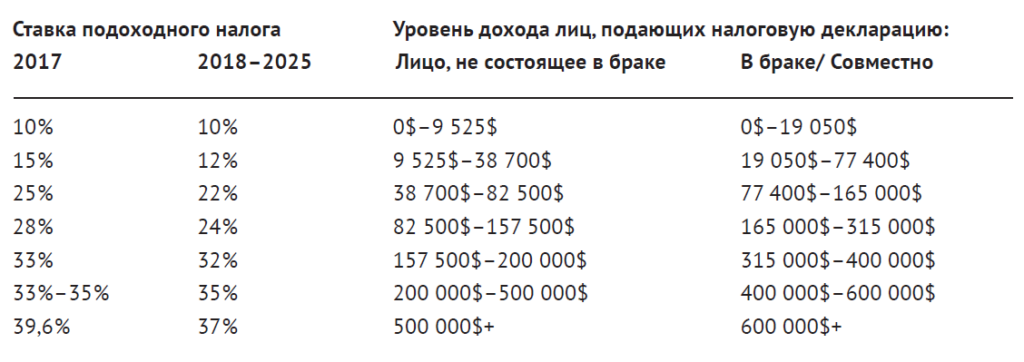

- Закон оставляет прогрессивную шкалу подоходного налога, ставка которого рассчитывается исходя из уровня дохода. Однако вносимые в законодательство изменения снижают налоговые ставки. Наемные рабочие в США смогут увидеть изменения в суммах удерживаемого налога уже в расчетных чеках за февраль 2018 г. Данные налоговые ставки вернутся к уровню ставок 2017 года в 2026 году (внесенное в законодательство изменение является временным).

Ниже приведена сводная таблица, которая показывает изменения в налоговых ставках. С каждым годом уровень дохода будет расти вместе с инфляцией. Однако он будет расти медленнее, чем раньше, поскольку Закон использует привязанный индекс потребительских цен. Со временем это переместит большее количество людей в категории более высокого подоходного налога.

- Закон увеличивает стандартный налоговый вычет вдвое. Налоговый вычет не состоящего в браке лица, подающего налоговую декларацию, увеличивается с 6 350 долларов США до 12 000 долларов США. Вычет для состоящих в браке лиц или лиц, совместно подающих налоговую декларацию, увеличивается с 12 700 долларов США до 24 000 долларов США.

- Закон упраздняет персональные налоговые освобождения. До принятия текущей редакции закона налогоплательщики могли вычитать 4 150 долларов США из дохода каждого заявленного в декларации лица. Изменения в законодательстве упраздняют эту возможность, таким образом, многодетные семьи будут платить более высокие налоги, несмотря на то, что Закон увеличил стандартные вычеты.

- Закон упраздняет большинство постатейных налоговых вычетов. Ранее налоговое законодательство США предусматривало различные постатейные налоговые вычеты, применимые к разным группам лиц и к разным видам дохода. Новая редакция законодательства упраздняет их. Например, вычет расходов, связанных с переездом работника. Лица, выплачивающие алименты, больше не могут их вычитать из налогооблагаемого дохода, в то время как лица, получающие их, могут. Данное изменение вступает в силу в 2019 г. в отношении разводов, зарегистрированных в 2018 г.

- Закон сохраняет налоговые вычеты в части благотворительных взносов, пенсионных сбережений и процентов по кредиту на обучение. Для налогоплательщиков разумным шагом будет, по возможности, понести данные расходы в 2017 г.

- Закон ограничивает налоговые вычеты в части процентов по ипотечному кредиту до первых 750 000 долларов США по кредиту. Проценты по кредитным линиям под залог жилой недвижимости больше нельзя вычитать из общего налогооблагаемого дохода. Текущих держателей ипотечного кредита Закон не затрагивает.

- Налогоплательщики могут вычитать до 10000 долларов США при уплате налогов штата и местных налогов. Налогоплательщики обязаны выбирать между налогом на имущество и подоходным налогом или налогом с продаж. Это негативно отразится на налогоплательщиках таких штатов с высоким уровнем налогообложения, как Нью-Йорк и Калифорния. Однако у налогоплательщиков существует возможность предварительно уплатить некоторые из этих налогов до конца года, чтобы вычесть их в декларации за 2017 г.

- Закон расширяет диапазон вычетов в части медицинских расходов за 2017 и 2018 отчетные годы. Он позволяет вычитать медицинские расходы в размере 7,5% или более от дохода. До этого предельным значением было 10% для лиц, родившихся после 1952 года. У пожилых людей уже была возможность вычесть 7,5%.

- Закон отменяет налог в рамках «Закона о доступном медицинском обслуживании» для лиц, не имеющих медицинской страховки в 2019 г. (в соответствии с текущим законодательством лица, которые не приобрели план медицинского страхования, обязаны платить штраф/налог). Бюджетное управление Конгресса установило, что из-за отмены данного законодательного требования,13 миллионов людей откажутся от планов медицинского страхования. Государство сэкономит 338 миллиардов долларов США за счет отсутствия необходимости выплачивать медицинские субсидии. Однако затраты на здравоохранение возрастут, поскольку меньшему числу людей будет доступно профилактическое лечение, которое необходимо, чтобы избежать дорогостоящих посещений отделений экстренной помощи.

- Закон вдвое увеличивает сумму, освобождаемую от налога на наследуемое имущество: до 11,2 миллиона долларов США для лиц, не состоящих в браке, и 22,4 миллиона долларов США для супружеских пар.Это помогает 1% наиболее обеспеченной части населения, которая уплачивает данный налог (4 198 налоговых деклараций, поступающих от наиболее обеспеченной части населения, приносят в бюджет 17 миллиардов долларов США). Сумма освобождения вернется к уровню, действующему до принятия Закона, в 2026 г.

- Закон сохраняет альтернативный минимальный налог. Закон увеличивает сумму освобождения с 54 300 долларов США до 70 300 долларов США для лиц, не состоящих в браке, и с 84 500 долларов США до 109 400 долларов США при совместной подаче декларации. Освобождение не применяется к суммам дохода свыше 500 000 долларов США для лиц, не состоящих в браке, и 1 миллион долларов США при совместной подаче декларации. Сумма налогового освобождения вернется к уровню, действующему до принятия Закона, в 2026 г.

Уход за ребенком и за лицами пожилого возраста

- Закон увеличивает налоговую льготу на детей с 1 000 долларов США до 2 000 долларов США. Даже родители, заработной платы которых недостаточно для уплаты налогов, могут потребовать налоговую льготу на сумму до 1 400 долларов США.

- Закон позволяет родителям воспользоваться возможностями 529 сберегательных планов на обучение детей в частных и религиозных школах с 12 классами обучения. Они также могут воспользоваться фондами на расходы для учеников на домашнем обучении.

- Закон позволяет получить льготу в размере 500 долларов США на каждого совершеннолетнего иждивенца. Данная льгота помогает семьям, ухаживающим за пожилыми родителями.

Корпоративные налоги

- Закон снижает максимальную ставку налога на прибыль организаций с 35% до 21%. Это самая низкая ставка налога на прибыль с 1939 года. До принятия нового законодательства в Соединенных Штатах были установлены одни из самых высоких ставок налога на прибыль в мире, однако большинство корпораций не платит такие большие суммы налогов в силу различных вычетов и освобождений. В среднем применяемая ставка налога на прибыль компаний в США составляет 18%.

- Закон увеличивает стандартный налоговый вычет до 20% для компаний, имеющих сквозную структуру бизнес-активов (pass-through companies). К таким компаниям относятся индивидуальные предприниматели, компании с ограниченной ответственностью и корпоративные структуры второго типа корпораций (SCorps). К ним также относятся компании, осуществляющие операции с недвижимым имуществом, хедж-фонды и фонды прямых инвестиций.

- Закон ограничивает возможность корпораций вычитать расходы по уплате процентов до 30% от дохода. В первые четыре года доход относится к прибыли до вычета процентов, налогов, износа и амортизации, однако впоследствии он относится к прибыли до уплаты налогов и процентов. Это делает займы для финансовых фирм более дорогостоящими. Компании с гораздо меньшей вероятностью будут выпускать облигации и выкупать свои акции.

- Закон позволяет компаниям вычитать стоимость амортизируемых активов за один год вместо их амортизации в течение нескольких лет. Это не относится к амортизации недвижимости.

- Закон ужесточает требования к валовой прибыли как доле выручки. Валовая прибыль как доля выручки облагается налогом по ставке 23,8% вместо максимальной 39,6% ставки дохода. Фирмы должны владеть активами в течение года, чтобы рассчитывать на более низкую ставку. Закон увеличил это требование до трех лет. Это может негативно отразиться на хедж-фондах, для которых свойственны частые продажи. Это не затронет фонды прямых инвестиций, которые удерживают активы во владении на протяжении пяти лет.

- Закон исключает альтернативный минимальный налог для корпораций. До текущего момента альтернативный минимальный налог для корпораций взимался по ставке 20%, если налоговые льготы снижали текущую налоговую ставку фирмы до более низкого уровня, чем указанная величина. В соответствии с альтернативным минимальным налогом для корпораций компании не могли вычитать затраты на исследования и разработки или инвестиции в малообеспеченные регионы. Исключение альтернативного минимального налога для корпораций в долгосрочной перспективе прибавляет 40 миллиардов долларов США к дефициту бюджета.

- Закон выступает за переход от текущей «глобальной» налоговой системы к «территориальной» системе. В соответствии с глобальной системой иностранный доход, полученный международными корпорациями, облагается налогом в США, т.о. компании не уплачивают налог с полученного дохода до тех пор, пока не переведут прибыль «домой». В результате многие корпорации оставляют полученную прибыль за рубежом. В соответствии с территориальной системой данная иностранная прибыль не облагается налогом. В связи с этим увеличится вероятность того, что корпорации станут реинвестировать полученную прибыль в развитие бизнеса в США. В соответствии с прогнозами это принесет наибольшую выгоду фармацевтическим и высокотехнологичным компаниям.

- Закон позволяет компаниям репатриировать 2,6 триллиона долларов США, которыми они владеют в запасах иностранной валюты. Они уплачивают единовременный налог по ставке 15,5% на денежные средства и 8% на оборудование.

- Закон позволяет бурение нефтяных скважин в Национальном Арктическом заповеднике. По оценкам аналитиков за 10 лет это принесет доход в размере 1,1 миллиарда долларов США. Однако бурение нефтяных скважин в заповеднике не будет прибыльным до тех пор, пока на нефть не будет установлена цена как минимум 70 долларов США за баррель.

- Закон сохраняет налоговые льготы в отношении ветряных электростанций и транспортных средств с электродвигателем.

- Закон урезает вычеты на исследования орфанных лекарственных препаратов с 50% до 25%. Орфанные лекарственные препараты предназначены для лечения редких заболеваний.

- Закон снижает налоги на пиво, вино и крепкие алкогольные напитки. Брукингский институт установил, что это приведет к увеличению числа смертей, связанных с алкоголем, на 1 550 каждый год. Исследования выявили прямую зависимость между более низкими ценами на алкоголь, увеличением его покупок и числом погибших от его употребления.

Как отмечалось ранее, пока очень сложно предсказать результаты новой налоговой реформы; однако на данном этапе уже реально определить, кого в наибольшей степени затронут внесенные в налоговое законодательство изменения. Справедливости ради стоит отметить, что новый налоговый план в большей степени благоприятно скажется на компаниях, нежели на физических лицах. Снижение налогов для компаний постоянны, в то время как срок действия налоговых изменений для физических лиц истекает в 2025 году. Среди физических лиц данный Закон в большей степени содействует семьям с высоким уровнем дохода. Закон превращает прогрессивный подоходный налог США в регрессивный. Налоговые ставки снижены для всех, но для налогоплательщиков с высоким уровнем дохода они снижены в большей степени.

По данным Налогового фонда доход после уплаты налогов для лиц в диапазоне 20-80 % дохода увеличится на 1,7 %. Доход после уплаты налогов для лиц в диапазоне 95-99% дохода увеличится на 2,2%. Центр по налоговой политике еще больше детализирует эти данные. Доход пятой части населения, получающей самый низкий доход, увеличится на 0,4%. Доход следующей пятой части населения увеличится на 1,2%. Доход следующих двух пятых частей увеличится соответственно на 1,6% и 1,9%. Однако самое значительное увеличение в размере 2,9% ожидает лиц, относящихся к пятой части населения, получающей наиболее высокий доход. От увеличения стандартного вычета выгоду получат 6 миллионов налогоплательщиков. Это 47,5% всех лиц, подающих налоговые декларации, по данным «Эверкор Ай-Эс-Ай». Однако для многих групп населения по размерам дохода это не компенсирует потерянные вычеты. По данным Налогового фонда в последующие 10 лет Закон увеличит дефицит бюджета почти на 448 миллиардов долларов США. Одно только снижение налогов обойдется в 1,47 миллиарда долларов США. Однако это компенсируется 700 миллиардами долларов США прироста и сбережений за счет исключения положений Закона о доступном медицинском обслуживании. Закон увеличит ВВП на 1,7% в год, а также создаст 339 000 рабочих мест и увеличит заработную плату на 1,5%.

В конечном итоге воздействие на национальный долг в размере 20 триллионов долларов США будет выше ожидаемых показателей. По всей видимости, позже Конгресс США продлит срок снижения налогов, который истекает в 2025 году.

Увеличение государственного долга замедлит экономическое развитие в долгосрочной перспективе. Инвесторы расценивают это как увеличение налогов для будущих поколений. Это особенно относится к случаям, когда коэффициент отношения долга к валовому внутреннему продукту близок к 77%. Согласно исследованиям Всемирного банка это переломная точка. Выявлено, что каждый процент долга выше данного уровня стоит стране 1,7% экономического роста.

Многие крупные корпорации подтвердили, что не собираются использовать снижение налогов для создания рабочих мест. В распоряжении корпораций рекордные 2,3 триллиона долларов США резервов наличности, что вдвое больше уровня 2001 года. Генеральные директора компаний «Сиско» (Cisco), «Пфайзер» (Pfizer) и «Кока-Кола» (Coca-Cola) используют дополнительные наличные средства для выплаты дивидендов акционерам. В сущности, снижение налога на прибыль организаций увеличит курс акций, но не создаст рабочие места.

Таким образом, нескончаемый поток заверений и обещаний со стороны республиканцев в Конгрессе и администрации Трампа в отношении того, что налоговая реформа главным образом ориентирована на содействие людям со средним достатком и создание рабочих мест, не соответствует действительности. Высока вероятность, что наибольшую выгоду от предложенных изменений в первую очередь получат состоятельные физические лица и корпорации (в частности, международные). Принимая во внимание реструктурирование ставок налога на прибыль организаций, выбор организационной формы будет сделан в пользу стандартных корпораций (Ccorps) вместо компании с ограниченной ответственностью в качестве предпочтительной организационно-правовой формы юридического лица. Принимая во внимание все трудности и далеко идущие перемены в новом законодательстве, потребуется много времени, чтобы определить его фактическое воздействие на физических лиц, компании и уровень долга Правительства США. Однако, учитывая опыт прошлых законодательных попыток внести поправки в налоговый кодекс (и, предположительно, уменьшить налоговое бремя в надежде стимулировать рост экономики), высока вероятность возникновения большого числа непредвиденных последствий, которые на данном этапе невозможно предсказать.