Поиски фактического получателя доходов продолжаются: обзор судебных решений за 2019 год

Прошедший 2019 год оказался довольно богат на налоговые споры, касающиеся вопросов определения и квалификации фактического получателя доходов. В данной статье предлагаем ознакомиться с ключевыми судебными решениями, вынесенными в 2019 году. При этом мы будем обращать внимание только на доводы, сделанные контролирующими органами и судами. При желании с каждым кейсом можно ознакомиться более подробно, используя реквизиты судебных актов, указанных в статье.

Дело ООО «Краснобродский Южный»

Определение Верховного Суда Российской Федерации от 18.01.2019 N 304-КГ18-22775 по делу N А27-331/2017 ООО «Краснобродский Южный» к Межрайонной ИФНС России N 3 по Кемеровской области.

Фабула дела

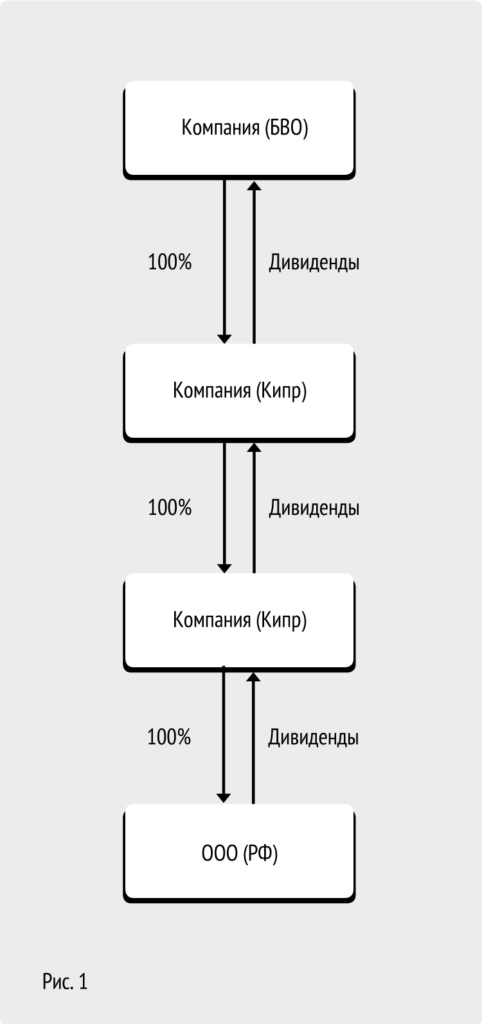

Российское ООО осуществляло выплаты дивидендов в пользу своего акционера – кипрской компании, применяя пониженную ставку (5%) по соглашению.

Суть решения

В рассматриваемом случае суды пришли к выводам о том, что ни одна из кипрских компаний не осуществляет деятельность на территории Кипра, в связи с чем кипрская компания (участник ООО) не является фактическим получателем доходов, а является кондуитной компанией.

В связи с этим льготная ставка по соглашению (5%) не может быть применена.

На что обратили внимание суды (налоговики):

- кипрская компания полученными в качестве дивидендов денежными средствами не распоряжается в полном объеме (за минусом текущих административных расходов);

- кипрская компания полученные от российской компании дивиденды в дальнейшем перенаправляла по следующим учредителям (Кипр, БВО);

- один из последующих учредителей, зарегистрированный также на территории Республики Кипр, не вел финансово-хозяйственной деятельности и полученные дивиденды в полном объеме (за минусом текущих административных расходов) перенаправлял далее своим учредителям, что свидетельствует о том, что ни одна из организаций, подпадающих под юрисдикцию Республики Кипр, реальную коммерческую деятельность не осуществляла;

- отсутствие каких-либо операций, обуславливающих хозяйственную деятельность кипрской компании;

- наличие отчетов независимого аудитора, согласно которым кипрская компания зависит от постоянной финансовой помощи своих акционеров, без которой образовался бы долг, который не позволил бы компаниям сохранить свой статус действующего предприятия и исполнить свои обязательства по текущей деятельности.

Дело АО «Мельник»

Определение Верховного Суда Российской Федерации от 18.02.2019 N 304-КГ18-25280 по делу N А03-21974/2017 АО «Мельник» к Межрайонной ИФНС России по крупнейшим налогоплательщикам Алтайского края.

Фабула

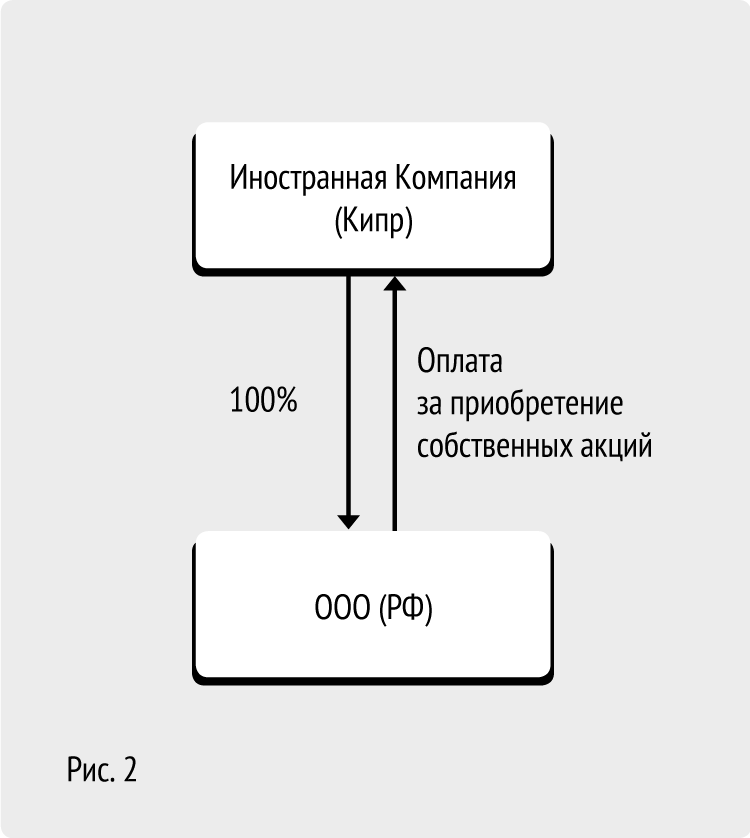

Российское ООО осуществило выплату дивидендов своему единственному акционеру – иностранной компании – под видом операции по выкупу обществом собственных акций по договору купли-продажи ценных бумаг.

Суть решения

Суд пришел к выводу, что в результате вышеуказанных действий произошло изъятие части прибыли в пользу иностранного юридического лица, при этом объем прав иностранной компании в отношении общества не изменился. А поскольку в данном случае имела место выплата пассивного дохода (дивидендов), то Общество должно было удержать налог у источника.

На что обратили внимание суды (налоговики):

- общество имело значительную нераспределенную прибыль и на протяжении нескольких лет не осуществляло выплаты дивидендов своим акционерам;

- иностранная компания вошла в состав акционеров общества незадолго до совершения спорных сделок (с долей 99,86%, впоследствии 100%);

- непосредственно после заключения договора купли-продажи акций иностранной компанией был открыт счет в банке, являющемся резидентом Латвийской Республики, на который перечислены денежные средства с комментарием «перераспределение фондов в рамках холдинга»;

- суд апелляционной инстанции, отменяя решение суда первой инстанции о признании недействительным решения налогового органа, пришел к выводу, что в результате вышеуказанных действий произошло изъятие части прибыли в пользу иностранного юридического лица, при этом объем прав иностранной компании в отношении общества не изменился;

- иностранная компания – единственный акционер налогоплательщика в проверяемом периоде обладала ограниченными полномочиями в отношении распоряжения полученным доходом;

- отсутствие каких-либо операций, обуславливающих хозяйственную деятельность;

- иностранная компания не получала выгоды от дохода, не определяла его дальнейшую экономическую судьбу;

- наличие согласованности действий налогоплательщика и его единственного акционера.

Дело ООО «Русджам Стеклотара Холдинг»

Определение Верховного Суда Российской Федерации от 25.04.2019 N 301-ЭС19-2319 по делу N А11-9880/2016 ООО «Русджам Стеклотара Холдинг» к Межрайонной инспекции Федеральной налоговой службы по крупнейшим налогоплательщикам по Владимирской области.

Фабула

Российское ООО осуществляло выплаты дивидендов в пользу своего акционера – нидерландской компании, применяя пониженную ставку (5%) по соглашению.

Суть решения

Суды установили, что компания-резидент Нидерландов фактическим получателем выплаченных обществом дивидендов не является; она является лишь промежуточным (техническим) звеном и не является конечным выгодоприобретателем по полученному на его счет доходу, который транзитом перечисляется в адрес двух организаций, зарегистрированных в Турции. Конечным получателем была признана турецкая компания (конечный акционер).

На что обратили внимание суды (налоговики):

- налоговые органы Нидерландов предоставили сведения о том, что нидерландская компания действует в качестве промежуточной холдинговой и инвестиционной компании;

- среднесписочная численность нидерландской компании составляет 0 человек;

- компания-резидент Нидерландов является участником только общества;

- директором как компании-резидента Турции, так и компании-резидента Нидерландов указано одно и то же физическое лицо;

- действия компании Нидерландов и других компаний в рамках цепочки перечисления денежных средств находились под контролем турецкого холдинга;

- согласно отчетности нидерландской компании за 2012-2013 годы (представлена налоговыми органами Нидерландов), единственным доходом компании являются дивиденды от общества, а основными активами – средства акционеров, которые служат источником для формирования уставного капитала общества;

- в 2011-2012 годы компания, зарегистрированная в Нидерландах, не уплачивала налоги в связи с переносом убытков прошлых лет, в 2013 году отразила минимальные налоги к уплате, в 2014 году не отразила суммы налогов к уплате, как и доход от дивидендов в 2014 году;

- согласно выписке по р/с компании-резидента Нидерландов, все суммы поступивших от общества дивидендов в течение нескольких дней перечислялись на счета иностранных компаний, которые не имеют прямого участия в обществе.

Дело ЗАО «Экстра»

Решение АС Ивановской области от 19.07.2019 по делу №А17-11142/2018 ЗАО «Экстра» против ИФНС по г. Иваново (Постановлением Второго ААС от 15.11.2019 решение оставлено без изменения).

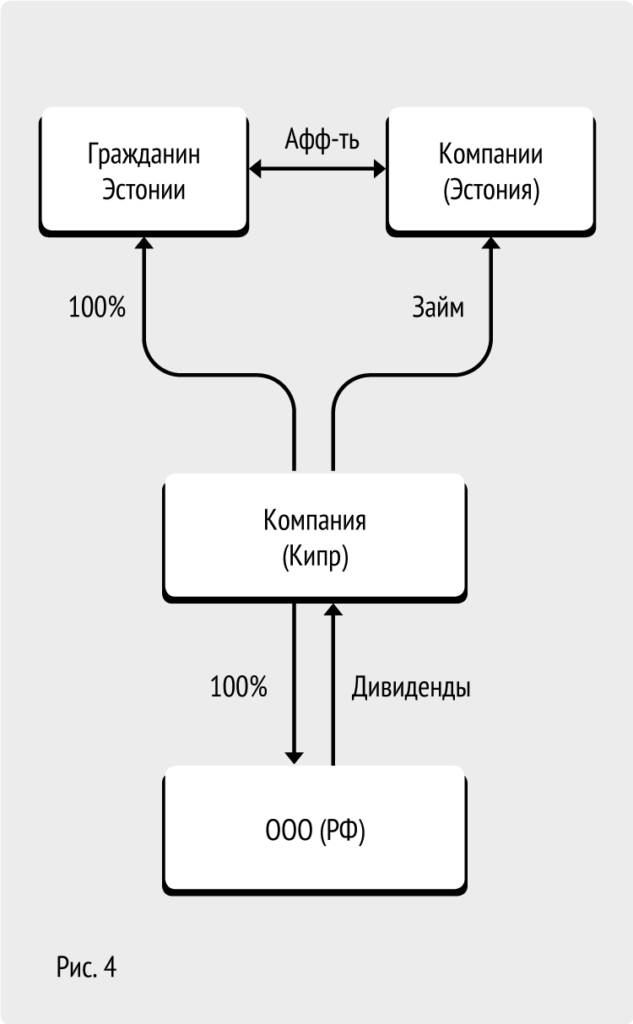

Фабула

Российское ООО осуществляло выплаты дивидендов в пользу своего акционера – кипрской компании, применяя пониженную ставку (5%) по соглашению.

Суть решения

В рассматриваемом случае суды пришли к выводам о том, что кипрская компания не осуществляет деятельность на территории Кипра и является транзитной, используемой исключительно для перечисления денежных средств в Великобританию.

В связи с этим льготная ставка по соглашению (5%) не может быть применена.

Принимая решение о доначислении налогов, налоговые органы обратили внимание на следующие обстоятельства:

- увеличение УК российской компании осуществлялось с помощью заемных средств, привлеченных кипрской компанией;

- отсутствие в договорах займа сроков выплаты проценты свидетельствует о том, что кипрская компания не имела намерений по получению дохода;

- кипрская компания зарегистрирована в январе 2013 года, в том же году (в августе) приобрела акции российской компании, что свидетельствует о техническом характере компании;

- налоговым органом в рамках международного сотрудничества предоставлена выписка по р/с кипрской компании из эстонского банка, из которой следует, что впоследствии все д/с были перечислены в виде займов эстонским компаниям, аффилированным по отношению к кипрской компании;

- согласно информации, представленной налоговыми органами Кипра, кипрская компания не имела сотрудников, кроме директора;

- уставный капитал кипрской компании – 1000,00 евро – не был оплачен акционером;

- кипрская компания приобрела акции российской компании у своего учредителя (гражданина Эстонии), причем оплата по договору купли-продажи не была осуществлена;

- доходы кипрской компании состоят только из дивидендов (99,9%), остальной доход – проценты по займам, выданным аффилированным компаниям;

- выдача займов осуществлялась исключительно в целях создания видимости операций;

- вся деятельность кипрской компании сводилась к получению дивидендов и выдаче займов в пользу аффилированных компаний.

Дело ООО «КСА Дойтаг Дриллинг»

Решение АС Сахалинской области от 01.08.2019 по делу №А59-8433/2018 ООО «КСА Дойтаг Дриллинг» против МРИФНС №1 по Сахалинской области (Постановлением Пятого ААС от 25.12.2019 решение оставлено без изменения).

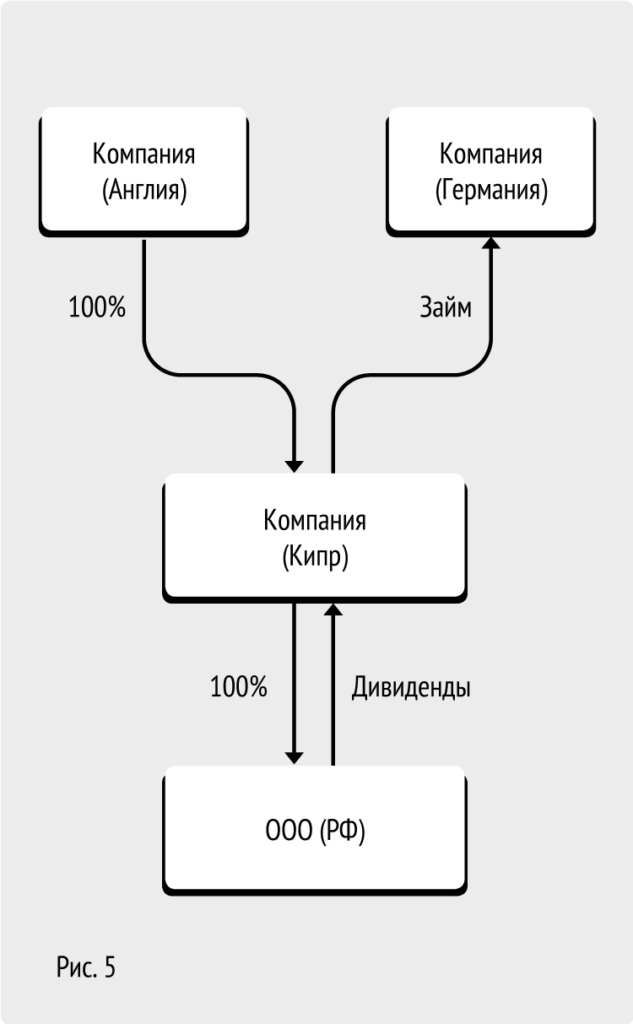

Фабула

Российское ООО осуществляло выплаты дивидендов в пользу своего акционера – кипрской компании, применяя пониженную ставку (5%) по соглашению.

Суть решения

В рассматриваемом случае суды пришли к выводам о том, что кипрская компания осуществляет деятельность на территории Кипра и не является транзитной, используемой исключительно для перечисления денежных средств в Великобританию.

В связи с этим, применение льготной ставки по соглашению (5%) является правомерным.

Принимая решение о доначислении налогов, налоговые органы обратили внимание на следующие обстоятельства:

- конечным акционером (материнской компанией) являлась компания, зарегистрированная в Великобритании;

- расчетный счет кипрской компании, на который были перечислены дивиденды, был открыт в Великобритании.

Принимая решение об отмене решения налогового органа, суд учел следующие обстоятельства:

- полученные в качестве дивидендов деньги кипрская компания направила на заем компании, зарегистрированной в Германии;

- с полученных за 2014-2017 гг. доходов по процентам кипрская компания заплатила налоги на Кипре;

- согласно представленным расчетам, если бы российская компания напрямую выдала займ немецкой компании (минуя этап выплаты дивидендов на Кипр), то общая сумма налогов к уплате в России была бы меньше фактической (соответственно, выплата дивидендов не является операцией, приводящей к получению налоговой выгоды);

- кипрская компания была учреждена в 2003 году, вела реальную предпринимательскую деятельность (оказание услуг по корпоративному сопровождению другим компаниям), кроме российской дочки владела другими активами;

- решение перечислить дивиденды на р/с в Великобритании (а не на Кипр) было обусловлено масштабным кризисом на Кипре, который сопровождался заморозкой счетов;

- в проверяемом периоде кипрская компания не принимала решения о распределении дивидендов в пользу английской компании;

- в материалах дела отсутствуют доказательства фактического получения распределенных дивидендов английской компанией;

- займ был выдан в долларах США, при этом отчетность кипрской компании ведется в евро; выдав займ в другой валюте, кипрская компания стала нести валютные риски (риск изменения валютных курсов);

- также кипрская компания несет дополнительный риск в виде невозврата займа (получив дивиденды, кипрская компания самостоятельно распорядилась своим активом, направив его на получение дохода в виде процентов);

- кипрская компания уплачивала все необходимые налоги на территории Республики Кипр;

- согласно показаниям свидетелей, все указания ими были получены от директоров кипрской компании, а не от руководства российской компании;

- самостоятельное несение кипрской компанией административных расходов (з/п сотрудников, вознаграждение директоров, расходы на юридические и консультационные услуги, затраты на аренду офиса);

- доход в виде дивидендов признается кипрской компанией в своей финансовой отчетности;

- помимо доли в российской компании, у кипрской компании были и другие активы (дебиторская задолженность по выданным займам).

Резюме

Учитывая последние принятые судебные решения, можно сделать следующие выводы:

- Практика судов по вопросам применения концепции фактического получателя доходов не поменялась. Суды по-прежнему уделяют данному вопросу должное внимание и тщательно исследуют все обстоятельства для подтверждения фактического получателя доходов.

- Новых обстоятельств / признаков / доказательств, которыми руководствуются налоговые инспекторы и суды при исследовании вопроса о квалификации иностранной организации в качестве ФПД, не появилось (по сравнению с прежними судебными решениями и письмами МинФина).

- Большинство кейсов относится к периодам 2010-2015 гг., т.е. к периоду, когда надлежащая судебная практика по данным вопросам еще не была сформирована, и налогоплательщики не уделяли должного внимания вопросам документального оформления формы и содержания операций с иностранными компаниями. Возможно, именно этим и объясняется принятие в большинстве случаев решений не в пользу налогоплательщиков.

- Первые судебные решения, принятые в пользу налогоплательщиков, дают основания надеяться на то, что в ближайшее время налогоплательщики будут более ответственно подходить к документальному оформлению операций с иностранными контрагентами, что позволит изменить судебную практику в лучшую сторону.