Доход от сдачи в аренду недвижимости на Кипре: особенности учета и налогообложения

Кипр славится прекрасными климатическими условиями, высоким уровнем безопасности, комфортными условиями для ведения бизнеса и достаточно низкими ставками по налогам. Именно поэтому все больше предпринимателей стремятся приобрести кипрские объекты недвижимости для последующей их сдачи в аренду, что позволит не только окупить вложенные инвестиции, но и получить прибыль. В свою очередь немало и тех, кто нуждается в комфортном офисе для осуществления бизнеса.

Ставки налогообложения зависят от того, кто является получателем дохода.

| Если арендодателем является физическое лицо – налоговый резидент Кипра, он платит:

1) Подоходный налог Доход от аренды включается в общемировой доход физического лица за год и облагается подоходным налогом по прогрессивной шкале

При этом валовый доход от аренды может быть уменьшен на:

2) Специальный взнос на нужды обороны (Special Defense Contribution (SDC)) Применим к физическим лицам — налоговым резидентам Кипра и имеющим домицилий на Кипре 3) Взносы в фонд Национальной Системы Здравоохранения (GESY) Введен в 2019 году. С 1 марта 2020 года ставка по данному взносу составляет 2,65%. Если сумма общего дохода, облагаемого взносом GESY в течение календарного года, превышает 180 000 евро, взнос уплачивается только со 180 000 евро. 4) Гербовый сбор (Stamp Duty) Размер сбора зависит от цены контракта. Гербовый сбор должен быть оплачен в течение 30 календарных дней с момента выпуска документа. При нарушении сроков оплаты предусмотрен штраф. В случае, если арендодателем является физическое лицо — неналоговый резидент Кипра, он облагается налогом только на доход, начисленный или полученный из источников на территории Кипра. |

Юридические лица — налоговые резиденты Кипра, сдающие в аренду недвижимость обязаны оплатить в бюджет:

1) Корпоративный налог Ставка корпоративного налога на прибыль на Кипре 12,5%, считается с прибыли компании, а не с суммы доходов. 2) Специальный взнос на нужды обороны (Special Defense Contribution (SDC)) Данный взнос составляет 3% от 75% дохода от аренды (не от прибыли компании). В случае, если арендатор является юридическим лицом, он обязан ежемесячно удерживать Взнос на нужды обороны у источника выплаты и перечислять его в налоговый департамент Кипра.Если арендатор является физическим лицом, арендодатель несет ответственность за уплату Взноса. Ему необходимо оплачивать взнос дважды в год (30/6 и 31/12) 3) НДС Стандартная ставка НДС составляет 19%. Данный налог будет рассмотрен подробнее в следующей части статьиНеналоговые резиденты Кипра облагаются налогом с деятельности, которая осуществляется через постоянные представительства на Кипре и/или с дохода, начисленного или полученного из источников на Кипре. |

Далее остановимся на вопросах бухгалтерского учета и ставок НДС для юридических лиц.

Особенности бухгалтерского учета

Нормативная база: IFRS 16 «Аренда», согласно которому аренда — это договор (или часть договора), на основании которого передается право пользования активом (базовый актив) в течение определенного периода времени в обмен на возмещение.

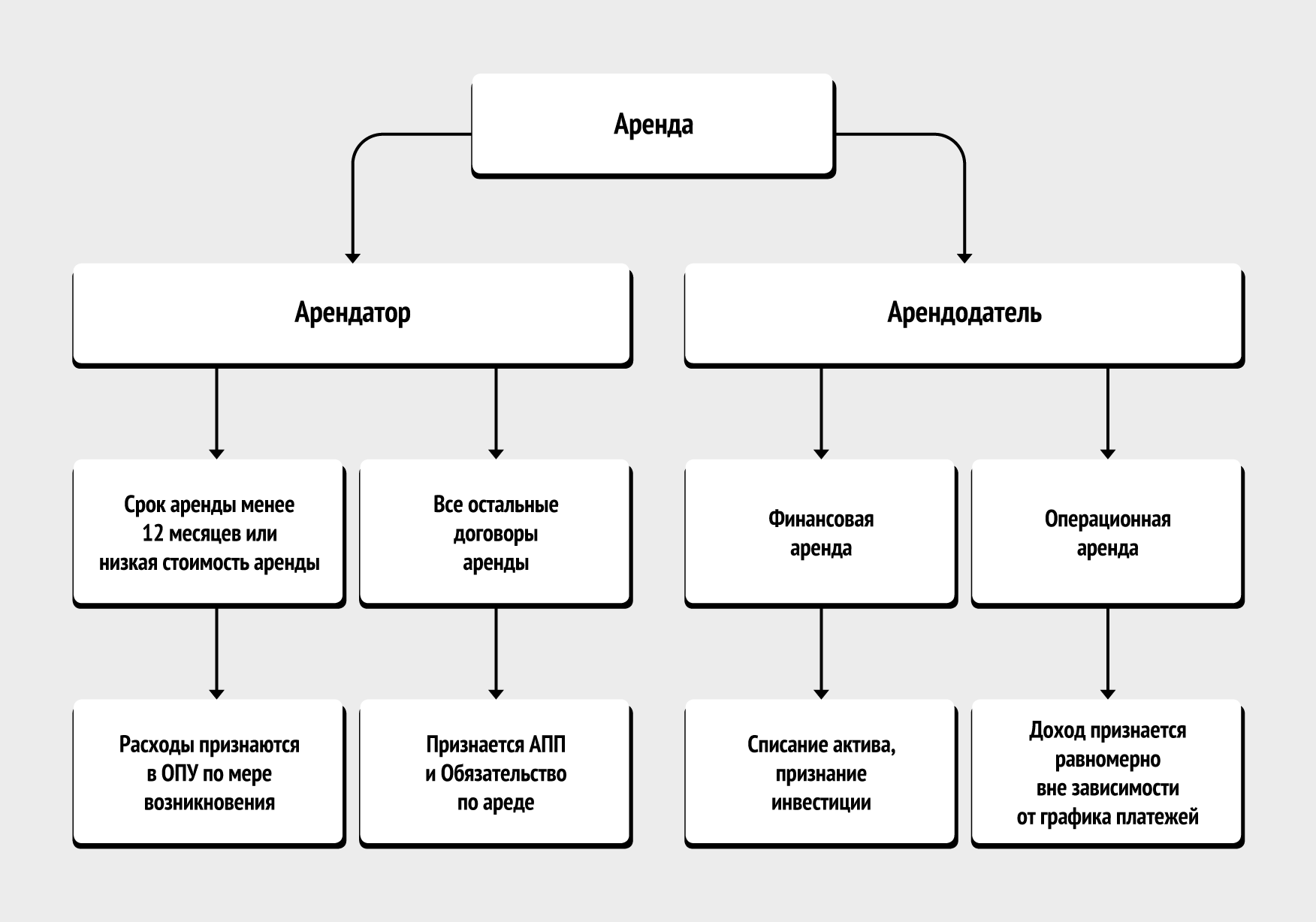

Основные требования стандарта можно представить в виде схемы

* ОПУ — отчет о прибылях и убытках

АРЕНДАТОР на дату начала аренды должен признать актив в форме права пользования (АПП) и обязательство по аренде.

Актив в форме права пользования представляет собой право арендатора использовать базовый актив в течение срока аренды. Актив подлежит амортизации либо переоценивается на отчетную дату.

Стандарт позволяет не признавать АПП, а расходы по аренде списывать в прибыли или убытки в случае, если:

- Срок аренды составляет менее 12 мес

- Или базовый актив имеет низкую стоимость (стоимость определяется, как если бы актив был новым на момент аренды). Стандарт не уточняет, какая сумма считается низкой. Однако принято, что указанная сумма не должна превышать примерно 4 600 евро (что соответствует 5 000 долл США)

Ниже рассмотрим, что должно быть включено в первоначальную стоимость обязательства по аренде и АПП.

В первоначальную стоимость обязательства включаются:

|

В первоначальную стоимость актива включаются:

|

Для расчета приведенной стоимости будущих арендных платежей необходимо использовать ставку дисконтирования. Если она отсутствует в договоре аренды, используется ставка привлечения арендатором дополнительных заемных средств.

Рассмотрим на примере:

- Срок аренды офисного помещения 2 года

- Ежемесячный платеж 300 евро

- Ставка дисконтирования в договоре не указана, но известно, что арендатор может привлечь дополнительные средства под 4,17% годовых

Таким образом на дату заключения договора арендатор обязан признать:

- Обязательство по аренде в сумме ожидаемых выплат, дисконтированных по ставке 4,17%, что составит 6 896 евро

- АПП в данном примере соответствует дисконтированной стоимости будущих арендных, что составляет 6 896 евро

Последующий учет включает в себя амортизацию АПП. В свою очередь обязательство по аренде будет увеличиваться на сумму процентов, начисленных за период, и уменьшаться на сумму произведенных выплат. Данные об изменениях АПП и обязательства за первый год аренды приведены в таблице ниже. Для удобства восприятия все значения округлены до целых.

| Период | АПП, евро | Обязательство, евро | Расход компании, евро |

| 1 год | |||

| январь | 6896 | 6896 | |

| февраль | 6896-287 = 6609 | 6896-300+24 = 6620 | 287+24 = 311 |

| март | 6322 | 6343 | 310 |

| апрель | 6035 | 6065 | 309 |

| май | 5747 | 5786 | 308 |

| июнь | 5460 | 5507 | 307 |

| июль | 5173 | 5226 | 306 |

| август | 4885 | 4944 | 305 |

| сентябрь | 4598 | 4662 | 304 |

| октябрь | 4311 | 4378 | 303 |

| ноябрь | 4023 | 4093 | 302 |

| декабрь | 3736 | 3808 | 301 |

Учет АРЕНДОДАТЕЛЯ зависит от того, является ли аренда финансовой или операционной.

| Финансовая аренда — это аренда, в рамках которой осуществляется передача практически всех рисков и выгод, связанных с правом собственности на базовый актив.

Вот некоторые признаки финансовой аренда:

Согласно определению, риски и выгоды, связанные с владением актива, переданы арендатору, поэтому арендодатель должен прекратить признание актива. При этом он признает дебиторскую задолженность в сумме равной чистой инвестиции в аренду. |

В случае операционной аренды:

|

Необходимо отметить, что если арендодатель сдает в аренду актив, включающий, например, землю и здание, то его необходимо рассматривать покомпонентно:

- земля имеет обычно неограниченный срок полезного использования. Если договором не предусмотрен переход прав собственности на землю в конце срока аренды, то аренда данного компонента будет являться операционной

- В свою очередь аренда компонента «здание» в зависимости от условия договора может быть как операционной, так и финансовой.

НДС

Для целей НДС регистрация обязательна для предприятий у которых

- годовая выручка от реализации товаров и услуг свыше €15.600 в течение последних 12 месяцев

- или ожидаемая выручка превысит €15.600 в течение последующих 30 дней.

Предприятия с выручкой менее €15.600 имеют право зарегистрироваться на добровольной основе.

Главным преимуществом получения дохода от аренды, облагаемого НДС, заключается в том, что это дает право владельцу недвижимости требовать возмещения НДС, понесенного им при приобретении либо строительстве объекта аренды, или расходов, понесенных при его реконструкции.

Ставка налога зависит от срока аренда и целей использования объекта аренды. Налоговым законодательством Республики Кипр предусмотрены следующие ставки применительно к арендному доходу:

- Ставка 19%

Стандартная ставка применяется к аренде недвижимого имущества для коммерческих целей (т е за исключением зданий, которые используются в качестве жилых помещений) в случае, если арендатором является налогоплательщик, занимающийся налогооблагаемой деятельностью как минимум на 90%.

Вышеуказанные положения применимы только к аренде недвижимого имущества, которая началась 17 ноября 2017 года или после этой даты.

Кипрский НДС по стандартной ставке применяется к доходу от аренды, полученному владельцем за предоставление недвижимости различным управляющим недвижимостью, чтобы они впоследствии сдавали ее в аренду для проживания на время отпуска.

Следует отметить, что владелец имеет право отказаться от обложения налогом на арендуемую недвижимость. Чтобы воспользоваться этой возможностью, владелец должен уведомить налоговые органы Кипра. Однако, если этот вариант будет реализован, доход от аренды будет считаться освобожденным от НДС, и, таким образом, НДС, понесенный владельцем, останется в качестве расходов. Необходимо также учитывать, что как только возможность не облагать налогом реализована, она не может быть отменена до тех пор, пока недвижимость не будет продана новому владельцу.

- Ставка 9%

Краткосрочная аренда жилой недвижимости в рамках размещения для отдыха облагается НДС по сниженной ставке в размере 9%.

Хотя в законодательстве о НДС нет четкого определения краткосрочной и долгосрочной аренды, к краткосрочной аренде можно отнести любую аренду сроком до месяца, которая обычно оговаривается на основе платы за сутки. Обычно такой тип аренды будет сопровождаться другими услугами, аналогичными услугам по размещению для отдыха — жилье будет меблировано, коммунальные платежи, постельное белье, услуги по уборке, доступ Wi-Fi будут включены.

Чтобы сниженная ставка НДС была применима, услуги по размещению для отдыха должны предоставляться непосредственно владельцем конечному пользователю (т.е. владелец выставил счет и получил денежные средства непосредственно от клиентов).

- Ставка 0%

Долгосрочная аренда жилой освобождается от уплаты НДС. Долгосрочная аренда жилой недвижимости может быть определена как любая форма аренды, посредством которой арендатор будет использовать недвижимость в качестве своего основного места жительства (на длительный срок, т.е. на шесть месяцев и более). Основным показателем долгосрочной аренды является тот факт, что счета за электроэнергию обычно не включены в стоимость аренды, а оплачиваются арендаторами.