Риски и преимущества страхования жизни

Страхование жизни – забота о близких

Формирование основ страхования жизни началось с того, что английский предприниматель Джеймс Додсон в 1663 году собрал все данные по различным лондонским кладбищам, рассчитал средний возраст умерших, их число за год и применил эту статистику для расчета страховых премий.

С тех пор в Европе страховое дело развивалось и процветало. В 1994 году сложился Единый страховой рынок Европы, который объединяет 29 европейских стран: Австрия, Бельгия, Великобритания, Венгрия, Греция, Дания, Ирландия, Исландия, Испания, Италия, Кипр, Латвия, Литва, Люксембург, Мальта, Нидерланды, Норвегия, Польша, Португалия, Словакия, Словения, Турция, Финляндия, ФРГ, Франция, Чехия, Швейцария, Швеция, Эстония. Не смотря на то, что во всех странах страховое законодательство имеет ряд отличий, в основе лежат единые принципы, в основе которых лежит свобода предоставления услуг и осуществление деятельности в интересах застрахованных лиц.

Страхование жизни в России

Страхование жизни в России существует не так давно, как в Европе, однако при формировании основ страхового права были учтены и нашли применение опыт и практика Европейских стран.

Страхование жизни это комплекс мероприятий по взаимодействию клиента (страхователя) и страховой компании (страховщика), направленные на финансовое и, иногда, иное обеспечение жизни и здоровья застрахованного лица, либо выгодоприобретателя в случае смерти застрахованного лица.

Страхование жизни выделяется среди видов личного страхования перечнем событий (страховых рисков), включенных в объем страховой ответственности страховщика и являющихся основанием для страховых выплат, а также сроком действия договора. Большинство разновидностей страхования жизни являются долгосрочными.

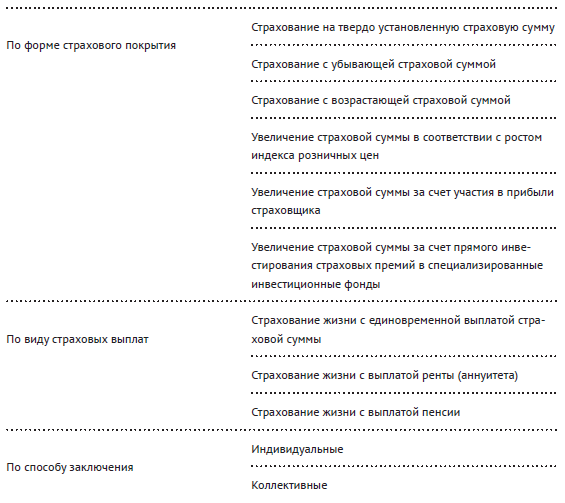

Страхование жизни можно классифицировать по следующим видам и критериям:

Страхование жизни объединяет все те виды личного страхования, в которых страховое обеспечение приурочено к случаю смерти застрахованного лица или дожития его до определенного момента времени.

Оформляется страхование жизни договором, согласно которому одна из сторон, страховщик, принимает на себя обязательство выплатить обусловленную страховую сумму, если в течение срока страхования произойдет предусмотренный страховой случай в жизни застрахованного, при условии получения им страховых премий, уплачиваемых страхователем. Договор страхования жизни связан с жизнью определенного человека — застрахованного, следовательно, застрахованный должен быть определен в договоре, чтобы можно было оценить вероятность его смерти в течение срока действия договора.

Выделяют договоры страхования собственной жизни, когда страхователь и застрахованный являются одним и тем же лицом, и договоры страхования жизни третьего лица, когда личности страхователя и застрахованного не совпадают, но у страхователя наличествует страховой интерес в жизни застрахованного.

Участниками обязательства по страхованию могут быть третьи лица — выгодоприобретатель и застрахованное лицо.

Выгодоприобретатель (бенефициар) — физическое или юридическое лицо, в пользу которого страхователем заключен договор страхования жизни.

Если в договоре страхования жизни прямо не назван выгодоприобретатель, договор считается заключенным в пользу застрахованного. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, право на получение страховой выплаты имеют наследники застрахованного лица. В договоре страхования жизни, который заключен о страховании застрахованного лица иного, чем страхователь, выгодоприобретатель может быть назначен или изменен только с согласия застрахованного лица или непосредственно самим застрахованным лицом. При отсутствии такого согласия» договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица — по иску его наследников.

Согласно статье 956 ГК РФ страхователь вправе по своему усмотрению заменить названного в договоре страхования выгодоприобретателя другим лицом, письменно уведомив об этом страховщика. В том случае, когда выгодоприобретатель выполнил какую-либо из обязанностей по договору страхования или предъявил страховщику требование о страховой выплате, его замена невозможна.

Законодательство не обязывает страховщика информировать выгодоприобретателя о заключенном в его пользу договоре страхования. Поэтому страхователь сам должен разъяснить выгодоприобретателю, когда, на каких условиях и при предъявлении каких документов выгодоприобретатель может получить страховую выплату.

В последнее время в России приобрело популярность инвестиционное страхование жизни.

Договор инвестиционного страхования жизни представляет собой совокупность классического накопительного страхования жизни с инвестиционной составляющей в виде активов инвестиционных инструментов, в рамках которого при осуществлении страхования жизни страховщик в дополнение к страховой сумме может выплачивать часть инвестиционного дохода страхователю или иному лицу, в пользу которого заключен договор страхования жизни.

В рамках данного договора взносы страхователя делятся на две части, одна составляет гарантированную выплату, которую получает страхователь либо выгодоприобретатель при наступлении страхового случая, вторая часть инвестируется страховой компанией в различные инвестиционные продукты.

Пропорция между двумя частями — не фиксированная. Когда рынок растет, страховая компания увеличивает торговую часть, что и позволяет клиентам получить дополнительную прибыль. В случае падения рынка большая часть инвестиций клиентов переходит в консервативные фондового рынка.

В отличие от обычного накопительного страхования жизни, инвестиционное страхование предполагает вероятность получения, не устанавливаемого в рамках договора дополнительного дохода: если динамика цен и стратегия управления выбранными активами окажутся соответствующими ситуации и инвестиции станут удачными, доход будет; если развитие ситуации сложится неблагоприятным образом, страхователь получит только ту сумму, которая обозначена в договоре.

Налогообложение и особый статус страховых выплат

По договорам страхования жизни в случае получения выплат, связанных с наступлением страхового случая, доход освобождается от налогообложения: если по условиям такого договора страховые взносы уплачиваются налогоплательщиком и (или) его членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации и если суммы страховых выплат не превышают сумм внесенных им страховых взносов, увеличенных на сумму, рассчитанную путем последовательного суммирования произведений сумм страховых взносов, внесенных со дня заключения договора страхования ко дню окончания каждого года действия такого договора добровольного страхования жизни (включительно), и действовавшей в соответствующий год среднегодовой ставки рефинансирования Центрального банка Российской Федерации. В противном случае разница между указанными суммами учитывается при определении налоговой базы и подлежит налогообложению у источника выплаты Пункт 1 статьи 213 Налогового кодекса Российской Федерации.

Таким образом, при инвестировании 1000 рублей в месяц в течение года, доход, освобожденный от налога, составит 12990 рублей в год.

(10 000 руб. х 12 мес.) + (10 000 руб. х 8,25% х 12 мес.) = 129 900 рублей.

Налогоплательщик при заключении договора страхования жизни на срок свыше 5 лет, также имеет право на получение социального вычета в размере уплаченных страховых взносов в течение года в пределах 120 тысяч рублей Пункт 4 статьи 219 Налогового кодекса Российской Федерации.

При заключении договора страхования на 10 лет с обязательным страховым взносом 10000 рублей в месяц, страхователь ежегодно имеет право уменьшить налогооблагаемую базу по НДФЛ на 120 тысяч рублей, получив налоговый вычет в сумме 15600 рублей. При получении страховой выплаты по окончании срока действия договора, сумма дохода освобожденного от налогообложения составит 1299000 рублей.

При заключении договора страхования жизни, денежные средства, внесенные в качестве страховых взносов, до момента наступления страхового случая, не подлежат аресту и конфискации, а также не могут быть включены в состав совместно нажитого имущества при разводе, так как фактически данные денежные средства переданы страховой компании, и право на распоряжение страховой выплатой у застрахованного лица, либо выгодоприобретателя, возникает только при наступлении страхового случая.

Важно помнить, что при выплате страховых взносов юридическим лицом в пользу физического лица — налоговые льготы не применяются.

Оформление документов

Список и порядок предоставления документов определяется в договоре страхования.

- При наступлении страхового случая в число документов всегда должны входить следующие документы, (общие для всех страховых случаев):

- заявление о выплате (форма утверждена отделом страховых выплат и предоставляется для заполнения сотрудником филиала или начальником отдела выплат ЦО);

- договор страхования (копия, если Договор продолжает свое действие);

- документы, удостоверяющие личность (паспорт).

- При наступлении смерти Застрахованного лица необходимо также предоставить документы:

- нотариально заверенную копию Свидетельства о смерти Застрахованного лица (свидетельство о смерти выдается родственникам либо заинтересованным лицам. Если выгодоприобретатель не является родственникам ему необходимо подтвердить свою заинтересованность в получении свидетельства о смерти, предъявив в ЗАГС копию договора страхования);

- врачебное заключение о причинах наступления смерти, результаты вскрытия (если есть);

- справку о ДТП (если смерть наступила в результате ДТП).

- При наступлении инвалидности Застрахованного лица необходимо также предоставить:

- заверенную копию справки ВТЭК об установлении Застрахованному лицу группы инвалидности;

- документы, подтверждающие наступление несчастного случая (если инвалидность установлена в результате несчастного случая).

- При несчастном случае с Застрахованным лицом необходимо также предоставить документы, позволяющие определить размер страховой выплаты:

- документы медицинского учреждения с указанием последствий страхового случая для здоровья и трудоспособности Застрахованного лица;

- документы, подтверждающие факт и обстоятельства наступления несчастного случая, выданные официальным государственным органом (милиция, в том числе ГАИ, пожарная охрана).