НДС без границ: опасная карусель

Данная статья продолжает серию публикаций о системе обложения налогом на добавленную стоимость в Европейском союзе. В этом выпуске мы рассмотрим проблему налоговых правонарушений, связанных с уклонением от уплаты НДС.

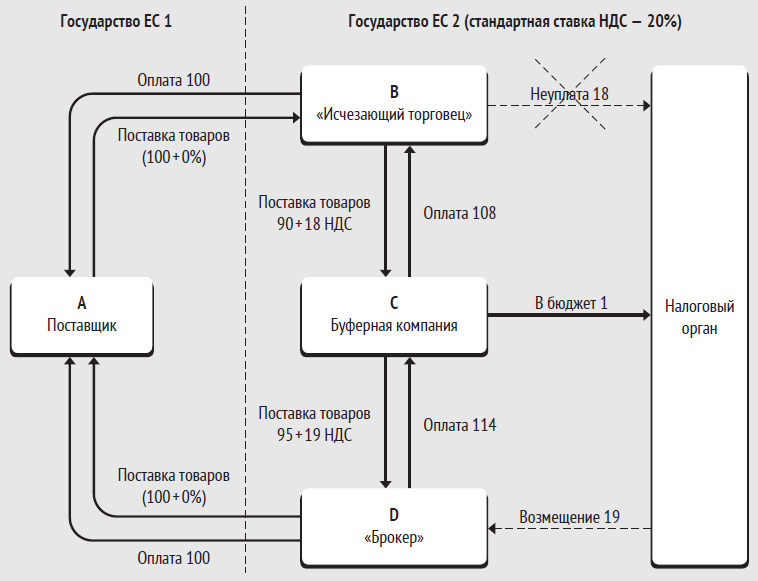

Схемы ухода от уплаты НДС в подавляющем большинстве случаев эксплуатируют предусмотренную законодательством льготу для операций по трансграничной поставке товаров, когда товары транспортируются из одного государства Евросоюза в другое (далее – IC-поставка). Такие операции облагаются по ставке 0%1. При дальнейшей перепродаже в стоимость таких товаров не заложена сумма налога, уплаченная продавцу при приобретении товаров из другого государства. Это позволяет перепродать их по цене, более привлекательной, чем цены, существующие на рынке. Участник схемы, совершивший такую перепродажу, аккумулирует сумму НДС, уплаченную покупателем по стандартной ставке, не декларирует ее и к тому моменту, когда налоговые органы обнаруживают недоплату в бюджет, «исчезает». Отсюда название, данное этому виду мошеннических схем, – missing trader intra-community fraud (MTIC fraud)2. После «исчезающего» посредника в схеме обычно участвует несколько фирм, выполняющих роль «буфера» в цепочке перепродаж, перед тем как товары снова вывозятся из страны в другое государство Евросоюза. Вторая IC-поставка снова облагается по ставке 0%, поэтому так называемый «брокер», осуществляющий IC-поставку, аккумулирует входящий НДС, который не гасится суммой НДС, предъявленной покупателю. У «брокера» появляется право на возмещение НДС из бюджета в сумме, которую он уплатил предыдущему участнику схемы.

Для реализации таких незаконных операций чаще других используют дорогостоящие, но малогабаритные товары, например, мобильные телефоны, процессоры и т.д. Услуги не являются удобным инструментом, так дорогостоящие услуги подразумевают высокую степень профессионализма исполнителя, который не склонен рисковать своей репутацией ради получения краткосрочной незаконной прибыли3.

Карусельные схемы (carousel fraud) получили свое название благодаря тому, что товары, в ходе перепродажи которых совершается налоговое правонарушение, не реализуются конечному потребителю, а раз за разом «циркулируют» между участниками схемы, увеличивая сумму налога, недоплаченного в бюджет.

В цепочку перепродаж может быть вовлечено большое число буферных компаний, причем некоторые из них могут даже не подозревать о том, что участвуют в мошеннической схеме. К тому моменту, когда налоговый орган обнаруживает схему, компания B (см. рис. 1), не задекларировавшая поставку, «исчезает», и у налогового органа остается возможность компенсировать эту неуплату двумя способами:

- отказать в возмещении входящего НДС «брокеру», осуществившему IC-поставку;

- оспорить ставку 0%, примененную «брокером» при IC-поставке.

В 2006 году Европейским судом (ECJ) было вынесено решение по объединенному делу C-354/03, C-355/03, C-484/03 Optigen Ltd, Fulcrum Electronics Ltd, and Bond House Systems Ltd Commissioners of Customs and Excise [2006] ECRI-483, предметом рассмотрения которого было право на возмещение НДС «брокерами», оказавшимися участниками мошеннической схемы. Налоговый орган Великобритании отказал им в возмещении, мотивируя это тем, что противоправные сделки, независимо от наличия или отсутствия вины их участников, не могут быть признаны экономическими операциями, подлежащими обложению НДС. Европейский суд занял несколько иную позицию, заключающуюся в том, что право на возмещение НДС не может быть аннулировано на основании того, что в цепочке поставок, частью которой является рассматриваемая операция, было совершено налоговое правонарушение, за исключением случая, когда налогоплательщик знал или должен был знать о таком правонарушении. Таким образом, был выработан так называемый «тест на осведомленность» («knowledge test»), который должен выявить неосмотрительность налогоплательщика как основание для отказа в выплате возмещения.

В том же году Европейский суд вынес решение, в котором детализировал свою позицию по данному вопросу(C-439/04 иC-440/04, Kittelv Belgian State и Belgian Statev Recolta Recycling [2006] ECRI-6161). Было указано, что налогоплательщики, предпринимающие все меры предосторожности, которые можно было бы на разумном основании потребовать от них для предотвращения участия в мошеннической схеме, могут полагаться на законность совершаемых ими операций без риска потери права на возмещение НДС. Так была усилена роль предварительной проверки контрагента перед совершением экономической операции. Кроме того, суд указал, что налогоплательщик, который знал или должен был знать, что при совершении сделки по приобретению он вовлекается в схему ухода от уплаты НДС, признается участником такой схемы независимо от того, получил ли он экономическую выгоду от сделки или нет.

При невозможности доказать недостаточную осмотрительность налогоплательщика при приобретении товаров, циркулирующих в карусельной схеме, и отказать в возмещении входящего НДС налоговый орган может подвергнуть сомнению ставку 0% при повторной IC-поставке. Льготная ставка может применяться только при условии того, что товары действительно транспортированы в другое государство Евросоюза4. Было установлено, что бремя доказывания правомерности применения льготной ставки лежит на налогоплательщике, который не может ссылаться на систему взаимодействия налоговых органов Евросоюза, в рамках которой должен быть направлен запрос о фактическом перемещении товаров через границу5. Европейский суд указал, что даже если налоговым органом государства отправки товаров получен ответ на запрос, содержащий подтверждение того, что покупатель задекларировал операцию как IC-приобретение, это не является надлежащим доказательством перемещения товаров через границу. Таким образом, для минимизации рисков при применении ставки 0% к IC-поставке поставщик должен обладать подтверждением транспортировки товаров, например, международной товарно-транспортной накладной (CMR).

Каковы пределы проверки контрагента, которую должен проводить налогоплательщик, чтобы не лишиться предоставленных законом прав? Суд сформулировал общий принцип юридической ясности и пропорциональности, согласно которому применение правовых норм должно быть предсказуемо для налогоплательщика. Так, налоговый орган не вправе отказывать в применении ставки 0% к IC-поставке и доначислять налог на том основании, что номер регистрации контрагента в качестве плательщика НДС в другом государстве был аннулирован с применением обратной силы, но был действителен на момент совершения операции6.

В большинстве случаев при обнаружении «карусельной схемы» налоговый орган ставит себе задачей компенсировать сумму НДС, не уплаченную в начале цепочки «исчезнувшим» к тому моменту поставщиком, путем отказа в признании фундаментальных прав (будь то право на вычет или право на применение льготной ставки) налогоплательщика, стоящего «выше или ниже по цепочке7».

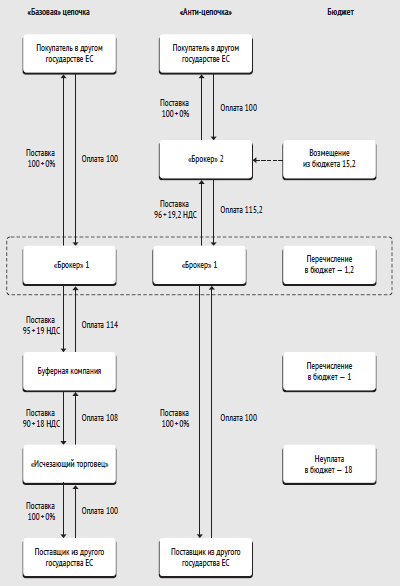

Однако используемые на практике схемы подчас включают в себя несколько таких цепочек, имеющих целью загасить исходящий НДС в одной из них входящим НДС в другой. Используются «базовая» цепочка, в которой «брокер» приобретает товары по стандартной ставке и аккумулирует входящий НДС, а затем продает их по ставке 0% в другое государство Евросоюза, и параллельная ей «анти-цепочка», в которой тот же участник приобретает товары по ставке 0% и далее продает их по стандартной ставке, генерируя исходящий НДС от этой перепродажи.

«Анти-цепочка» находит применение в случае, когда налоговый орган отказывает в возмещении входящего НДС в «базовой» цепочке по указанным выше основаниям. Тогда «брокер» закупает по ставке 0% другую партию товаров в другом государстве Евросоюза и перепродает их по стандартной ставке «брокеру второго порядка», создавая исходящий НДС, который засчитывается против входящего НДС в «базовой» цепочке. Теперь уже «брокер второго порядка» заявляет право на возмещение в сумме налога, уплаченного им за приобретение в «анти-цепочке» «чистых» товаров, которые не были предметом сделок «исчезающего торговца». Возникает правовой спор относительно того, вправе ли налоговый орган отказать в возмещении входящего НДС лицу, не вовлечённому в цепочку перепродаж от «исчезнувшего торговца».

Судебная практика склоняется к тому, что вправе. Причем прецедентов разрешения таких споров на уровне Европейского суда не имеется, а это значит, что национальные суды не считают их принципиально новыми, не урегулированными существующим законодательством, и разрешают их путем аналогии права. В деле британской компании Fonecomp Limited8 судом первой инстанции было установлено, что сама компания не совершала сделок с «исчезающим торговцем» (Softlink Limited) и с «брокером», организующим «анти-цепочку» (Klick Limited), однако была связана с «исчезающим торговцем» следующим образом:

- товар, который приобрела Fonecomp Limited (мобильные телефоны) принадлежал к той же партии товаров, которые перепродавалаKlick Limited;

- исходящий НДС в декларации Klick Limited был засчитан против входящего НДС.

Суд апелляционной инстанции отклонил возражения Fonecomp Limited и не нашел в прецедентах Европейского суда ни одного указания на то, что принцип достаточной осмотрительности участника операции, выработанный в деле Kittelv Belgian State, должен трактоваться в узком смысле, применительно к единственной цепочке поставок, в которой участвует сторона по делу. Верховный суд Великобритании жалобу Fonecomp Limited отклонил. Суд занял позицию, согласно которой участник «анти-цепочки» также может быть ответственен за происходящее в «базовой» цепочке в том случае, если истинное назначение операций, совершаемых в «анти-цепочке», – скрыть мошенническую схему. Формула «знал или должен был знать о правонарушении» была истолкована таким образом, что для потери права на возмещение достаточно быть осведомленным о том, что совершаемая сделка связана с мошенническим уходом от уплаты НДС.

Практика борьбы со схемами ухода от уплаты НДС в Европейском союзе выработала главный принцип, заключающийся в том, что права, предоставляемые законодательством европейского сообщества, не могут быть использованы в целях злоупотребления или мошенничества9. Ключевым элементом такого подхода является «тест» на осведомленность о налоговом правонарушении. Если налогоплательщик не предпринял разумные меры по выявлению мошеннической составляющей экономической операции, то его право на возмещение входящего НДС или применение льготной ставки может быть оспорено налоговым органом.

- Статья 138 (1) Директивы2006/112/ ЕС.

- https://www.gov.uk/hmrc-internal-manuals/vat-fraud/vatf23520

- Joep Swinkels, Carousel Fraud in the European Union// International VAT Monitor, Mar.-Apr. 2008, p.103.

- Статья 138 (1) Директивы 112/2006/ ЕС.

- Twoh International BV v. Staatssecretaris van Financien, C-184/05.

- Mecsek-GabonaKft. v. NemzetiAdó- ésVámhivatalDél-dunántúliRegionálisAdóFőigazgatósága, C-273/11.

- Bonik EOOD v DirektornaDirektsia ‘Obzhalvaneiupravlenienaizpalnenieto’, C-285/11.

- Fonecomp Limited [2015] EWCA Civ 39.

- Redmar Wolf,Mecsek-Gabona: The Final Step of the ECJ’s Doctrine on Reliance on EU Law for Abusive or Fraudulent Ends in the Context of Intra-Community Transactions// International VAT Monitor, Sep.-Oct. 2013, p.286.