Обзор последних судебных решений, связанных с применением концепции фактического получателя доходов

Число кейсов, в которых суды уделяют внимание вопросам квалификации фактического получателя дохода, в последнее время значительно возросло, и такого рода дела стали в большинстве своем скорее правилом, нежели исключением.

Федеральной налоговой службой в мае 2019 года была обобщена правоприменительная практика по спорам, в которых налоговыми органами установлены факты злоупотреблений нормами международных соглашений.

В качестве универсального инструмента по борьбе со злоупотреблениями, в частности, повсеместно используется концепция «лица, имеющего фактическое право на доход (бенефициарного собственника)».

Данная концепция основана на недопустимости предоставления освобождения от уплаты налога у источника выплаты дохода в случае, когда получающая доход иностранная компания выступает в качестве подставного лица для другого лица, которое фактически является бенефициарным собственником дохода.

В настоящей статье мы рассмотрим некоторые судебные решения высших судебных инстанций, которые стали наиболее показательными за последнее время.

Дело по ЗАО «Кредит Европа Банк»

Определение Конституционного Суда Российской Федерации от 27.02.2018 № 526-О об отказе в принятии к рассмотрению жалоб ЗАО «Кредит Европа Банк».

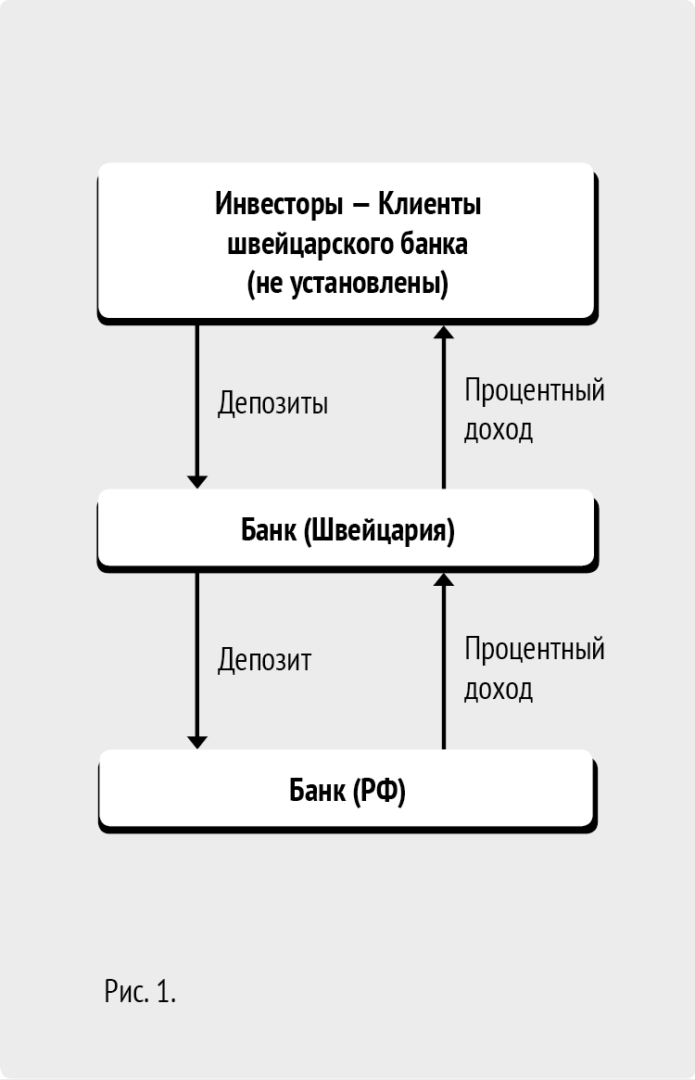

Структура хозяйственных операций (рис. 1).

Фабула дела

Российский банк осуществлял выплаты процентов по депозитам, размещенным швейцарским («сестринским») банком, применяя пониженную ставку (5%) по соглашению об избежании двойного налогообложения.

Фактически швейцарский банк размещал на депозитах денежные средства в интересах своих клиентов.

Суть решения

В рассматриваемом случае суды пришли к выводу, что фактическими получателями (бенефициарными собственниками) спорных процентов являлись иные лица (инвесторы), а не швейцарский банк. В связи с данным фактом льготная ставка по соглашению (5%) не могла быть применена, а подлежала применению общая ставка — 20%.

На что обратили внимание суды (налоговики):

- отсутствие у швейцарского банка фактического права на доход (т. к. в отношении депозитов он выступал в качестве агента);

- отсутствие информации о конкретных фактических получателях спорных процентов (их резидентстве).

Дело по ООО «Краснобродский Южный»

Определение Верховного Суда Российской Федерации от 18.01.2019 № 304-КГ18-22775 по делу № А27-331/2017 ООО «Краснобродский Южный» к Межрайонной ИФНС России № 3 по Кемеровской области, определение Верховного Суда Российской Федерации от 25.12.2017 № 304-КГ17-17349 по делу № А27-20527/2015, определение Верховного Суда Российской Федерации от 25.12.2017 № 304-КГ17-19528 по делу № А27-16584/2016.

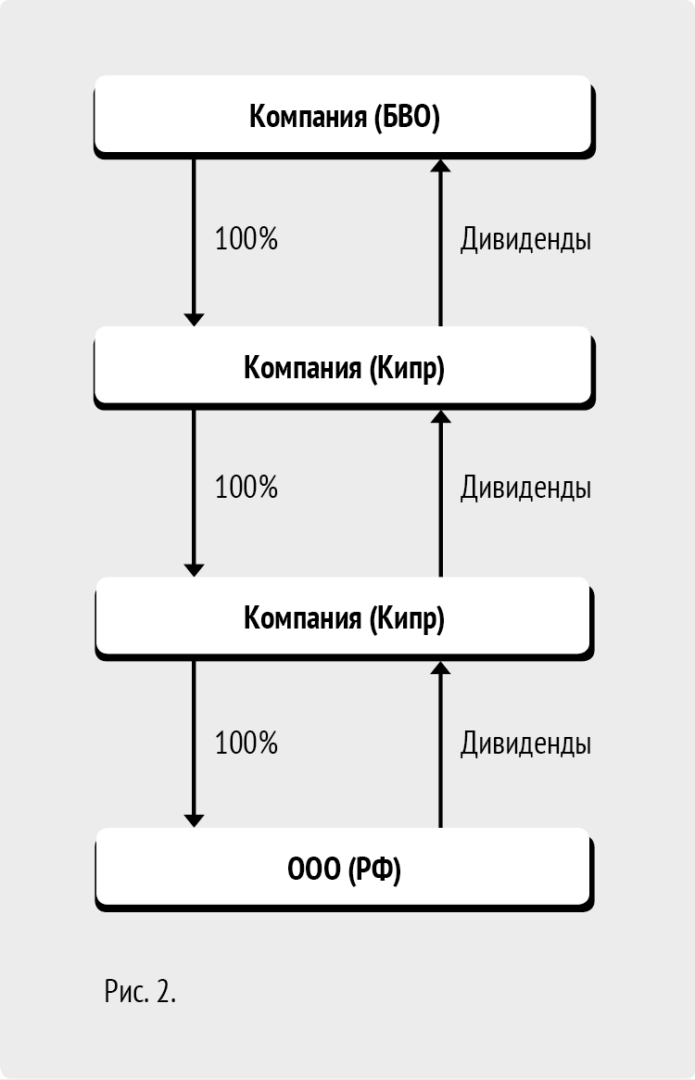

Структура хозяйственных операций (рис. 2).

Фабула дела

Российское ООО осуществляло выплаты дивидендов в пользу своего акционера — кипрской компании, применяя пониженную ставку (5%), руководствуясь положениями соглашения об избежании двойного налогообложения.

Суть решения

В рассматриваемом случае суды пришли к выводам о том, что ни одна из кипрских компаний не осуществляет деятельность на территории Кипра, в связи с чем кипрская компания (участник ООО) не является фактическим получателем доходов, а является кондуитной компанией.

В связи с этим льготная ставка по соглашению (5%) не может быть применена.

На что обратили внимание суды (налоговики):

- кипрская компания полученными в качестве дивидендов денежными средствами не распоряжается в полном объеме (за минусом текущих административных расходов);

- перенаправление дивидендов далее другим учредителям (Кипр, БВО);

- один из последующих учредителей, зарегистрированный также на территории Республики Кипр, не вёл финансово-хозяйственной деятельности и полученные дивиденды в полном объеме (за минусом текущих административных расходов) перенаправлял далее своим учредителям, что свидетельствует о том, что ни одна из организаций, подпадающих под юрисдикцию Республики Кипр, реальную коммерческую деятельность не осуществляла;

- отсутствие каких-либо операций, обуславливающих хозяйственную деятельность кипрской компании;

- наличие отчетов независимого аудитора, согласно которым кипрская компания зависит от постоянной финансовой помощи своих акционеров, без которой образовался бы долг, который не позволил бы компаниям сохранить свой статус действующего предприятия и исполнить свои обязательства по текущей деятельности.

Дело по ООО «Русджам Стеклотара Холдинг»

Определение Верховного Суда Российской Федерации от 25.04.2019 г. № 301-ЭС19-2319 по делу № А11-9880/2016 ООО «Русджам Стеклотара Холдинг» к Межрайонной инспекции Федеральной налоговой службы по крупнейшим налогоплательщикам по Владимирской области.

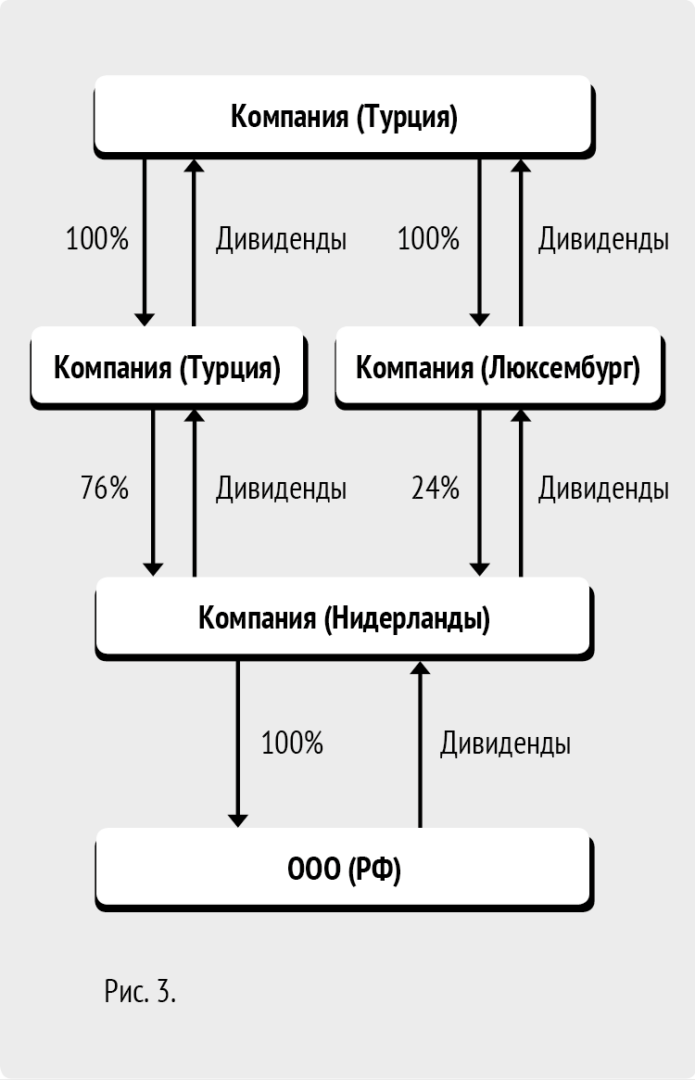

Структура хозяйственных операций (рис. 3).

Фабула дела

Российское ООО осуществляло выплаты дивидендов в пользу своего акционера — нидерландской компании, применяя пониженную ставку (5%) по соглашению.

Суть решения

Суды установили, что компания-резидент Нидерландов фактическим получателем выплаченных Обществом дивидендов не является; она является лишь промежуточным (техническим) звеном, а доход транзитом перечисляется в адрес двух организаций, зарегистрированных в Турции и в Люксембурге. Выгодоприобретателем была признана турецкая компания (конечный акционер).

На что обратили внимание суды (налоговики):

- налоговые органы Нидерландов предоставили сведения о том, что нидерландская компания действует в качестве промежуточной холдинговой и инвестиционной компании;

- среднесписочная численность нидерландской компании составляет 0 человек;

- компания-резидент Нидерландов является участником только Общества;

- директором как компании-резидента Турции, так и компании-резидента Нидерландов указано одно и то же физическое лицо;

- действия компании в Нидерландах и других компаний в рамках цепочки перечисления денежных средств, находились под контролем турецкого холдинга;

- согласно отчетности нидерландской компании за 2012–2013 годы (представлена налоговыми органами Нидерландов) единственным доходом компании являются дивиденды от Общества, а основными активами – средства акционеров, которые служат источником для формирования уставного капитала Общества;

- в 2011–2012 годы компания, зарегистрированная в Нидерландах, не уплачивала налоги в связи с переносом убытков прошлых лет, в 2013 году отразила минимальные налоги к уплате, в 2014 году не отразила суммы налогов к уплате, как и доход от дивидендов в 2014 году;

- согласно выписке по р/с компании-резидента Нидерландов, все суммы поступивших от Общества дивидендов в течение нескольких дней перечислялись на счета иностранных компаний, которые не имеют прямого участия в Обществе.

Дело по ОАО «Шахта «Полосухинская»

Определение Верховного Суда Российской Федерации от 03.12.2018г. № 304-КГ18-19526 по делу № А27-27287/2016 ОАО «Шахта «Полосухинская» к Межрайонной ИФНС России по крупнейшим налогоплательщикам № 2 по Кемеровской области.

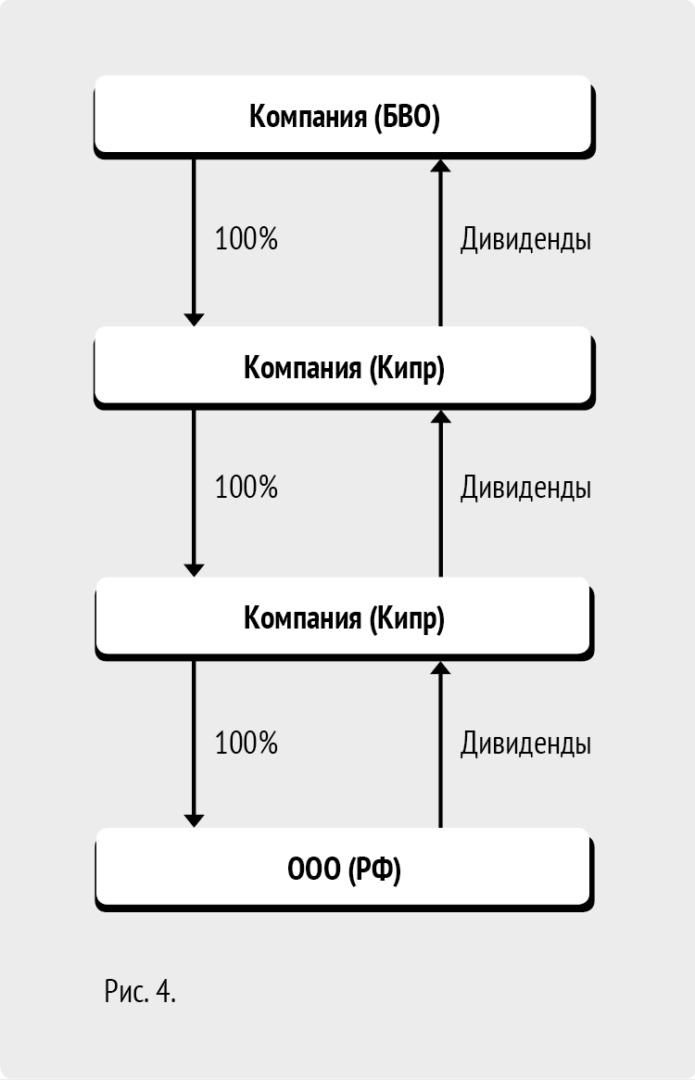

Структура хозяйственных операций (рис. 4).

Фабула дела

Российское ООО осуществляло выплаты дивидендов в пользу своего акционера — кипрской компании, применяя пониженную ставку (5%) по соглашению.

Суть решения

Суд пришел к выводу, что наличие только лишь формальных условий (например, резидентства контрагента) для возможности использования соглашения об избежании двойного налогообложения с основной целью получить выгоды по налогообложению свидетельствует о неправомерном использовании условий данного соглашения и влечет обоснованный отказ в предоставлении налоговых преимуществ.

На что обратили внимание суды (налоговики):

- дивиденды транзитом перечислены в адрес организаций, зарегистрированных на Британских Виргинских Островах;

- кипрские компании созданы как формальные собственники Общества, денежных средств для приобретения акций Общества не имели, в связи с чем не могли осуществить вложение в уставный капитал;

- единственная операция, совершаемая кипрскими компаниями — транзитное перечисление денежных средств по «цепи» акционеров.

Дело по АО «Мельник»

Определение Верховного Суда Российской Федерации от 18.02.2019г. № 304-КГ18-25280 по делу № А03-21974/2017 АО «Мельник» к Межрайонной ИФНС России по крупнейшим налогоплательщикам Алтайского края.

Структура хозяйственных операций (рис. 5).

Фабула дела

Российское ООО осуществило выплату дивидендов своему единственному акционеру — иностранной компании — под видом операции по выкупу Обществом собственных акций по договору купли-продажи ценных бумаг.

Суть решения

Суд пришел к выводу, что в результате вышеуказанных действий произошло изъятие части прибыли в пользу иностранного юридического лица, при этом объем прав иностранной компании в отношении Общества не изменился. А поскольку в данном случае имела место выплата пассивного дохода (дивидендов), то Общество должно было удержать налог у источника.

На что обратили внимание суды (налоговики):

- Общество имело значительную нераспределенную прибыль и на протяжении нескольких лет не осуществляло выплаты дивидендов своим акционерам;

- иностранная компания вошла в состав акционеров Общества незадолго до совершения спорных сделок (с долей 99,86%, впоследствии 100%);

- непосредственно после заключения договора купли-продажи акций иностранной компанией был открыт банковский счет в банке, являющемся резидентом Латвийской Республики;

- на этот счет были перечислены денежные средства с комментарием «перераспределение фондов в рамках холдинга»;

- суд апелляционной инстанции, отменяя решение суда первой инстанции о признании недействительным решения налогового органа, пришел к выводу, что в результате вышеуказанных действий произошло изъятие части прибыли в пользу иностранного юридического лица, при этом объем прав иностранной компании в отношении Общества не изменился;

- иностранная компания — единственный акционер налогоплательщика в проверяемом периоде — обладала ограниченными полномочиями в отношении распоряжения полученным доходом;

- проведение каких-либо операций, обуславливающих ведение хозяйственной деятельности, не установлено;

- иностранная компания не получала выгоды от дохода, не определяла его дальнейшую экономическую судьбу;

- наличие согласованности действий налогоплательщика и его единственного акционера.

Дело по ООО «Актив Рус»

Определение Верховного Суда Российской Федерации от 15.10.2018 г. № 310-КГ18-15460 по делу № А62-3777/2017 ООО «Актив Рус» к Межрайонной инспекции ФНС России № 6 по Смоленской области.

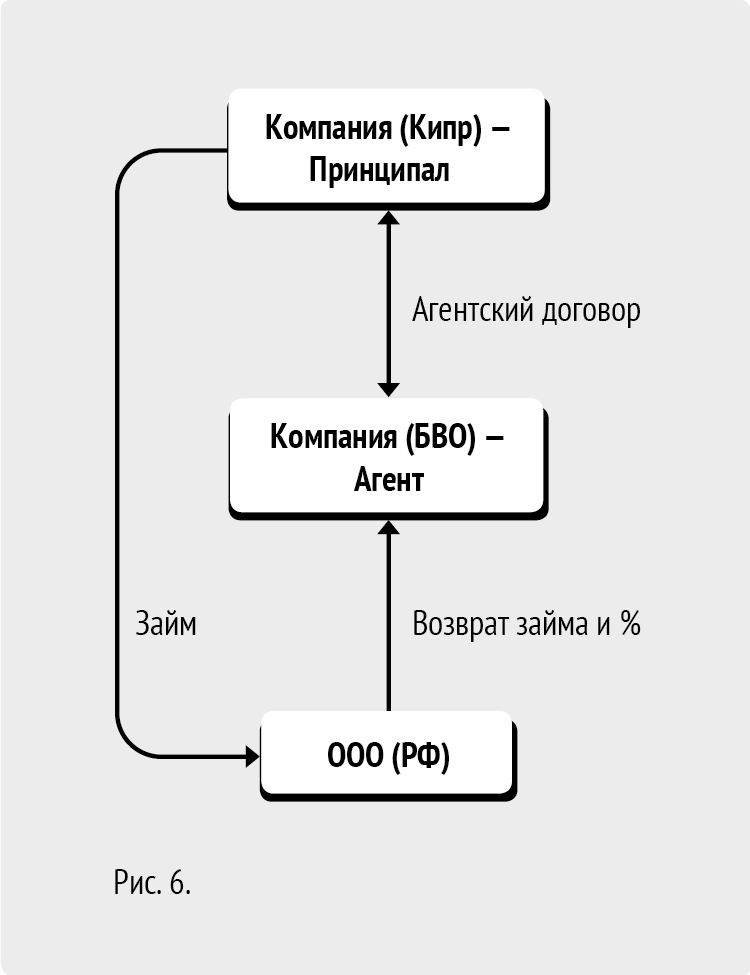

Структура хозяйственных операций (рис. 6).

Фабула дела

Кипрская компания предоставила займ российской компании. При этом возврат займа и начисленных процентов был осуществлен по поручению кипрской компании на счет третьего лица — компании, зарегистрированной территории Британских Виргинских Островов. По легенде налогоплательщика, компания из БВО является платежным агентом кипрской компании, в обязанности которого входит хранение денежных средств клиента на счете агента, управление текущим счетом, проведение платежей третьим лицам.

Суть решения

Деятельность кипрской компании была признана технической. Фактическим получателем дохода была признана компания, зарегистрированная в БВО.

На что обратили внимание суды (налоговики):

- доказанность факта создания взаимозависимыми лицами схемы, целью которой являлось получение Обществом необоснованной налоговой выгоды;

- отсутствие достоверных доказательств того, что кипрская компания квалифицировала спорные проценты как полученный собственный доход с отражением в отчетности;

- по информации, содержащейся в общедоступных источниках, кипрская компания является промышленной компанией, данные о которой по финансовому профилю и аудиту отсутствуют, информация по акционерам отсутствует, информация по дочерним предприятиям этой компании отсутствует;

- деятельность кипрской компании носит технический характер, иных видов деятельности, кроме получения и перевода денежных средств, поступающих от налогоплательщиков, кипрская компания не ведет, непосредственным выгодоприобретателем является офшорная компания, зарегистрированная в БВО;

- на основании уведомления кипрской компании Общество перечислило денежные средства в уплату займа по договору о финансовых услугах и процентов по нему резиденту Британских Виргинских Островов; денежные средства поступили на банковский счет, открытый в Израиле, а на счета в Республике Кипр не поступали.

Дело по ПАО «Владимирская энергосбытовая компания»

Определение Верховного Суда Российской Федерации от 14.12.2017 № 301-КГ17-18409 по делу № А11-6602/2016 ПАО «Владимирская энергосбытовая компания» к Межрайонной инспекции Федеральной налоговой службы по крупнейшим налогоплательщикам по Владимирской области.

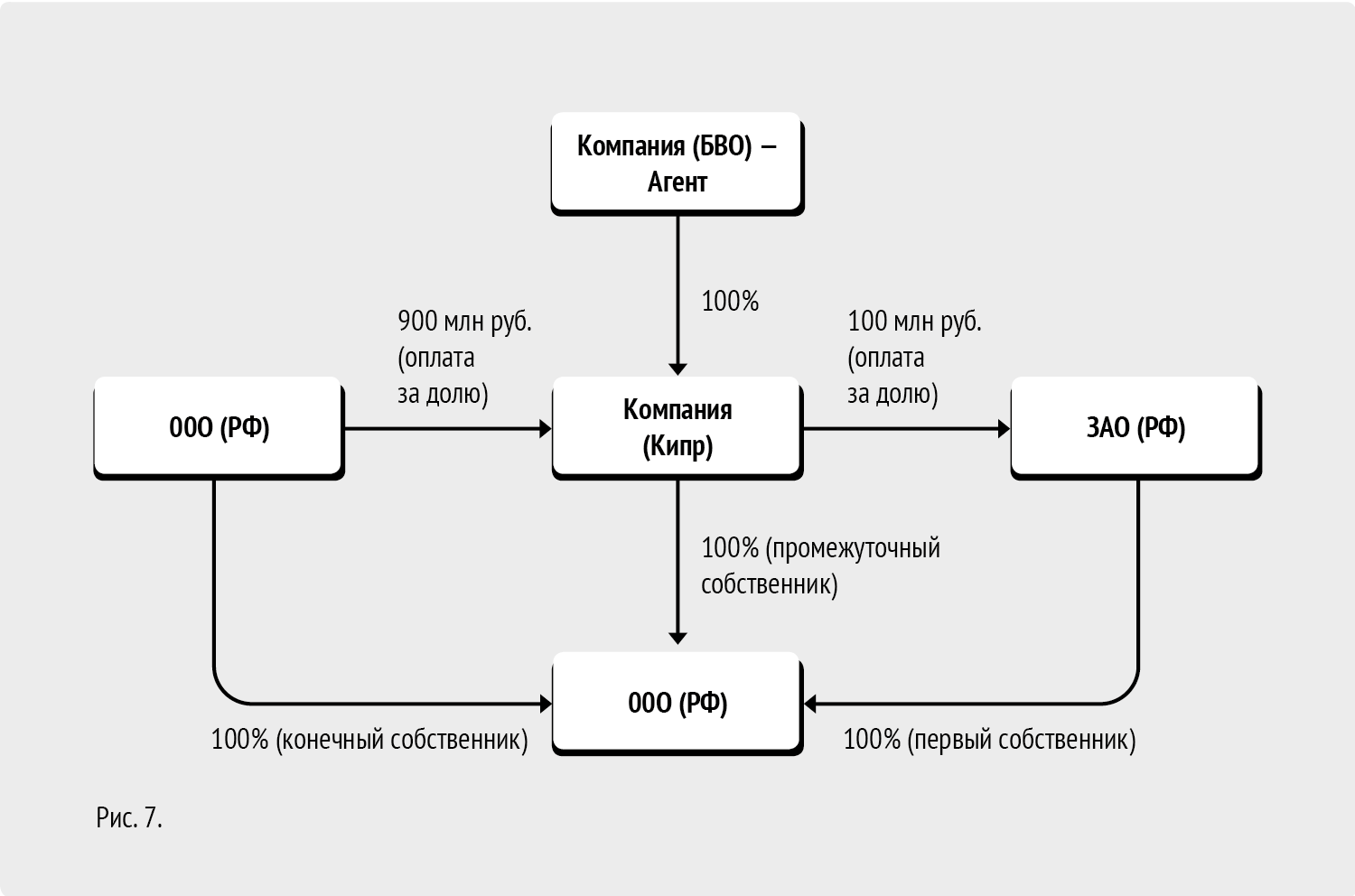

Структура хозяйственных операций (рис. 7).

Фабула дела

ЗАО (РФ) являлось единственным участником российской компании. Указанная доля была передана конечному покупателю — также российской организации, но не напрямую, а посредством включения в цепочку операций кипрской компании.

Суть решения

Деятельность кипрской компании была признана технической. Фактическим получателем дохода была признана компания, зарегистрированная в БВО (единственный акционер кипрской компании).

На что обратили внимание суды (налоговики):

- кипрская компания была «технической» (кондуитной) организацией, не являлась фактическим получателем дохода по сделке с Обществом, выступала лишь транзитным звеном для

- осуществления сделок по приобретению и последующей продажи доли в уставном капитале российской организации с целью получения соответствующих преференций в Российской Федерации и в Республике Кипр;

- действия по переходу права собственности на 100% доли в уставном капитале российской организации от первоначального владельца (ЗАО) к конечному получателю (Обществу) были совершены в непродолжительный период без объективной необходимости совершения сделок через нерезидента кипрскую компанию, обладающую признаками «технической» организации;

- аффилированность участников сделки.

Дело по спору между T Danmark, Y Denmark и Налоговым министерством Дании

Решение Суда Европейского Союза от 26.02.2019 по объединенным делам С116/16 и С117/16 по спору между T Danmark, Y Denmark и Налоговым министерством Дании.

Основные выводы на основе Решения Европейского суда:

- группа компаний может быть рассмотрена в качестве технической структуры в случае, если обстоятельства ее учреждения не соответствуют экономической действительности и основной целью ее создания является получение налоговых преференций, установленных налоговой системой соответствующего государства;

- обстоятельствами, подтверждающими, что компания действует в качестве кондуита, является то, что единственной деятельностью компании является получение дивидендов и перенаправление их фактическому получателю или другой компании-кондуиту;

- отсутствие действительной экономической активности компании может быть установлено на основании анализа всех факторов деятельности компании, включая: порядок управления компанией, отчетность, структуру доходов и расходов, наличие работников компании, наличие основных средств;

- об искусственности правоотношений могут свидетельствовать те обстоятельства, что в рамках группы аффилированных компаний деятельность структурирована таким образом, что компания-получатель дивидендов должна перенаправить данные дивиденды в третью компанию, которая не отвечает требованиям законодательства, в результате того, что она имеет незначительный налоговый профиль и единственной деятельностью является перечисление денежных средств фактическому получателю дохода;

- для того, чтобы признать лицо не фактическим получателем дохода или установить наличие злоупотребления, налоговым органам не требуется устанавливать лицо (лиц), которое является бенефициарным собственником дохода.

Резюме

Обзор последний судебных решений, принятых высшими судебными инстанциями, показывает, что практика судов по вопросам применения концепции фактического получателя доходов не изменилась. Суды (как и контролирующие органы) по-прежнему уделяют данному вопросу должное и пристальное внимание.

Новых обстоятельств/признаков/доказательств, которыми руководствуются налоговые инспекторы и суды при исследовании вопроса о квалификации иностранной организации в качестве ФПД, не появилось (по сравнению с прежними судебными решениями и письмами МинФина).

Большинство кейсов относится к 2011–2015 гг., т. е. периоду, когда надлежащая судебная практика по данным вопросам еще не была сформирована, и налогоплательщики не уделяли должного внимания особенностям документального сопровождения формы и содержания операций с иностранными компаниями.

Выражаем большую надежду, что в настоящее время налогоплательщики стали более осознанно подходить к включению в цепочки хозяйственных операций иностранных компаний. В любом случае, с целью оперативного принятия мер, направленных на минимизацию рисков, мы настоятельно рекомендуем оценить, как именно текущая структура бизнеса соотносится с выработанными налоговиками подходами к вопросу определения фактического получателя доходов в настоящее время.

Специалисты компании Корпус Права имеют обширный опыт по вопросам международного налогового планирования и готовы оказать полноценную поддержку по вопросам применения концепции фактического получателя дохода, в том числе провести анализ и рассчитать оптимизацию существующей структуры, организовать сопровождение налоговых проверок и судебных споров с контролирующими органами.