ЧаВо на Кипре

Кипрский недомицилированный налоговый резидент: зачем и как?

Зачем становится налоговым резидентом Кипра?

Прежде чем тратить время на изучение теории, практики и тем более отслеживать изменения кипрского налогового законодательства, полагаю, для начала необходимо определиться с тем нужно ли оно вам?

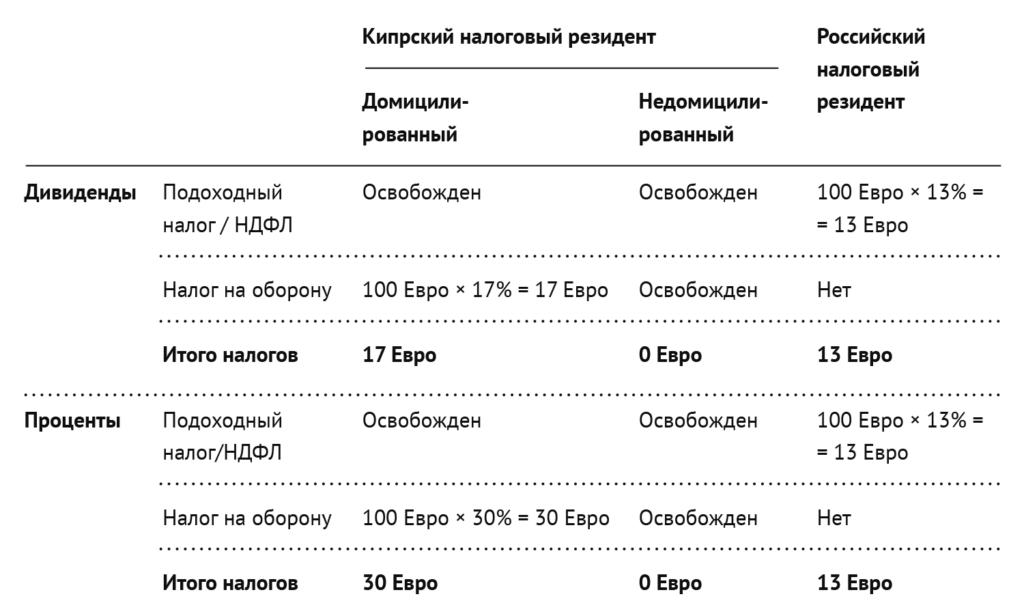

Ответ на вопрос, почему важно стать именно недомицилированным налоговым резидентом, находится в таблице ниже. В ней приведены налоговые последствия российских налоговых резидентов и кипрских налоговых резидентов – как домицилированных, так и недомицилированных.

В таблице указаны налоговые последствия получения дохода в виде дивидендов / процентов по займу в размере, скажем, 100 Евро, например, от Гонконгской компании.

Итак, налоговая экономия недомицилированных налоговых резидентов Кипра очевидна. Однако необходимо обратить внимание на то, что в таблице приведены налоговые последствия только в отношении пассивных доходов, а именно дивидендов и пассивных процентных доходов (то есть льготное налогообложение применимо не ко всем видам дохода).

Таким образом, при принятии решения о своем налоговом резидентстве необходимо учитывать налоговые последствия для всех видов доходов, в том числе о налоговых последствиях у источника выплаты такого дохода, ведь некоторые юрисдикции предусмотрели повышенную ставку НДФЛ для отдельных видов доходов, выплачиваемых российскими налоговыми резидентами в пользу иностранных налоговых резидентов. Так, например, получая заработную плату от российской компании, работодатель, будучи налоговым агентом, будет вынужден удержать НДФЛ по повышенной ставке 30% от заработной платы, выплачиваемой иностранному (в нашем случае – кипрскому) налоговому резиденту.

Как стать недомицилированным налоговым резидентом Кипра?

Поправки в налоговое законодательство, предусматривающие введение нового теста для определения налогового резидентства физических лиц («правила 60 дней»), были приняты в середине 2017 года. Изменения вступили в законную силу ретроспективно с 1 января 2017 года и применяются с 2017 налогового периода (на Кипре налоговый период совпадает с календарным годом).

С момента вступления в силу «правила 60 дней» физическое лицо будет считаться налоговым резидентом Кипра, если в отношении него выполняется либо существующий критерий «183 дней», либо новое «правило 60 дней» в течение налогового периода.

«Правило 60 дней» применяется в отношении физических лиц, для которых в текущем налоговом периоде одновременно выполнялись все из приведенных ниже условий:

- они не находились в любом другом государстве в течение периода, превышающего в совокупности 183 дня;

- они не являются налоговым резидентом любого другого государства;

- они находились на Кипре по крайней мере 60 дней;

- они имеют иные связи с Кипром (являются собственником / арендуют на длительный срок место проживания и ведут бизнес либо трудоустроены на территории Кипра).

Физическое лицо – налоговый резидент Кипра освобождается от налогообложения на Кипре в отношении общемирового дохода (как полученного из источников на Кипре, так и из других юрисдикций) в форме дивидендов и «пассивных» процентных доходов, если такое физическое лицо для налоговых целей не считается постоянно проживающим на Кипре.

Физическое лицо, которое не имеет «домициль по рождению» на Кипре (изначальное место жительства – «Domicile of Origin»), признается для налоговых целей постоянно проживающим на Кипре в случае, если физическое лицо считалось налоговым резидентом Кипра в течение любых 17 лет из 20 лет, предшествующих текущему налоговому периоду. Понятие «домициль по рождению» («Domicile of Origin») присваивается в момент рождения и, как правило, соответствует домицилю отца на момент рождения ребенка, в исключительных случаях – матери.

Необходимо отметить, что применение «правила 60 дней» – скорее возможность, позволяющая применять льготный порядок налогообложения, при этом проживание на Кипре 60 дней и более не делает физическое лицо автоматически недомицилированным налоговым резидентом Кипра.

Законодательство о контролируемых иностранных компаниях на Кипре

5 апреля 2019 года Парламент Республики Кипр одобрил закон о включении в национальное налоговое законодательство положений Директивы ЕС 2016/1164 Директивы ЕС 2016/1164 «О противодействии уклонению от уплаты налогов» (Anti-Tax Avoidance Directive). Действие закона распространится на налоговые периоды с января 2019 года.

Указанная Директива среди прочего обязывает государства, не имеющие на дату принятия Директивы положений о контролируемых иностранных компаниях в национальном налоговом законодательстве, принять такие положения и привести их в действие до 01.01.2019.

Нужно отметить, что положения о контролируемых иностранных компаниях коснулись только кипрских корпоративных налогоплательщиков, то есть контролирующим лицом может быть признана только кипрская компания, но не физическое лицо.

В соответствии с законом иностранное юридическое лицо или постоянное представительство кипрской компании признаются контролируемыми при соблюдении следующих условий:

- доля владения кипрской компании в иностранном юридическом лице прямо или косвенно составляет не менее 50%;

- эффективная ставка налога на прибыль, по которой иностранная компания или постоянное представительство уплачивает налог, составляет менее 50% от суммы налога, который мог бы быть уплачен кипрской компанией в соответствии с ее текущей ставкой налога на прибыль.

В случае, если иностранное юридическое лицо или постоянное представительство кипрской компании признаны контролируемыми, то в налоговую базу кипрской компании будет включаться нераспределенная прибыль КИК.

Трансфертное ценообразование на Кипре

30 июня 2017 года налоговые органы Кипра выпустили Циркуляр, который содержит новые положения в отношении финансовых сделок между взаимозависимыми лицами (внутригрупповые финансовые сделки) с учетом норм трансфертного ценообразования (ТЦО). Новые положения вступили в силу 1 июля 2017 года и в целом отражают принцип «вытянутой руки», установленный рекомендациями по ТЦО Организации экономического сотрудничества и развития. Циркуляр применяется как в отношении текущих, так и будущих внутригрупповых финансовых сделок.

Принцип «вытянутой руки» для Кипра не нов. Так, еще с 2003 года для гармонизации с положениями ст. 9 Модельной конвенции ОЭСР на Кипре действует положение ст. 33 Закона о налоге на доход, которое устанавливает, что все транзакции между взаимозависимыми лицами должны производиться на основе принципа «вытянутой руки».

Определение понятия «вытянутой руки» дано ОЭСР, и под ним понимается следующее: все транзакции между взаимозависимыми лицами должны осуществляться на рыночных условиях, как если бы стороны были независимы друг от друга и действовали в соответствии с исключительно собственным интересом. Важно, что данный принцип, а также положения ст. 33 Закона о налоге на доход применимы к любым транзакциям между взаимосвязанными сторонами. В связи с этим, строго следуя букве закона, еще с 2003 года взаимосвязанные компании на Кипре обязаны были предлагать друг другу свои товары и услуги, а также предоставлять займы на основе рыночных условий.

С выходом Циркуляра компании обязаны не только соблюдать принцип «вытянутой руки», но и готовить обоснование выбранного процента и маржинальности сделки для предоставления в налоговые органы. Данный анализ, подготовленный независимыми специалистами, обязателен для всех внутригрупповых финансовых контрактов, независимо от того, как стороны этот контракт назвали, поскольку упомянутый выше циркуляр дополнительно подчеркивает, что фактическое поведение участников сделки и ее экономическая сущность превалируют над формальными договоренностями сторон.

В соответствии с новым Циркуляром для корректного определения внутригрупповой финансовой сделки необходимо определить ее характеристики, такие как условия и функции, используемые активы и принимаемые взаимосвязанными лицами риски.

После корректного определения внутригрупповой финансовой сделки осуществляется анализ соответствия цены принципу «вытянутой руки» посредством ее сравнения с сопоставимыми сделками, заключаемыми на рынке на момент совершения внутригрупповой финансовой сделки, и с учетом цены, которая была бы согласована независимыми сторонами в сопоставимой сделке на рынке при аналогичных условиях (корректировки «на сопоставимость» возможны, но они должны соответствовать признанным в международной практике стандартам).

Вместе с тем, если налогоплательщик осуществляет исключительно посредническую деятельность по предоставлению займов или денежных авансов взаимозависимым лицам, которые, в свою очередь, финансируется за счет займов или денежных авансов от взаимозависимых лиц, то в этом случае могут применяться упрощенные меры. При использовании «упрощенных мер» внутригрупповые финансовые сделки признаются соответствующими принципу «вытянутой руки», если доходность на активы после налогообложения составляет не менее 2%. Данный показатель будет регулярно пересматриваться кипрскими налоговыми органами. Предполагается, что для реализации целей «упрощенных мер» не требуется ТЦО анализ. Однако отклонение минимального показателя доходности на активы после налогообложения в 2% возможно только при наличии соответствующего анализа ТЦО, подтверждающего рыночность такого отклонения. Использование «упрощенных мер» налогоплательщиками должно быть отражено в ежегодной налоговой декларации налогоплательщика.