Автоматический обмен финансовой информацией в 2022 году

В 2016 году Российской Федерацией было подписано Многостороннее соглашение об автоматическом обмене финансовой информацией, на основе которого российские и иностранные государственные органы, осуществляющие контроль и надзор в области налогов и сборов, на автоматической основе, то есть в заранее оговоренном формате и режиме, предоставляют друг другу информацию о резидентах и их операциях, счетах и вкладах в иностранных банках и организациях финансового рынка, а также о сумме денежных средств и стоимости имущества, сконцентрированных за рубежом.

Конвенция предоставила универсальный инструментарий, позволяющий наладить взаимодействие государственных органов различных стран и обеспечить бо́льшую прозрачность в финансовой и, в частности, налоговой сфере. Именно обмен между государствами обеспечил эффективную реализацию политики по противодействию отмыванию средств и выводу доходов из-под налогообложения на мировом уровне.

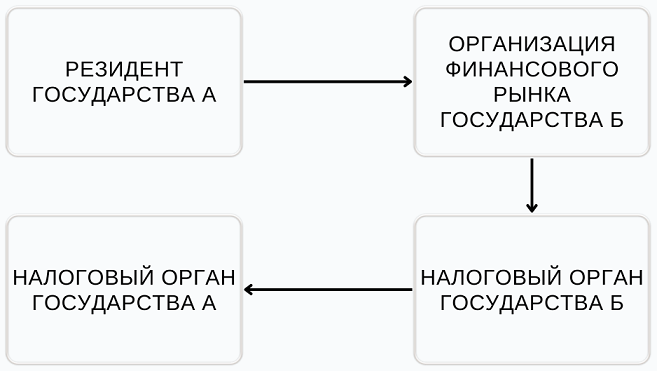

По своей сути процесс автоматического обмена имеет линейную структуру. Исходным звеном в цепочке обмена информацией является резидент государства, который аккумулирует средства на счетах (вкладах) в организации финансового рынка, расположенной в другом государстве. При прохождении «Compliance» процедуры в банке резидент предоставляет свои данные, позволяющие идентифицировать его как налогоплательщика соответствующего государства. После сбора и анализа полученной информации банк или иная организация финансового рынка направляет их в национальный налоговый орган по месту своего нахождения. Получив необходимые сведения, налоговые органы государства, в котором происходит накопление средств, и налоговые органы государства, резидентом которого является соответствующее лицо, по внутренним каналам связи «делятся» друг с другом накопленными данными за определенный срок, который, как правило, составляет календарный год.

Схематично указанный процесс движения информации можно изобразить с помощью следующей схемы:

При этом, обмену подлежит строго определенная информация о налогоплательщиках, а сам обмен информацией представляет собой не «грубый» способ раскрытия конфиденциальной информации, а инструмент обеспечения финансовой стабильности и противодействия выводу средств из-под налогообложения с использованием иностранных структур.

Говоря об информации, в первую очередь, необходимо обратить внимание на тот факт, что сбору и обмену подлежат только конкретные, немногочисленные и усеченные данные. В их состав входят следующее:

- фамилия, имя, отчество, налоговый номер в государстве резидентства клиента или выгодоприобретателя;

- информация об операциях, счетах и вкладах клиентов;

- данные о сумме обязательств страховщика перед клиентами или выгодоприобретателями;

- данные о сумме денежных средств и стоимости имущества клиентов и выгодоприобретателей, находящихся в распоряжении организации финансового рынка;

- данные о стоимости имущества клиентов и выгодоприобретателей, учитываемого организацией финансового рынка, осуществляющей депозитарную деятельность;

- информация о пенсионных счетах клиентов и выгодоприобретателей;

- данные об обязательствах центральных контрагентов перед клиентами и выгодоприобретателями;

- информация о выплатах и операциях, совершенных в связи с счетами (вкладами) и договорами с организациями финансового рынка, по которым они принимают денежные средства или иные финансовые активы для хранения, управления, инвестирования и осуществления иных сделок в интересах клиента либо прямо или косвенно за счет клиента.

Однако, важно понимать, что еще не все государства участвуют в автоматическом обмене, а некоторые уже не участвуют в нем. Актуальные списки государств, с которыми Российская Федерация осуществляет автоматический обмен, фиксируются в форме Приказов Федеральной Налоговой Службы России. На данный момент действует Приказ ФНС России от 27.05.2022 N ЕД-7-17/450@.

Тем не менее, в настоящее время, существует угроза срыва гармоничного функционирования системы обмена в связи с желанием ряда стран прекратить взаимодействие в налоговой сфере. Так ряд европейских государств рассматривают возможность прекращения обмена и свертывания режима избежания двойного налогообложения: Германия и Австрия. С некоторыми государствами обмен уже прекращен, например, с Швейцарией.

Прекращение автоматического обмена может иметь прямое негативное воздействие на налогоплательщиков.

Во-первых, неосведомленность национальных органов о происходящих за рубежом операциях может привести к росту незаконных операций и возобновлению применения преступных схем вывода средств из-под налогообложения.

Во-вторых, без надлежащего информирования государственные органы с меньшим успехом смогут защищать интересы своих граждан за рубежом.

В-третьих, налогоплательщики будут вынуждены исполнять дополнительные обязанности, которые были с них сняты за счет автоматического обмена. Так, например, наличие счета в банке государства, осуществляющего автоматический обмен, являлось одним условием из общей совокупности, при соблюдении которого налогоплательщику не требовалось отчитываться об иностранных счетах перед налоговыми органами РФ.

Говоря другими словами, это означает, что, если лицо откроет счет в иностранном банке, а государство перестанет обмениваться информацией, налогоплательщику придется на ежегодной основе предоставлять отчет о движении средств по своему счету. Непредставление отчета повлечет штраф и повышенный контроль со стороны налоговых органов, так как налогоплательщик будет считаться нарушителем валютного законодательства РФ. Более того, существует риск признания операций по счету, о котором не было предоставлено отчета, незаконными валютными операциями, за что также предусмотрен крупный штраф.

Таким образом, автоматический обмен финансовой информацией представляет собой не очень сложный, а порой и вовсе простой процесс обмена данными между компетентными органами различных государств. Обмен имеет очевидные преимущества как для самих государств, так и для налогоплательщиков, а его прекращение может иметь долговременные негативные последствия.