Релокация бизнеса на Кипр. Обзор налогов и взносов с заработной платы

Последние изменения в соглашениях об избежании двойного налогообложения (СИДН) и ряд новых санкций, введенных в 2022 году в отношении России, ограничили возможность ведения и развития бизнеса на международном уровне. В связи с этим резко увеличилось число предпринимателей, желающих перевезти свой бизнес и команду в другую страну. В данной статье рассмотрим на практических примерах обзор и расчет налогов и взносов с заработной платы сотрудника, трудоустроенного в штат кипрской компании, с учетом и анализом последних изменений законодательства и льгот.

1. ВЗНОСЫ НА СОЦИАЛЬНОЕ СТРАХОВАНИЕ И ПРОЧИЕ ОТЧИСЛЕНИЯ

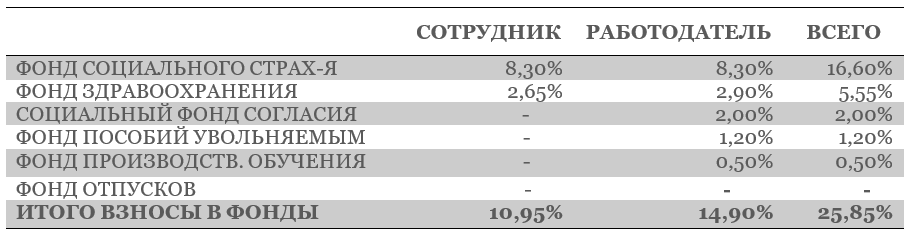

Взносы в фонды — обязанность как для сотрудника, так и для бизнеса. Расчет взносов на социальное страхование и прочих отчислений с заработной платы осуществляется исходя из общей суммы трудового вознаграждения работника. В таблице ниже представлено распределение нагрузки между работодателем и сотрудником.

- Фонд социального страхования (Social Insurance) – каждый работник на Кипре должен быть застрахован в рамках системы социального страхования. Лимит трудового вознаграждения по взносам в фонд социального страхования 58 080 евро в год или 4 840 евро в месяц.

- Фонд здравоохранения (GESY) – обязательства по оплате взносов действуют вне зависимости от того, проживает ли физическое лицо на Кипре. Физические лица, не являющиеся налоговыми резидентами Кипра, обязаны оплачивать взносы по применимым ставкам с доходов, полученных от источников на Кипре. Отчисления нужно делать с суммы совокупных доходов, не превышающих 180 000 евро в год. Налоговые резиденты Кипра обязаны также платить GESY с доходов, отличных от трудовых вознаграждений, например, дивиденды или арендный доход.

- Социальный фонд согласия (Social Cohesion Funds) — взнос в Социальный фонд согласия рассчитывается на всю сумму вознаграждения и не имеет максимального предела.

- Фонд пособий для увольняемых (Redundancy Fund) – сумма взносов ограничена максимальным уровнем трудового вознаграждения, как и в случае со взносами на социальное страхование.

- Фонд производственного обучения (Industrial Training Fund).

- Фонд отпусков (Holiday Fund) — работодатель может не платить взносы в фонд отпусков, если получено освобождение. Заявление на освобождение подается работодателем по форме YKA 1-005 «Application of the Employer for Exemption from the Obligation of Payment of Contributions».

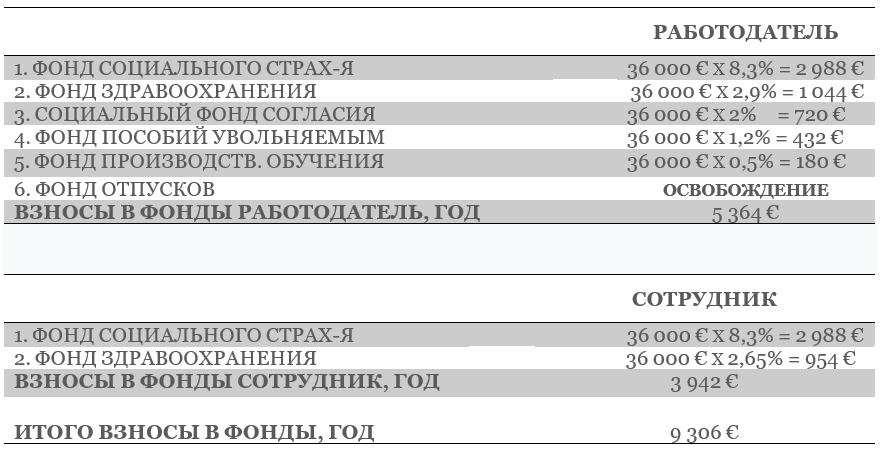

Рассчитаем суммы взносов в фонды социального страхования на примере сотрудника, устроенного по трудовому договору в штат кипрской компании с окладом 3 000 евро в месяц gross (36 000 евро в год).

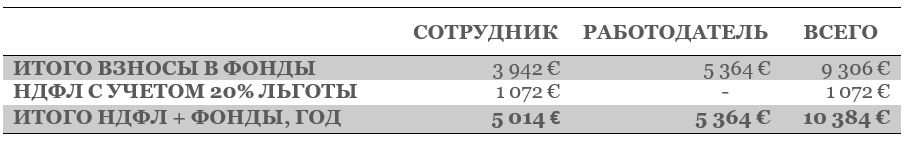

Из расчета мы видим, что общая сумма взносов во все фонды за специалиста с окладом 3 000 евро в месяц (36 000 евро в год) составит 776 евро в месяц (или 9 306 евро в год). Из которых 329 евро в месяц (3 942 евро в год) будет удерживаться из заработной платы сотрудника, а 447 евро (5 364 евро в год) в месяц будет платить работодатель.

Оплата по взносам в фонды производится работодателем за компанию и за сотрудника до конца месяца, следующего за отчетным.

С 13 сентября 2021 года при найме сотрудника в штат компании, помимо регистрации в фондах социального страхования, работодатель обязан подать уведомление о приеме на работу в электронном виде через информационную систему «Эргани».

Если компания принимает в штат иностранного сотрудника, к нему предъявляются следующие требования: минимальная заработная плата (gross) от 2 500 евро в месяц, диплом о высшем образовании или профессиональный опыт на аналогичных должностях не менее 2 лет, трудовое соглашение на срок от 2 лет.

2. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

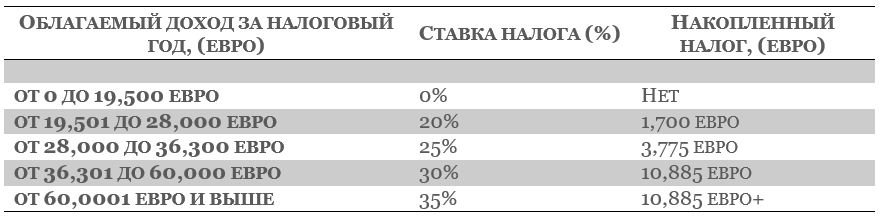

Доходы физических лиц на Кипре подлежат обложению в соответствии с прогрессивной шкалой налогообложения:

Налоговая база для исчисления НДФЛ = оклад по трудовому договору – взносы в фонды (только доля сотрудника, то есть 10,95%).

Рассчитаем НДФЛ на том же примере. Заработная плата сотрудника gross – 3 000 евро в месяц или 36 000 евро в год.

Налоговая база: 36 000 — 2 988 (Social Insurance) — 954 (GESY)= 32 058 евро в год,

Рассчитаем НДФЛ: 19 500 х 0% + 8 500 х 20% + 4 058 х 25% = 2 715 евро в год.

НДФЛ оплачивается за сотрудника работодателем ежемесячно равными частями в течение года (в нашем примере 226 евро в месяц) до конца месяца, следующего за отчетным.

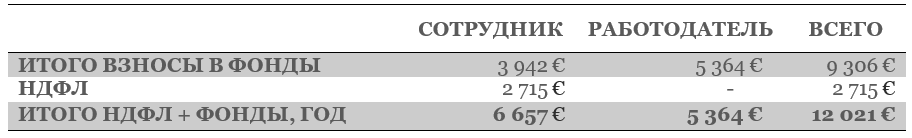

Подведем итог в таблице ниже (расчет выполнен без учета применения льгот, о них пойдет речь в следующей главе). Налоговая нагрузка по НДФЛ и взносы в фонды составит:

Таким образом, сотрудник получит на руки 36 000 – 3 942 – 2 715 = 29 343 евро за год или 2 445 евро в месяц (без учета применения льгот).

3. НАЛОГОВЫЕ ЛЬГОТЫ

Рассмотрим налоговые льготы, применимые к трудовой деятельности физических лиц, впервые трудоустроенных в штат кипрской компании (переехавших на Кипр, либо работающих удаленно по трудовому договору). Для привлечения в свою страну высококвалифицированных профессионалов Минфин Кипра предоставляет стимулы в виде освобождения части дохода от НДФЛ, на остальные налоги и сборы нижеперечисленные льготы не распространяются.

Не подлежат обложению налогом на доходы физических лиц:

а) 20% вознаграждения (но максимум 8 550 евро в год) за осуществление трудовой деятельности физическим лицом, которое не являлось налоговым резидентом Кипра до начала его трудовой деятельности. Для трудоустроенных с 26 июля 2022 года налоговая льгота будет доступна в течение 7 лет (ранее освобождение предоставлялось сроком на 5 лет). Данную льготу возможно применить, начиная с налогового года, следующего за годом трудоустройства.

Произведем расчет налога с применением 20% льготы (льгота применяется к сумме оклада gross):

Налоговая база: (36 000 — 20% (льгота по НДФЛ))- 2 988 — 954 = 24 858 евро в год.

Рассчитаем НДФЛ: 19 500 х 0% + 5 358 х 20% = 1 072 евро в год (или 89 евро в месяц).

Экономия сотрудника на НДФЛ составит 2 715 -1 072 = 1 643 евро в год или 137 евро в месяц. После применения льготы сотрудник получит на руки 36 000 – 3 942 – 1 072 = 30 986 евро в год или 2 582 евро в месяц.

б) 50% вознаграждения работника, чья первая работа на Кипре началась с 1 января 2022 г., освобождается от подоходного налога в течение 17 лет при условии, что годовое вознаграждение до вычета всех налогов превышает 55 000 евро, а работники не являлись резидентами страны в течение 10 лет непосредственно предшествующих началу работы на Кипре. Лица, трудоустройство которых началось до 1 января 2022 года, также могут претендовать на новое 50% освобождение уже в этом году, если вознаграждение за год превысит 55 000 евро.

Льготы 20% и 50% являются взаимоисключающими, только одна из них может быть применена конкретным налогоплательщиком. Если кто-то уже пользуется 20% льготой, то может перейти на 50%, если соответствует всем критериям.

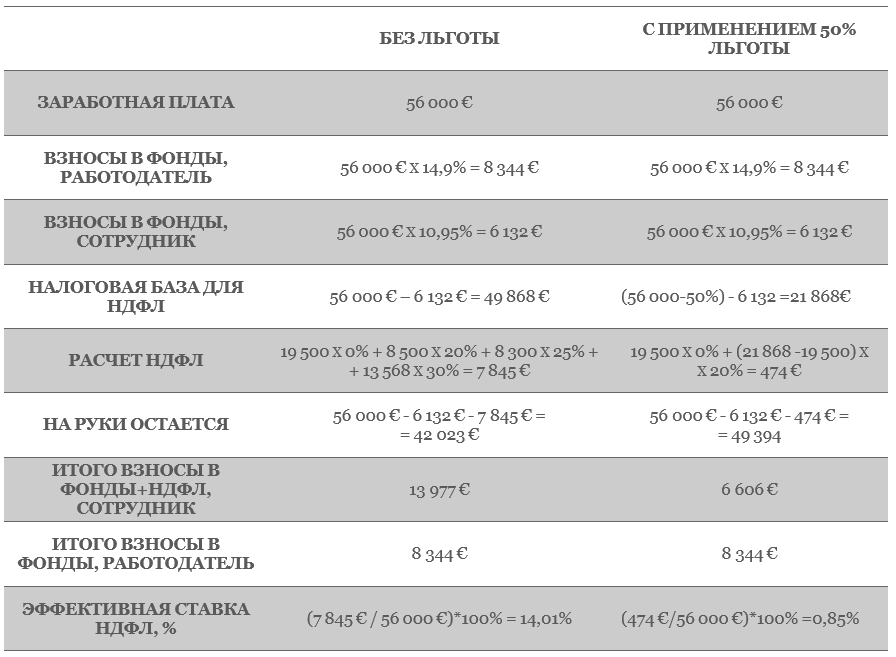

Посчитаем экономию на НДФЛ с заработной платы в размере 56 000 евро в год (4 667 евро в месяц) до применения льготы и после. Сравнительный анализ представлен в таблице ниже:

Как видно из расчета выше, эффективная ставка налога на доходы физических лиц с применением 50% льготы на оклад 56 000 евро год составит 0,85% (менее 1%!). Для сравнения напомним, что в России ставка НДФЛ сохранялась на уровне 13% с недавним введением прогрессивной шкалы, увеличивающей ее до 15.