Арендованное имущество — актив арендатора, но это не точно

Текущий год очень богат нововведениями и изменениями принципов бухгалтерского учета и формирования отчетности. Одной из главных новаций стал стандарт, которого никогда не было в российских стандартах бухгалтерского учета – ФСБУ 25/2018 «Учет аренды» (обязателен к применению с 2022 года).

Основной новой идеей указанного стандарта является отражение арендованного имущества в качестве активов арендатора. Такой подход характерен для Международных стандартов финансовой отчетности, но является новшеством для российских стандартов.

ВАЖНОЕ ИЗМЕНЕНИЕ: с 2022 года признание актива не зависит от положений договора лизинга о балансодержателе объекта. То есть, даже если в договоре лизинга будет указано, что объект учитывается на балансе лизингодателя, лизингополучатель тем не менее, при наличии всех признаков права пользования активом, признает на своем балансе актив и обязательства по аренде.

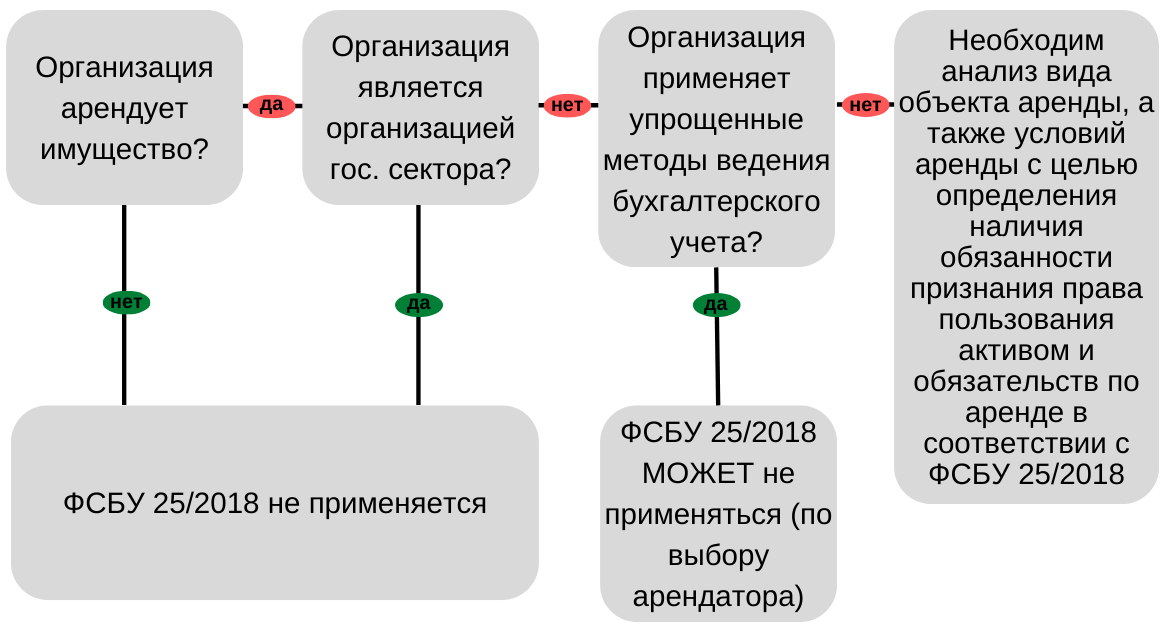

Для правильного применения или обоснованного неприменения нового стандарта необходимо последовательно проанализировать кем является Арендатор, а также каждый заключенный договор аренды.

Разберем основные действия, которые необходимо сделать организациям для соблюдения требований нового стандарта бухгалтерского учета.

В первую очередь самоанализ

ФСБУ 25/2018 «Учет аренды» не применяется организациями государственного сектора[1].

Право не применять новый стандарт есть у организаций, имеющих право на применение упрощенных методов ведения бухгалтерского учета и бухгалтерской отчетности. Использование такого права должно быть закреплено в учетной политике[2].

Остальные организации обязаны соблюдать положения нового стандарта.

Таким образом, в первую очередь организации необходимо ответить на следующие вопросы:

Если организация является Арендатором и применяет, добровольно или в силу закона, положения нового стандарта, необходимо проанализировать соблюдение условий аренды условиям признания права пользования аренды и обязательств по аренде.

Условия аренды и предмет аренды

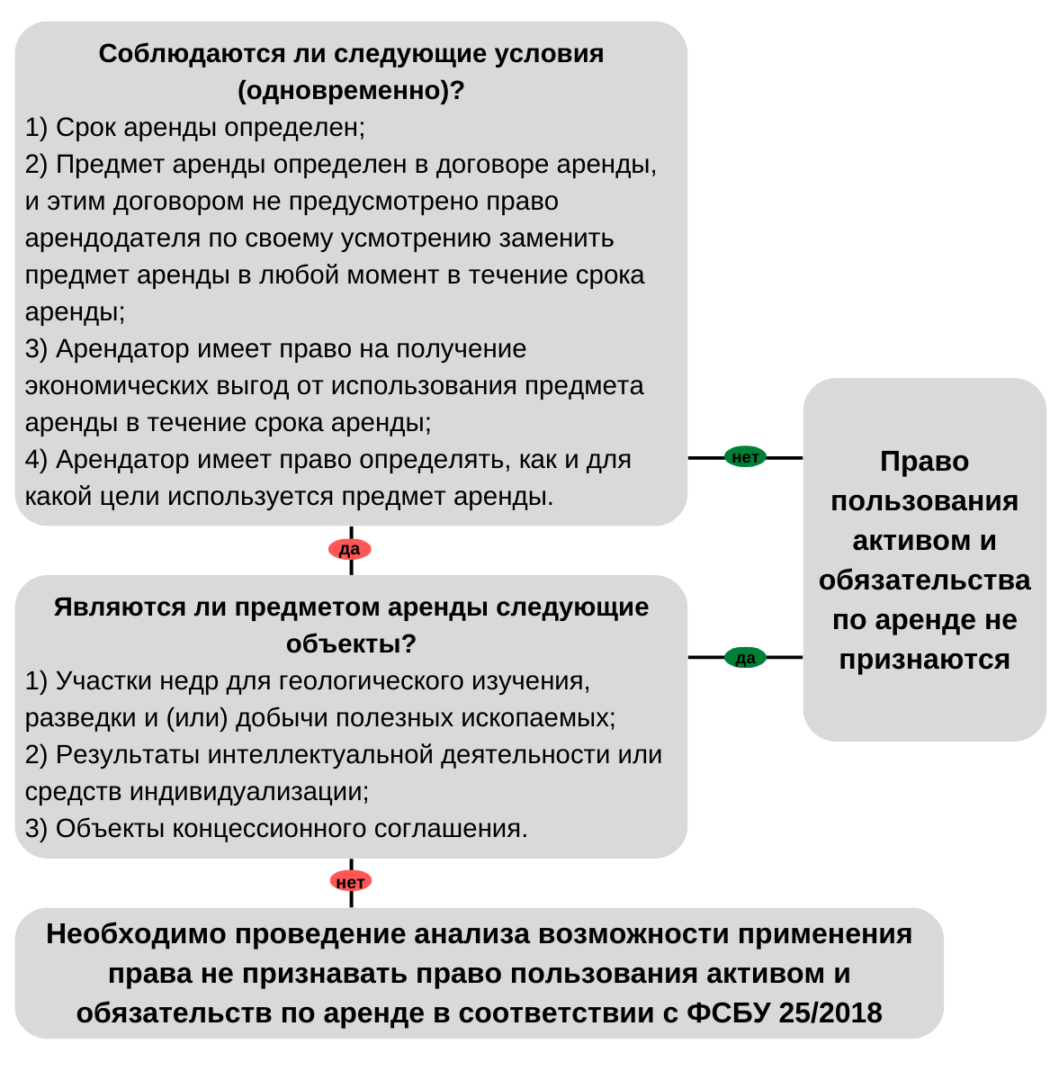

Далее Арендатору необходимо проанализировать условия договора аренды, а также характеристики предмета аренды путем ответа на следующие вопросы:

При прочтении стандарта складывается впечатление, что все договоры аренды должны быть учтены Арендаторами в соответствии с положениями нового стандарта. Однако есть случаи, прямо предусмотренные стандартом и достаточно часто встречающиеся на практике.

Например, в договоре аренды может быть предусмотрено, что арендатор может заменить по своему усмотрению предмет аренды. Такая формулировка характерна для аренды парковочного места, транспортного средства или иного движимого имущества. При таком условии, установленном в договоре аренды право пользования активом и обязательство по аренде не формируются.

Есть возможность избежать

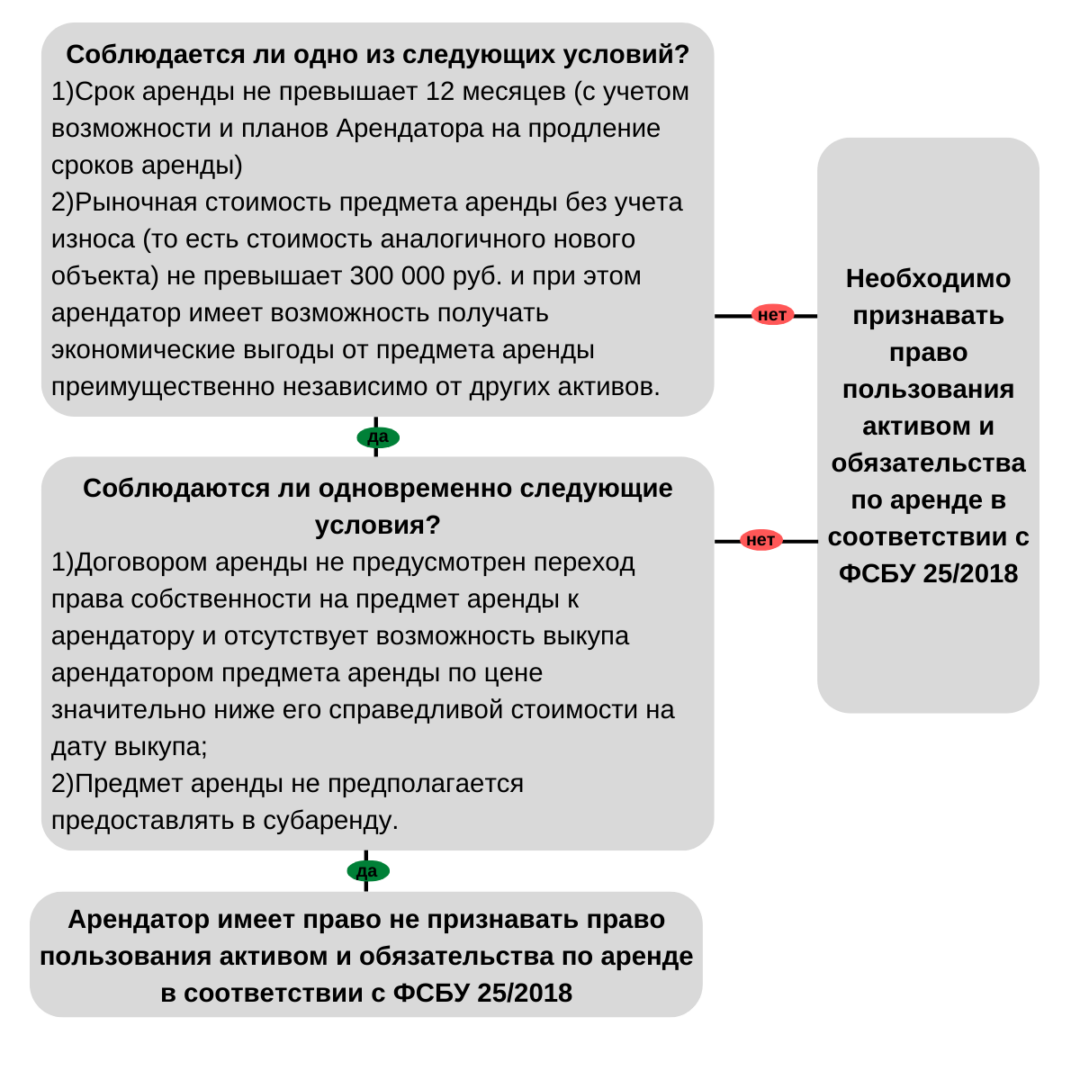

У Арендатора, при соблюдении определенных требований стандарта[3], есть возможность (по выбору организации) избежать отражения арендуемого имущества в качества права пользования активом.

Иными словами, аренда малоценного имущества или краткосрочная аренда без последующего выкупа и передачи арендуемого имущества в субаренду могут не признаваться активами Арендатора.

Если по результатам анализа Арендатор приходит к решению об отражении арендованного имущества в качестве своих активов, наступает черед расчета стоимости таких активов.

Стоимость актива и обязательств по аренде

Признание арендованного имущества активами Арендатора осуществляется путем постановки на учет права пользования активом и обязательств по аренде.

Право пользования активом признается по фактической стоимости. Фактическая стоимость права пользования активом включает:

- величину первоначальной оценки обязательства по аренде;

- арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

- затраты арендатора в связи с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

- величину подлежащего исполнению арендатором оценочного обязательства, в частности, по демонтажу, перемещению предмета аренды, восстановлению окружающей среды, восстановлению предмета аренды до требуемого договором аренды состояния, если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Обязательство по аренде первоначально оценивается как сумма приведенной стоимости будущих арендных платежей на дату этой оценки[4].

Иными словами, стоимость права пользования активом собирается из приведенной (дисконтированной) стоимости обязательств по аренде за весь период предполагаемой аренды, уплаченных авансов по аренде, затрат на ввод в эксплуатацию объекта аренды и оценочных обязательств.

Стоимость права пользования активом, как минимум, будет равна приведенной стоимости обязательств по аренде за весь период аренды. При определении стоимости прав пользования активом и обязательств по аренде необходимо руководствоваться не только сроком аренды, установленным договором, но также планами и возможностями Арендатора по аренде такого актива.

Приведенная стоимость (дисконтирование)

Приведенная стоимость будущих арендных платежей определяется путем дисконтирования их номинальных величин.

Дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды.

Ставка дисконтирования на практике соответствует ставке по кредиту, предоставленному организации (либо по которой организация может привлечь заемные средства) на срок аренды.

Дисконтирование целесообразно проводить ежемесячно.

Для начала необходимо рассчитать ежемесячную ставку дисконтирования по формуле:

Ежемесячная ставка дисконтирования = ((1+Ставка дисконтирования годовая/100)^(1/12)-1)*100%

Далее рассчитывается ежемесячный коэффициент дисконтирования, исходя из ежемесячной ставки дисконтирования:

Коэффициент дисконтирования = 1/(1+ежемесячная ставка дисконтирования)^номер периода

На основании коэффициента дисконтирования рассчитывается приведенная стоимость каждого арендного платежа:

Приведенная стоимость = Первоначальная стоимость * коэффициент дисконтирования

После постановки на учет права пользования активом организации необходимо признавать в бухгалтерском учете расходы на амортизацию права пользования активом и проценты.

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода, за который начисляются проценты, и ставки дисконтирования[5].

Первое применение стандарта

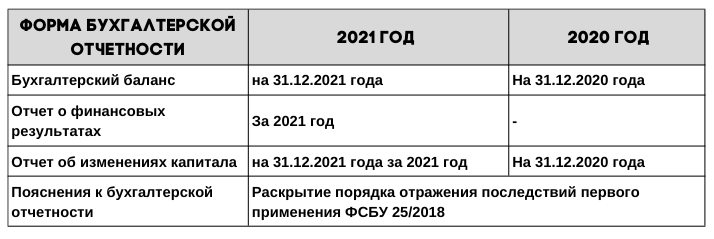

Первое применение стандарта подразумевает два способа перехода: ретроспективный и упрощенный.

Ретроспективный способ подразумевает пересчет следующих сопоставимых данных отчетности:

Упрощенный способ перехода на новый стандарт подразумевает единовременную постановку на учет (пересчет) на конец 2021 года и пересчет сопоставимых данных только в бухгалтерском балансе по состоянию на 31 декабря 2021 года.

Для наглядного представления обоих способов перехода введем условный пример:

Организация арендует нежилое помещение с 01.01.2021 года. Планируемый срок аренды составляет 3 года.

Ежемесячная арендная плата составляет 180 000 рублей в месяц, в том числе НДС 20%. Совокупная номинальная стоимость обязательств по аренде составляет 6 480 000 рублей, в том числе НДС 1 080 000 рублей. Первоначальная стоимость арендных платежей составляет 5 400 000 рублей.

Ставка дисконтирования составляет 10%. Договором аренды не предусмотрен выкуп объекта аренды.

Далее приведем примеры ретроспективного пересчета и упрощенного перехода.

Ретроспективный пересчет

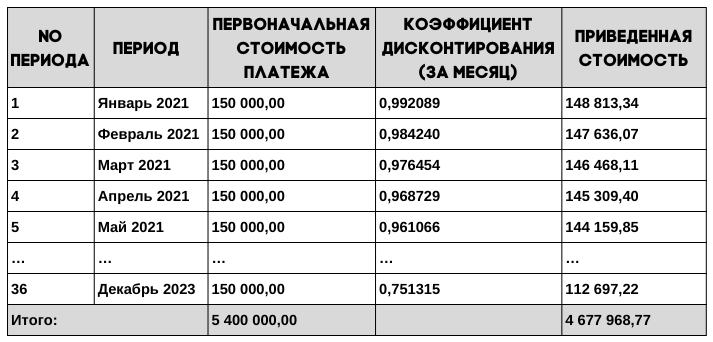

Приведенная стоимость арендных платежей за весь период аренды составляет 4 677 968,77 рублей.

Коэффициенты дисконтирования рассчитываются по формулам, приведенным выше, на каждый период (месяц). Так как часто программы учета не осуществляют автоматическое дисконтирование, то расчет приведенной стоимости и процентов к начислению необходимо провести отдельно.

Таблица №1

Приведенная стоимость признается первоначальной стоимостью права пользования активом. Оставшаяся сумма первоначальной стоимости арендных платежей признается в бухгалтерском учете путем начисления процентов в сумме 722 031,23 рублей (5 400 000 рублей – 4 677 968,77 рублей).

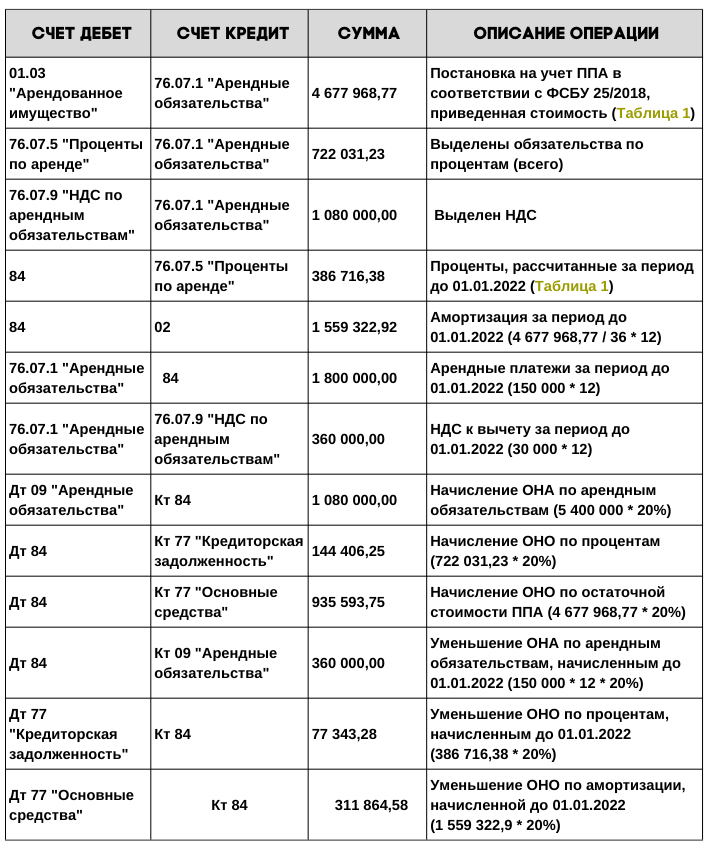

При этом, так как договор аренды заключен до перехода на ФСБУ 25/2018 «Учет аренды», то постановка на учет права пользования активом будет произведена с использованием счета 84 «Нераспределенная прибыль (непокрытый убыток)». Суммы, проведенные через счет 84 «Нераспределенная прибыль (непокрытый убыток)» будут использованы для пересчета сопоставимых данных.

Так как новые правила учета объектов аренды предусмотрены только для бухгалтерского учета, то при постановке на учет права пользования активом и обязательств по аренде возникают отложенные налоговые активы (далее – ОНА) и отложенные налоговые обязательства (ОНО).

Так, исходная постановка на учет права пользования активом в рассматриваемом примере осуществляется следующим образом:

Текущий учет осуществляется следующим образом:

- стоимость права пользования активом, учтенная на счете 01.03 «Арендованное имущество», погашается путем начисления амортизации;

- обязательства по аренде, учтенные на счете 76.07.1 «Обязательства по аренде», погашаются по мере начисления арендной платы в соответствии с условиями договора и начислением процентов в соответствии с произведенным расчетом (дисконтирование);

- НДС к вычету, выделенный на счете 76.07.9 «НДС по арендным обязательствам», погашается по мере получения счетов-фактур от арендодателя и признания НДС к вычету.

- фактические расчеты с Арендодателем, а также задолженность по оплате арендных платежей, формируются на счете 76.07.2 «Задолженность по арендным платежам».

Порядок текущего учета можно представить в табличном формате:

В бухгалтерской отчетности за 2022 год необходимо произвести пересчет сопоставимых данных по следующим строкам баланса по состоянию на 31 декабря 2021 года и 31 декабря 2020 года:

- 1150 «Основные средства»;

- 1180 «Отложенные налоговые активы»;

- 1370 «Нераспределенная прибыль (непокрытый убыток)»;

- 1420 «Отложенные налоговые обязательства»;

- 1450 «Прочие обязательства».

В отчете о финансовых результатах за 2022 год корректировке необходимо подвергнуть следующие показатели за 2021 год:

- 2220 «Управленческие расходы» (или 2120 «Себестоимость продаж», 2210 «Коммерческие расходы»);

- 2330 «Проценты к уплате»;

- 2414 «Отложенный налог на прибыль».

Дополнительно, в связи с изменениями сопоставимых данных необходимо заполнить раздел 2 Отчета об изменениях капитала по основанию «в связи с изменением учетной политики».

Суммы пересчета, их характер и причины необходимо раскрывать в пояснениях к бухгалтерской отчетности.

Упрощенный порядок перехода

Упрощенный порядок подразумевает единовременный пересчет показателей бухгалтерской отчетности в части данных бухгалтерского баланса по состоянию на 31 декабря 2021 года без пересчета показателей отчета о финансовых результатах за 2021 год.

Для постановки на учет права пользования активом и обязательств по аренде будут использоваться только перспективные арендные платежи, то есть с 1 января 2022 года.

ВАЖНО: для договоров аренды БЕЗ права выкупа объекта для определения стоимости права пользования активом признается балансовая стоимость обязательств по аренде. В случае, если договором аренды (лизинга) предусмотрен выкуп объекта аренды, стоимость права пользования активом признается справедливая стоимость объекта аренды.

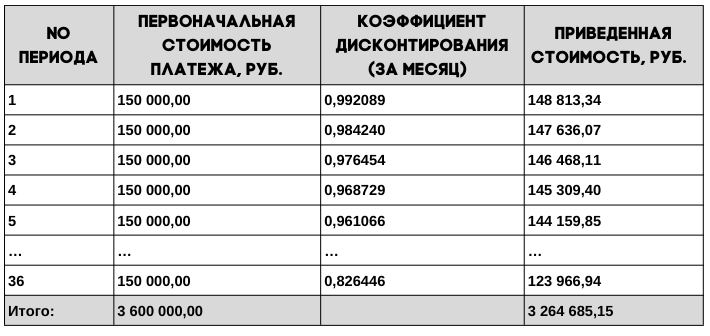

Дисконтирование денежных потоков будет выполнено следующим образом:

Таблица №2

Таким образом, первоначальная стоимость права пользования активом составит 3 264 685,15 рублей. Проценты к начислению – 335 314,85 рублей.

Счет 84 «Нераспределенная прибыль (непокрытый убыток), в данном случае, при упрощенном переходе не используется. Отложенные налоговые активы и обязательства начисляются в общем порядке с разниц между бухгалтерским и налоговым учетом.

Так, исходная постановка на учет права пользования активом в рассматриваемом примере осуществляется следующим образом:

Текущий учет прав пользования активом и обязательств по аренде осуществляется также, как и при ретроспективном переходе.

В бухгалтерской отчетности за 2022 год необходимо произвести пересчет сопоставимых данных по следующим строкам баланса по состоянию на 31 декабря 2021 года:

- 1150 «Основные средства»;

- 1180 «Отложенные налоговые активы»;

- 1370 «Нераспределенная прибыль (непокрытый убыток)»;

- 1420 «Отложенные налоговые обязательства»;

- 1450 «Прочие обязательства».

Дополнительно, в связи с изменениями сопоставимых данных необходимо заполнить раздел 2 Отчета об изменениях капитала по основанию «в связи с изменением учетной политики».

Суммы пересчета, их характер и причины необходимо раскрывать в пояснениях к бухгалтерской отчетности. Так как данные Отчета о финансовых результатах не пересчитываются, взаимосвязь между показателями строк 1370 «Нераспределенная прибыль (непокрытый убыток)» и 2400 «Чистая прибыль (чистый убыток)» соблюдаться не будет. Причины отсутствия взаимосвязи необходимо раскрыть в пояснениях к бухгалтерской отчетности.

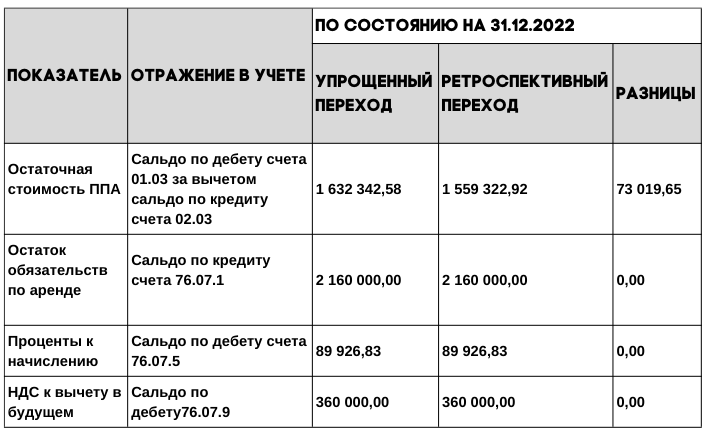

Сравним?

По состоянию на 31 декабря 2022 года балансовые показатели будут практически равными. Отличаться будет только остаточная стоимость, так как нормы амортизации при ретроспективном методе и упрощенном методе рассчитываются исходя из разных стоимостей с разными сроками полезного использования, и, следовательно, не могут быть равны.

Ретроспективный пересчет необходим в том случае, когда организации необходимо показать в бухгалтерской отчетности наличие активов. В случаях же когда такой необходимости нет, стандарт допускает упрощенный порядок.

Стоит помнить, что в случае договоров лизинга при упрощенном переходе на ФСБУ 25/2018 в качестве первоначальной стоимости права пользования активом необходимо использовать справедливую стоимость объекта (на практике такой стоимостью признаются расходы арендодателя на приобретение объекта лизинга), а не приведенную стоимость.

Документы в помощь бухгалтеру

Разработчиком стандарта ФСБУ «Учет аренды» является Бухгалтерский методологический центр (БМЦ). Несмотря на тот факт, что БМЦ не является законодателем, как разработчик стандарта, он, в отличие от пользователей, знает структуру стандарта изнутри. В помощь Арендатору БМЦ разработал следующие рекомендации:

- Рекомендация Р-130/2021-ОК Лизинг «Арендный и неарендный компоненты договора»

- Рекомендация Р-97/2018-КпР «Первое применение ФСБУ 25»

- Рекомендация Р-92/2018-КпР «Право пользования активом»

- Рекомендация Р-65/2015-КпР «Ставка дисконтирования»

Указанными рекомендациями активно пользуются как бухгалтера, так и учебные центры. Рекомендации БМЦ дают разъяснения, позволяющие лучше понять текст стандарта и, следовательно, правильно его применять.

Выводы

ФСБУ 25/2018 «Учет аренды» является наисложнейшим стандартом, понять и принять который необходимо большинству организаций. Несмотря не сложность прочтения и теоретического изучения, на практике все достаточно прозрачно и логично. В первую очередь, указанный стандарт нацелен на отражение в бухгалтерской отчетности активов организации, используемых в основной деятельности, в том числе, арендованных.

Таким образом, несмотря на сложность учета, а особенно, первого применения нового стандарта, активы организаций в 2022 году существенно вырастут на стоимость прав пользования активами, что является положительным фактором.

[1] Пункт 4 ФСБУ 25/2018 «Учет аренды»

[2] Подпункт «в» пункта 11 ФСБУ 25/2018 «Учет аренды»

[3] Пункты 11 и 12 ФСБУ «Учет аренды»

[4] Пункты 13 и 14 ФСБУ «Учет аренды»

[5] Пункт 19 ФСБУ 25/2018 «Учет аренды»