И платим мы теперь по-новому

Новый 2023 год начался, наверное, с главного изменения для всех налогоплательщиков, плательщиков страховых взносов и налоговых агентов юридических лиц (далее – налогоплательщиков) – изменение порядка уплаты налогов, сборов и страховых взносов путем введения в действие Единого налогового счета и Единого налогового платежа.

Изменения внесены в Налоговый Кодекс РФ Федеральным законом от 14.07.2022 №263-ФЗ.

Единый налоговый счет (ЕНС) – специальный казначейский счет для расчетов с бюджетом. Денежное выражение совокупной обязанности и денежные средства, перечисленные в качестве единого налогового платежа и (или) признаваемые в качестве единого налогового платежа.

Единый налоговый платеж (ЕНП) – денежные средства, перечисленные налогоплательщиком в бюджетную систему Российской Федерации на единый налоговый счет для исполнения совокупной обязанности налогоплательщика по уплате налогов, сборов и страховых взносов.

Совокупная обязанность — общая сумма налогов, авансовых платежей, сборов, страховых взносов, пеней, штрафов, процентов, которую обязан уплатить (перечислить) налогоплательщик и сумма налога, подлежащая возврату в бюджетную систему Российской Федерации.

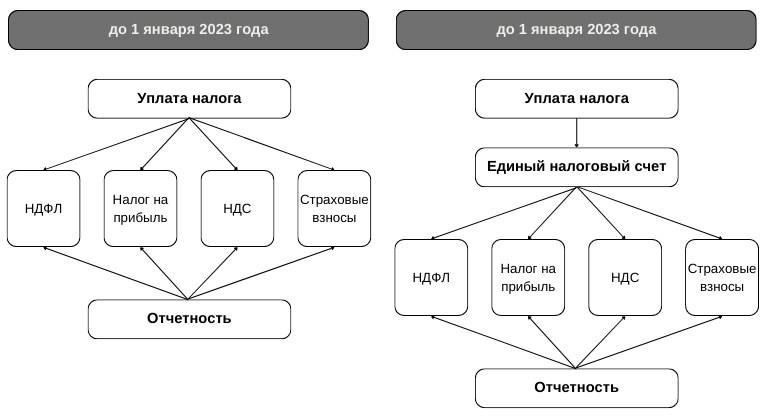

Новая система уплаты налогов, сборов и страховых взносов подразумевает перечисления налогоплательщиками платежей на единый казначейский счет, а не по каждому Коду бюджетной классификации (КБК) в отдельности. При этом, отчетность, по-прежнему, сдается по каждому виду налога отдельно, с указанием нужных КБК.

На схеме наглядно представлены порядок уплаты налогов, сборов и страховых взносов до 1 января 2023 года и после.

Таким образом, между налогоплательщиком и бюджетом введен налоговый счет, с которого в соответствии с уведомлениями и налоговыми декларациями производятся отчисления по каждому виду налога, сбора и страхового взноса.

ВАЖНО: Уплату налогов теперь можно производить одним платежным поручением.

В тестовом режиме ЕНС был запущен достаточно давно, с 2023 года он применяется всеми налогоплательщиками.

В этой статье ответим на самые насущные вопросы, возникающие в связи с изменением порядка уплаты налогов юридическими лицами.

Все или не все?

Большинство, но не все налоги, сборы и страховые взносы перечисляются единым налоговым платежом. Исключениями являются:

- страховые взносы в Фонд социального страхования от несчастных случаев и производственных заболеваний;

- НДФЛ на выплаты иностранцам, работающим по патенту;

- госпошлина, по которой суд не выдал исполнительный документ.

Остальные налоги, сборы и страховые взносы теперь необходимо перечислять в виде единого налогового платежа.

Зачем?

Основными целями введения ЕНС и ЕНП являются:

- устранение ситуаций, при которых существует одновременная переплата по одному виду налога (сбора, взноса) и недоимка по другому виду налога (сбора, взноса);

- оптимизация процесса возврата переплаты по налогам (сборам, взносам) налогоплательщиками;

- списание остатков расчетов с бюджетом, по которым истек срок взыскания, возврата, зачета;

- устранение ошибочных платежей;

- оптимизация трудозатрат на уплату налогов, сборов, страховых взносов.

Когда платить?

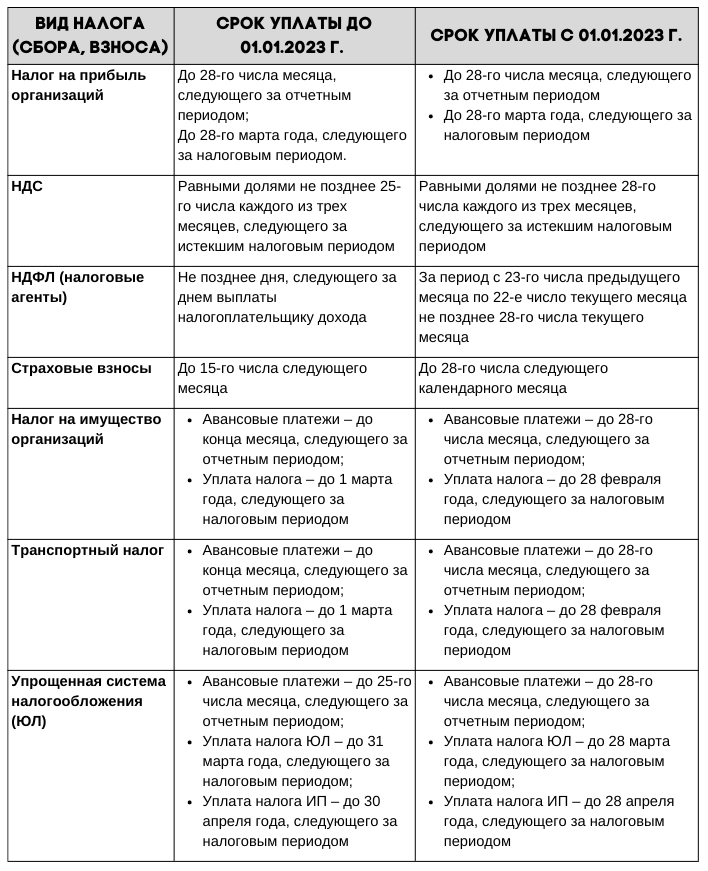

В связи с введением ЕНС и ЕНП изменились сроки уплаты налогов (сборов, взносов). Рассмотрим основные налоги.

Таким образом, по основным видам налогов и страховых взносов сроки уплаты перенесены на 28-е число, в том числе некоторые сроки были сокращены (например, по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения). Срок уплаты остался неизменным только по налогу на прибыль организаций. Остальные сроки уплаты были «подтянуты» как раз к налогу на прибыль организаций.

А что с отчетностью?

Ожидаемо, что при рассмотренных изменениях изменились и сроки подачи налоговых деклараций и расчетов.

Таким образом, сроки подачи налоговых деклараций и расчетов перенесены на 25-е число.

То есть, теперь декларирование налога (сбора, страхового взноса) происходит до 25-го числа, а уплата задекларированного налога (сбора, страхового взноса) – до 28-го числа.

Как это работает?

Уплата «единым котлом», безусловно, облегчает работу с платежами, однако уплатой налога на ЕНС расчеты с бюджетом не заканчиваются.

С 2023 года, в случае, если законодательством о налогах и сборах предусмотрена уплата налогов, авансовых платежей по налогам, сборов, страховых взносов до представления соответствующей налоговой декларации (расчета), либо если обязанность по представлению налоговой декларации (расчета) не установлена, налогоплательщики представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов[1] (далее – Уведомление).

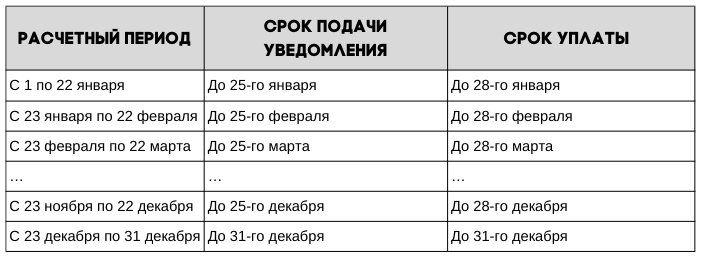

Такое Уведомление представляется не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов. Именно на основании этого Уведомления сальдо ЕНС распределяется по конкретным видам налогов (сборов, взносов).

Ярким примером является уплата организацией налога на имущество организаций. Налоговая декларация представляется ежегодно, тогда как уплата производится ежеквартально. В 2023 году организация плательщик налога на имущество организаций ежеквартально, в срок до 25-го числа месяца, следующего за отчетным кварталом, подает Уведомление о суммах налога, исчисленных к уплате. Так как срок уплаты налога установлен раньше срока подачи налоговой декларации, то в феврале организации также придется подавать Уведомление. Рассмотрим хронологию действий в виде таблицы.

Если Уведомление не подано, то уплата налога не отражается в качестве исполнения обязанности по уплате конкретного налога (сбора, взноса), а остается положительным сальдо по ЕНС. В таком случае по неуплаченному налогу могут быть начислены пени.

НДФЛ особенный

Отдельно стоит отметить изменения по НДФЛ, так как по этому налогу изменился не только срок уплаты, но и период расчета налога.

Период расчета и уплаты НДФЛ теперь осуществляется не за календарный месяц, а с 23 числа предыдущего месяца по 22 число текущего месяца со сроком уплаты налога до 28 числа текущего месяца. При этом в январе расчет и уплата налога осуществляются за период с 1 по 22 января со сроком уплаты 28 января, а в декабре – за период с 23 по 31 декабря со сроком уплаты до 31 декабря[2].

В очередь!

Для отражения исполнения обязанности налогоплательщика предусмотрена следующая последовательность:

- в первую очередь, недоимка по налогам, авансовым платежам, сборам, страховым взносам (начиная с более раннего срока уплаты);

- во вторую очередь, текущая уплата налогов, авансовых платежей, сборов, страховых взносов по срокам возникновения обязанности;

- в третью очередь, пени, штрафы, проценты.

Откуда сальдо ЕНС?

Налоговые органы на основании имеющихся данных о состоянии расчетов с бюджетов по состоянию на 31 декабря 2022 года сформировали единое сальдо по ЕНС. При этом остатки расчетов, по которым истек срок взыскания, были списаны.

В ноябре 2022 года налоговые органы производили рассылку всем налогоплательщикам информационных писем о состоянии расчетов с бюджетом. В указанных письмах были указаны остатки расчетов по каждому налогу, сбору и страховому взносу, а также рассчитывалось сальдо ЕНС на основании имеющихся данных, то есть по состоянию на ноябрь 2022 года. Отдельно отражались остатки расчетов, по которым истек срок взыскания, возврата, зачета и, следовательно, подлежащие списанию.

Налогоплательщику в случае наличия возражений рекомендовалось провести совместную сверку расчетов.

Верните деньги!

У большинства налогоплательщиков возник логичный вопрос, а можно ли вернуть денежные средства с ЕНС?

При необходимости возврата денежных средств с ЕНС налогоплательщик подает в налоговый орган заявление о возврате. Не позднее следующего рабочего дня с даты получения заявления (общее правило, есть особенности для возмещения НДС и возврата НДФЛ) налоговый орган направляет поручение о возврате в казначейство, которое в свою очередь исполняет поручение налогового органа не позднее следующего рабочего дня после получения поручения.

Иными словами, по общему правилу, возврат денежных средств с ЕНС должен осуществляться в течении двух рабочих дней с даты подачи заявления о возврате.

ВАЖНО: упраздняется трехлетний срок с даты уплаты для возврата налоговой переплаты.

Теперь у налогоплательщика не возникнет ситуаций, при которых переплата на бумаге есть, а потребовать ее возврата нельзя. Если по ЕНС числится положительное сальдо, его обязаны возвратить по требованию налогоплательщика (при условии отсутствия непокрытых задолженностей).

И все таки…

Изменений произошло действительно очень много. Изменилась вся система отношений бизнеса с бюджетом (сроки отчетности, сроки уплаты, порядок уплаты), которая выстраивалась годами.

Однако, несмотря на неизбежные сложности с применением новых правил в начале пути, в итоге текущие изменения должны облегчить и ускорить расчеты налогоплательщиков с бюджетом.

РЕКОМЕНДАЦИЯ: для оперативного доступа к информации о состоянии ЕНС и расчетов с бюджетом по налогам и сборам всем налогоплательщикам рекомендуется получить доступ к личному кабинету налогоплательщика на официальном сайте ФНС России. В личном кабинете в онлайн режиме отражается состояние расчетов с бюджетом (без отправки запросов, как в сервисах ТКС).

Главными преимуществами новой системы являются сокращение до двух дней срока возврата денежных средств, а также отмена трехлетнего срока на такой возврат.

[1] Пункт 9 статьи 58 Налогового Кодекса РФ

[2] Пункт 6 статьи 226 Налогового Кодекса РФ