CRS: начало эпохи транспарентности

Российский бизнес – «субстанция» молодая, но и за этот короткий срок ему пришлось пережить немало. Время показало, что российский предприниматель, выживший в начале 1990-х, переживший 1998 и 2008 годы, готов ко всему и как никто другой знает, что только одно постоянно – изменения. Сегодня российскому предпринимателю предлагается попробовать новый «коктейль». Он состоит из сочетания экзотических ингредиентов: AML, CFC, BEPS, real substance, трансфертное ценообразование, контролируемая задолженность, КИК, ФПД, кондуит, CRS.

CRS (common reporting standard) – документ, выпущенный ОЭСР в рамках реализации плана BEPS и устанавливающий общие правила международного автоматического обмена информацией. Итак, последний ингредиент этого «коктейля» заставил российский бизнес поверить в то, что новая реальность наступила.

Fishing expeditions

Обмен информацией как таковой – явление не новое. Он существовал и ранее, однако осуществлялся по запросу.

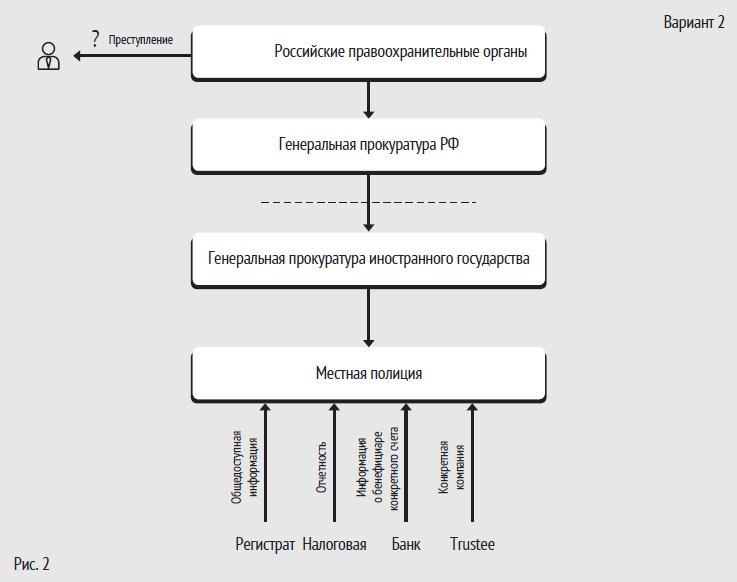

Как работает предоставление информации по запросу (иначе – fishing expeditions). Компетентный орган одного государства, производящий расследование правонарушения или преступления, делает запрос в отношении конкретного налогоплательщика в компетентный орган другого государства. Другое государство при наличии двустороннего или многостороннего соглашения об обмене информацией делает запросы в национальные структуры, которые могут предоставить требуемую информацию: местные регистраты, налоговые органы, полицию, банки, провайдеры корпоративных услуг. Структуры предоставляют в ответ на такие запросы ту информацию, которая у них имеется и которую они не охраняют в режиме коммерческой или профессиональной тайны. Далее указанная информация предоставляется в запросивший ее орган. Таким образом, чтобы была предоставлена информация по запросу, необходимо одновременное выполнение следующих условий:

- наличие расследования в отношении конкретного лица в стране, откуда исходит запрос;

- наличие соглашения об обмене информацией между страной, откуда исходит запрос и страной, куда направляется запрос (например, соглашение о взаимопомощи по гражданским делам, соглашение об обмене налоговой информацией);

- наличие информации у национальных структур;

- желание и возможность таких структур раскрыть информацию.

То есть, чтобы получить информацию, заинтересованному органу, кроме соблюдения всех формальностей, как на любой рыбалке, необходима еще и удача. Схематично обмен информацией в рамках fishing expeditions представлен на схемах ниже:

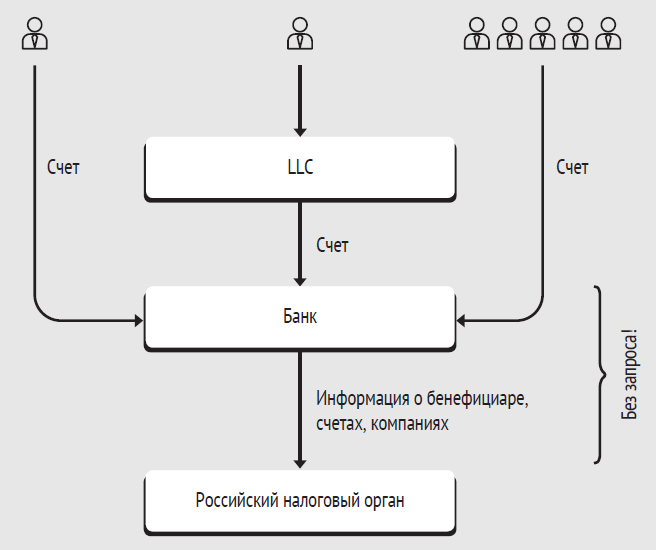

Автоматический обмен

Обмен информацией в автоматическом режиме уже не ставит ее получение в зависимость от удачи. Более того, он не ставит получение информации в зависимость от факта совершения лицом преступления или правонарушения. Обмен информаций в автоматическом режиме означает, что все структуры, обязанные раскрывать информацию, будут автоматически предоставлять такую информацию без запроса на ее получение. Схематично обмен информацией при автоматическом обмене представлен на схемах ниже:

Не ранее чем пару лет назад российскому бизнесу пришлось столкнуться с ужесточением ответственности за нарушение валютного законодательства физическими лицами, в прошлом году – с изменениями в законодательстве о контролируемых иностранных компаниях и фактическом получателе доходов, в этом году – с необходимостью предоставления отчётности по иностранным счетам. В результате этих изменений у российских налоговых резидентов появился ряд новых обязанностей, связанных с раскрытием информации об их активности за рубежом. Основным вопросом, которым задавался каждый, был вопрос о наличии ресурсов у наших налоговых органов для поиска и сбора информации об участии российских налоговых резидентов в иностранных организациях. Единственным источником, у которого можно было позаимствовать аналогичный опыт, была налоговая служба США. В 2014 году вступил в силу американский закон «О выполнении налоговых требований по зарубежным счетам», более известный как FATCA, принятый в 2010 году американскими властями в целях борьбы с уклонением от уплаты налогов американскими лицами, владеющими иностранными финансовыми активами и офшорными банковскими счетами. Данный закон вызвал крайнюю озабоченность финансовых институтов по всему миру, поскольку в качестве одной из мер борьбы с неуплатой налогов американскими лицами FATCA предусмотрел обязанность неамериканских финансовых учреждений отчитываться в Службу Внутренних Доходов США о финансовых счетах, принадлежащих прямо или косвенно американским лицам. Непредоставление указанной информации американским налоговым органам или отказ соблюдать правила, установленные FATCA, может привести к удержанию штрафа в размере 30% с некоторых платежей от источников в США, поступающих в адрес финансовой организации, не присоединившейся к FATCA или нарушающей ее положения.

Однако большинство экспертов сходилось во мнении, что для реализации подобных мер России не хватает ни рычагов влияния на международном уровне, ни опыта реализации подобных проектов. Существующие на тот момент политические разногласия на международном уровне позволяли утверждать, что доступ России к каналам международного обмена информацией находится под вопросом. Соответственно, в зависимости от степени оптимизма налогоплательщик принимал решение раскрывать или не раскрывать информацию. Большая часть бизнеса отнеслась к данным нововведениям с осторожностью и заняла выжидательную позицию, при этом представители российских финансовых ведомств не раз заявляли о намерении России масштабно включиться в процесс автоматического обмена информацией на правах полноправного участника с 2018 года. Обещания стали реальностью 12 мая 2016 года.

Кто? Что? Когда?

Конвенция ОЭСР о взаимной административной помощи по налоговым делам (Multilateral Administrative Assistance in Tax Matters) была ратифицирована Российской Федерацией 4 ноября 2014 года и вступила в силу с 1 июля 2015 года. В соответствии со статьей 6 Конвенции стороны могут автоматически обмениваться информацией между собой в соответствии с процедурами, которые определяются по взаимной договоренности. Таким образом, соглашения между компетентными органами (Competent Authority Agreement) устанавливают сроки, объем и порядок обмена информацией между подписавшими их юрисдикциями.

Существуют три типа модельных соглашения:

- «Взаимный» двусторонний: применяется в совокупности со статьей 26 модельного соглашения об избежании двойного налогообложения.

- Многосторонний: не требует заключения отдельных двусторонних соглашений, применяется присоединившимися к нему участниками Конвенции. Подписан Российской Федерацией 12 мая 2016 года.

- «Невзаимный» двусторонний: в частности, с юрисдикциями, в которых отсутствует налог на прибыль.

Но для того, чтобы любой из вышеописанных механизмов заработал, необходима база локального (национального) законодательства, которая должна предусматривать следующие аспекты:

- процедуру идентификации;

- предоставление отчетности в ФНС РФ;

- ответственность за нарушение стандарта;

- наличие у финансовых институтов внутренних документов, направленных на соответствие требованиям стандарта;

- порядок защиты персональных данных и иной информации, передаваемой в рамках трансграничного обмена.

Обмен информацией планируется начать с 2017 года. О своем намерении начать автоматический обмен информацией с этого момента заявили почти 60 стран. Остальные страны планируют обеспечить обмен информацией, начиная с 2018 года. Данная группа включает, в частности, Россию, Австрию, Швейцарию, Монако, ОАЭ, Саудовскую Аравию, Сингапур, Израиль, Андорру.

США, по сути, положившие начало созданию глобальной сети обмена финансовой информацией, в свое время поставив мировую общественность перед фактом вступления в силу FATCA, еще не включились в этот процесс. Так как Россия не является партнером США по FATCA-соглашению, то на практике получение информации от американских финансовых институтов пока невозможно, в то время как российские финансовые учреждения активно предоставляют органам США информацию по американским лицам.

На сегодняшний день, помимо США, отказались от поддержки и присоединения к Стандарту такие государства как Бахрейн, Кувейт, Мальдивы, Панама, Таиланд, Молдова, а также большая часть государств, расположенных на постсоветском пространстве – Армения, Азербайджан, Беларусь, Болгария, Грузия, Казахстан, Украина, Киргизия, Узбекистан, Туркменистан и Таджикистан. Однако в будущем эти страны могут изменить своё решение. Также следует иметь в виду, что обмен информацией с этими странами возможем путем использования других каналов обмена налоговой информацией (к примеру, на основании Соглашений об избежании двойного налогообложения).

Вместе с тем так называемые early adopters (например, Великобритания, БВО, Кипр) начнут обмениваться информацией в 2017 году за 2016 год. Юрисдикции, входящие в группу «Nonearlyadopters» (в частности, Россия, Швейцария), начнут обмениваться информацией в 2018 году за 2017 год.

Для того чтобы информация за определенный год была получена российскими налоговыми органами из другой юрисдикции, обе страны должны разработать необходимое законодательство и подать уведомление о готовности обмениваться по отношению к этому году.

Если законодательство другой юрисдикции требует подачи отчетности за 2016 год, а российское нет, то ФНС России начнет получать информацию из иностранных юрисдикций, предположительно, начиная с 2018 год за 2017 год.

Обязанность предоставлять информацию в первую очередь коснется банков, далее она будет распространена на другие финансовые учреждения, брокеров, доверительных управляющих. Начало автоматического обмена информацией для российского налогоплательщика будет означать, что при открытии счета для себя как для физического лица либо для компании, бенефициаром которой он является, банк, находящийся в стране, подписавшей международное соглашение, автоматически направит информацию об этом в российские налоговые органы. Указанная информация будет далее использоваться налоговыми органами в целях налогового администрирования в общем порядке. Все нарушения, связанные с незаконными валютными операциями или невключением прибыли КИК в налоговую базу, в скором времени станут доступными для расследованиям российскими налоговыми органами. То, что еще пару лет назад казалось невозможным, стало реальностью. В сложившейся ситуации российскому налогоплательщику нельзя больше занимать выжидательную позицию, необходимо изменить подход к владению активами, иностранными компаниями и личными финансами. До 2018 года еще есть время, и у налогоплательщиков появился шанс войти в новую эру, диверсифицировав старые риски.