- 🖼

- 🖼 📖 Федеральный стандарт бухгалтерского учета ФСБУ 4/2023 «Бухгалтерская (финансо…

- 🖼 Осталось 60 дней до крайнего срока подачи налоговой декларации в ОАЭ!

- Обзор изменений законодательства РФ для физических лиц за май-июнь 2025.

- Предлагаем ознакомиться с обзором изменений законодательства РФ для юридических…

- 🖼 📖 23 мая 2025 года Гонконг принял закон о редомициляции: теперь иностранные компа…

- 🖼

- 🎬 Открываете счёт в банке ОАЭ? Вот что точно нужно знать, чтобы его потом не закры…

- 🖼 📖 Сравниваем личные фонды в России и семейные фонды в DIFC: налоги, защита активо…

- 🖼

CypRus: пора ли менять заглавную R на строчную

06 августа, 2020

ЧТО СЛУЧИЛОСЬ

В конце марта нынешнего года Минфин РФ начал реализовывать поручение Президента РФ по согласованию изменений соглашений об избежании двойного налогообложения (далее – СОИДН) с юрисдикциями, которые по мнению Минфина РФ являются транзитными (Кипр, Мальта, Люксембург).

Основной план заключается в том, чтобы препятствовать выводу денежных средств из Российской Федерации в низконалоговые юрисдикции с применением более низких ставок налогообложения в соответствии с СОИДН.

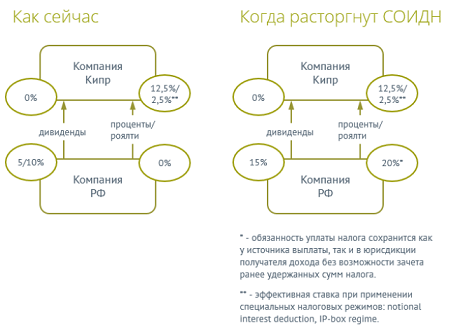

В настоящее время Российской Федерации и Республики Кипр не удается достичь согласия, Минфином РФ запущена процедура денонсации соглашения. В результате этой процедуры соглашение об избежании двойного налогообложения будет расторгнуто, а порядок налогообложения будет следующим:

Как видно из схем, разница налогового бремени в отношении дивидендов не существенна. Однако, в отношении процентных доходов разница значительно более драматичная.

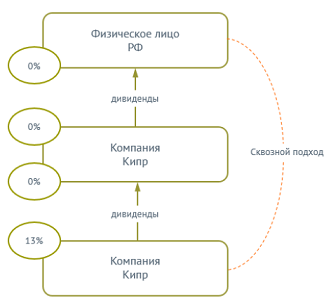

В случае если выплаты будут осуществляться с кипрских компаний российским налоговым резидентам, то порядок налогообложения будет следующий:

Как видно из схемы выше ситуация с налоговым бременем не изменится.

КОГДА

Международное соглашение денонсируется в порядке, аналогичном ратификации, а именно: путем принятия федерального закона.

Государственная Дума рассматривает предложения о прекращении действия международного договора и после предварительного обсуждения в комитетах и комиссиях Государственной Думы принимает соответствующие решения. Принятые Государственной Думой федеральные законы о прекращении (в том числе о денонсации) международного договора подлежат обязательному рассмотрению в Совете Федерации. Принятый Федеральным Собранием РФ федеральный закон о прекращении (в том числе о денонсации) действия международного договора направляется Президенту Российской Федерации для подписания и обнародования.

Далее для денонсации соглашения необходимо: направить по дипломатическим каналам другому Договаривающемуся Государству письменное уведомление о прекращении действия. В таком случае СОИДН прекращает свое действие в отношении полученного дохода или принадлежащего капитала с первого января или после первого января календарного года, следующего за годом направления уведомления о прекращении действия.

Если все процедуры по денонсации СОИДН будут завершены в этом году, то новые правила налогообложения начнут применяться с 1 января 2021 года.

ЧТО ДЕЛАТЬ

Принимая во внимание вышеизложенное, у бизнеса есть время для маневра до конца года. Однако, каждый случай реструктуризации является индивидуальным и одного универсального решения нет, так как отличается как структура холдинга, так и преследуемые цели, и их приоритет в глаза собственников.

Ниже приведены варианты решений, которые можно рассмотреть в сложившейся ситуации.

1. Оставить как есть

Это вариант стоит рассмотреть если кипрская компания создавалась для целей отличных от налоговой экономии и (или) налоговая экономия не является приоритетной задачей. Такая компания могла быть создана для защиты активов, позволяет использовать особенности местной правовой системы (например, институт траста) и преимущества, облегчающие процесс привлечения инвесторов и/или совершения сделок с капиталом. В таких компаниях зачастую движение денежных средств от активов в России минимально.

Пример:

Кипрская компания была создана для защиты активов, и вывод денежных средств не планируется, либо планируется, но бенефициар структуры готов уплачивать 15%. В этом случае последовательным представляется оставить все как есть.

2. Применить сквозной подход

В рамках данного варианта компания перестает признавать себя фактическим получателем дохода и, как следствие, налоговый агент у источника дохода применяет уже не условия, предусмотренные СОИДН с Кипром, а условия с фактическим получателем дохода. Из преимуществ данного варианта является сокращение расходов на создание и (или) поддержание ФПД для кипрской компании.

Пример:

При выплате дивидендов российская компания не применяет СОИДН, а удерживает налог у источника таким образом, как если бы выплата осуществлялась напрямую фактическому получателю дохода.

3. Завершить расчеты

В случае если между российской компанией и кипрской компанией в текущем году есть незавершенные расчеты, в частности начисленные проценты, нераспределенная прибыль, начисленные роялти.

Важно руководствоваться принципом разумности и быть последовательными. В отношении же дивидендов хотелось бы обратить внимание на то, что дивиденды могут быть выплачены только из прибыли компании, то есть наличие убытков делает выплату дивидендов противоречащей здравому смыслу.

Пример:

Есть начисленные, но до сих пор не выплаченные проценты по заемному обязательству российской компании перед кипрской.

Необходимо отметить, что резкое повышение процентов по займам, особенно ретроспективно, ведь такое изменение наверняка привлечет внимание налоговых органов, которым потребуется предоставить экономическое обоснование изменения условий соглашения займа.

4. Переехать

Возможно, стоит рассмотреть другие юрисдикции. На сегодняшний день юрисдикциями, предоставляющими сопоставимые бенефиты (с учетом СОИДН и национального законодательства) являются Люксембург, Мальта, Нидерланды. Однако, при выборе юрисдикции необходимо учитывать, что письма с предложением об изменении СОИДН уже направлены Минфином РФ в Люксембург, Нидерланды и на Мальту. Также высока вероятность, что изменения коснутся СОИДН со Швейцарией и Ирландией. Кроме положений СОИДН при выборе юрисдикции следует учитывать такие факторы, как отсутствие налога у источника и низкое налоговое бремя в отношении пассивных доходов. В такой ситуации стоит рассмотреть комплексный подход, в частности, переезд в юрисдикцию, применяющую территориальный принцип налогообложения (например, Гонконг или Сингапур) и применить сквозной подход. Это решение целесообразно при выплате процентного дохода и роялти, так как в отношении дивидендов можно использовать решение со сквозным подходом при этом оставаясь на Кипре.

Пример:

Если компания держит право требование к российской компании, то можно рассмотреть Гонконг и применить сквозной подход.

Кроме того, с учетом того факта, что применение налоговых льгот все более осложняется не только в РФ, но и по всему миру, при переезде последовательным представляется оценить иные преимущества юрисдикций, напрямую не связанных с налоговым планированием, например:

- Качество администрирования компании;

- Затраты на создание (переезд) и содержание компании;

- Механизмы защиты прав акционеров (например, необходимость регистрации в государственном реестре перехода права собственности на акции);

- Возможность получения налогового резидентства, вида на жительство или паспорта через инвестицию в такую компанию;

- Репутация юрисдикции для целей AML регулирования и комплаенса.

Таким образом, рекомендуется воспользоваться предоставленным переходным периодом, провести инвентаризацию имеющейся структуры, оценить все выгоды и риски, бенефиты и расходы, учесть неденежные факторы, которые могут быть важны, и совершить одно из рассмотренных выше действий, а именно:

- Совершить выплаты, которые возможно совершить;

- Оценить возможность применения сквозного подхода к налогообложению;

- Оценить возможность замены иностранной компании с учетом обозначенной тенденции к расторжению/изменению СОИДН;

- Оставить все как есть, если расторжение/изменение СОИДН не повлияет существенно на налоговое бремя или получение налоговой экономии не является основной целью создания иностранной структуры.

При этом важно понимать и помнить, что в данной ситуации нет общего и универсального решения.

Несмотря на то, что все сейчас находятся в одном шторме, каждый продолжает управлять своей лодкой, и решение о реструктуризации будет верным только тогда, когда оно будет учитывать конкретные цели и задачи бенефициара структуры.