Концепция фактического получателя доходов (IP box)

IP box на Кипре – cтарый друг лучше новых двух

Начиная с декабря 2013 года одной из самых популярных налоговых тем считается деофшоризация российского бизнеса. Министерство Финансов в начале прошлого года выпустило письмо, описывающее самые распространенные схемы минимизации налогообложения с использованием преимуществ предоставляемых соглашениями двойного налогообложения. Минфин особо обратил внимание на то, что при применении международных соглашений в части предоставления права на использование льгот (пониженных ставок и освобождений) при налогообложении отдельных видов доходов от источников в России необходимо производить оценку на предмет того, является ли лицо, претендующее на использование льгот (пониженных ставок и освобождений), предусмотренных соглашением, фактическим получателем (бенефициарным собственником) соответствующего дохода.

При этом для признания лица в качестве фактического получателя дохода (бенефициарного собственника) необходимо не только наличие правовых оснований для непосредственного получения дохода, но это лицо также должно быть непосредственным выгодоприобретателем, то есть лицом, которое фактически получает выгоду от полученного дохода и определяет его дальнейшую экономическую судьбу. При определении фактического получателя (бенефициарного собственника) дохода следует также учитывать выполняемые функции и принимаемые риски иностранной организации, претендующей на получение льготы в соответствии международными соглашениями об избежании двойного налогообложения.

Предусмотренные соглашениями льготы (пониженные ставки и освобождения) в отношении выплачиваемых доходов от источника в Российской Федерации не применяются, если они выплачиваются в рамках сделки или серии сделок, осуществленных таким образом, что иностранное лицо, претендующее на получение льготы в виде пониженной ставки по дивидендам, процентам и роялти, выплачивает прямо или косвенно весь или почти весь доход (в любое время и в любой форме) другому лицу, которое не имело бы льгот (пониженных ставок и освобождений) по соответствующему договору об избежании двойного налогообложения, если бы такие доходы выплачивались напрямую такому лицу.

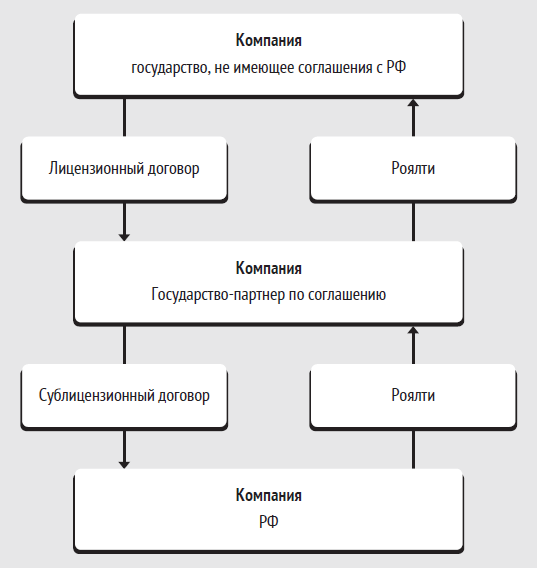

По мнению Минфина, кондуитные сделки включают в себя, в том числе следующие:

Резидент государства-партнера по соглашению, получающий доходы от авторских прав от источников в Российской Федерации по сублицензионному договору, перечисляет всю или почти всю сумму таких доходов лицу, являющемуся резидентом государства, не имеющего соответствующего соглашения с Российской Федерацией (или государства, соглашение с которым устанавливает менее льготные условия налогообложения), по договору лицензии, который заключен между первым упомянутым иностранным резидентом и этим иным резидентом третьего иностранного государства, являющимся обладателем исключительных прав на объект интеллектуальной собственности1.

Таким образом, риск неблагоприятных последствий использования в структуре компании вышеописанной схемы существенно возрос.

С концепцией фактического получателя дохода тесно переплетено такое понятие как real substance (букв. перевод – реальное содержание), среди налоговых юристов этот термин прижился на английском языке, иногда встречается в литературе как «приоритет содержания над формой». Ведь, как правило, стремясь получить максимальную выгоду от использования различных схем минимизации налогообложения, большинство стараются сэкономить на всем, в том числе и на содержании кондуитной компании (промежуточной компании), которая используется лишь за тем, что бы можно было вывести денежные средства в офшорную компанию с минимальными налоговыми отчислениями. Такие компании редко могут похвастать такой роскошью как офис, персонал, архив, активы в собственности.

Однако, учитывая последние тенденции в национальном налоговом законодательстве, российскому бизнесу придется перестраивать структуру капитала, в противном случае возможны серьезные последствия и не только в виде штрафов.

Одним из наиболее очевидных решений является заключение договора непосредственно с компанией-держателем активов, однако, на первый взгляд может показаться, что это крайне не выгодно, так как в этом случае либо будет утеряно право на использование соглашения об избежании двойного налогообложения, либо необходимо будет платить налог на прибыль с роялти по высокой ставке в юрисдикции, с которой заключено такое соглашение. На помощь в этой ситуации приходит IPBox режим – этот режим существует в нескольких странах Европы, позволяющий существенно снизить эффективную ставку налога на прибыль в отношении прибыли полученной от прав на интеллектуальную собственность.

Европейские страны известны своим лояльным отношениям к ИТ-сфере, что подтверждается применением так называемого режима IPBox – предоставления частичного освобождения от налога на прибыль доходов от интеллектуальной собственности. Такие льготные налоговые режимы присутствуют в законодательстве Нидерландов, Люксембурга, Кипра и т.д.

Кроме налоговых преимуществ регистрации операционной компании в иностранной юрисдикции стоит обратить внимание и на цели долгосрочного планирования. Указанные юрисдикции имеют также льготный режим и в отношении холдинговых структур, при выплате и получении дивидендов и роялти. И при грамотном сочетании юрисдикций, структура позволит не только оптимизировать затраты на налогообложение, но и защитить свои активы и права на объекты ИС.

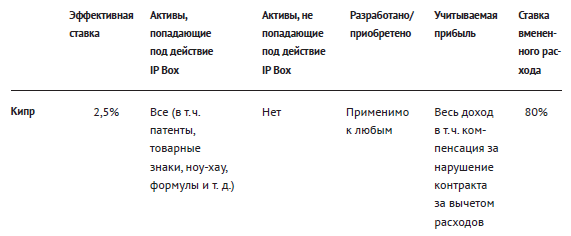

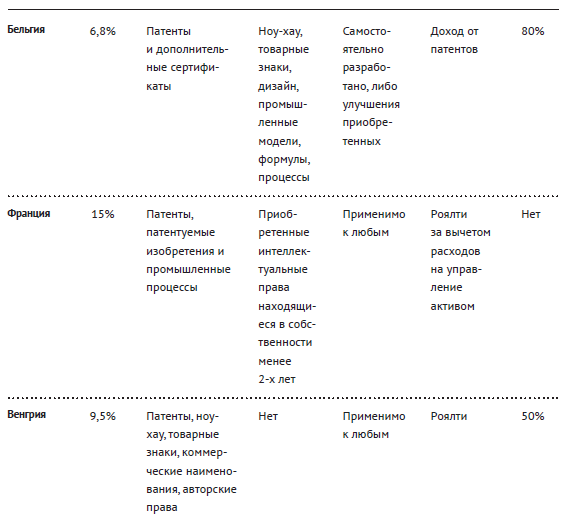

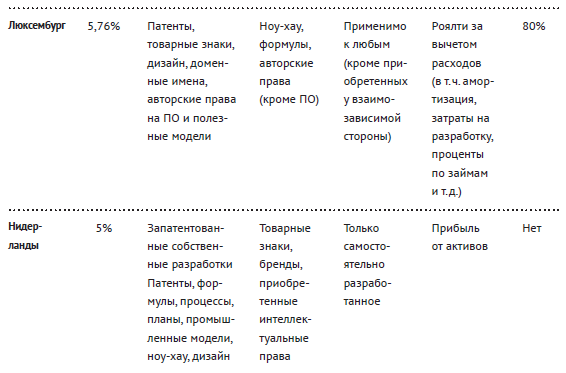

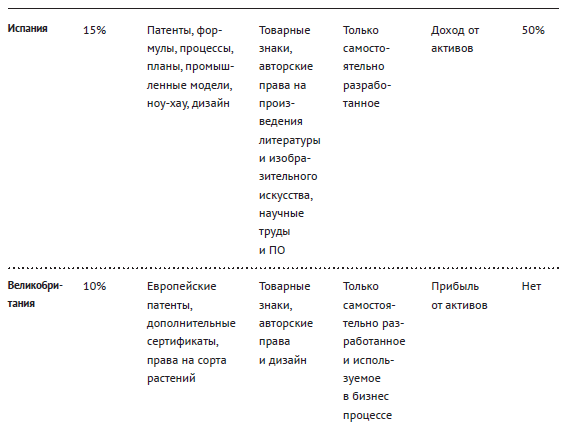

Ниже приведена сравнительная таблица условий применения IP box режима в некоторых странах.

Из приведенной таблицы очевидно явное преимущество Кипрского режима IP box, который включает в себя самый обширный перечень объектов интеллектуальных прав и позволяет применять самую низкую эффективную ставку, составляющую всего 2,5%.

В течение последних двух десятилетий Кипр позиционирует себя в качестве ведущей юрисдикции в сфере интеллектуальной собственности, после введения благоприятного налогового режима в отношении доходов, полученных от любого вида интеллектуальной собственности. Новая схема представляет собой привлекательную юридическую и финансовую основу для использования объектов прав интеллектуальной собственности.

Принимая во внимание вышеизложенное представляется логичным рассмотреть более подробно условия применения режима IP box на Кипре.

Кипр не является страной, где впервые в мире реализована идея внедрения в законодательство так называемой концепции «Intellectual Property Box», или «IP Box». Ранее она была использована в некоторых других странах ЕС: в Бельгии, Швейцарии, Ирландии, Нидерландах, Люксембурге и на Мальте. Однако Кипр отлично учел чужой опыт. Здесь льготы IP Box применяются максимально либерально, без таких досадных ограничений, присущих для других стран, как:

- требование активного участия сотрудников в создании интеллектуальных продуктов

- ограничение льгот, если нематериальные активы созданы за пределами юрисдикции

- лимитированный перечень нематериальных активов, подпадающих под режим IPBox

Самая низкая в ЕС ставка налога на прибыль 12,5% и наличие обширной сети действующих международных налоговых соглашений, легко обеспечивают Кипру лидерство в конкуренции юрисдикций, применяемых в целях налоговой оптимизации с использованием преимуществ международного права.

Кипрский режим IP Box был введен в мае 2012, и применяется с января 2012. Согласно налоговому законодательству:

- согласно новой редакции статьи 9 (1)(е) закона «О подоходном налоге», 80% прибыли от использования нематериальных активов (включая роялти, компенсацию за незаконное использование и т.п.) и прибыли от продажи нематериальных активов рассматривается как вмененный расход, уменьшающий налоговую базу по подоходному налогу от такой деятельности;

- вмененный расход уменьшает налогооблагаемую базу в дополнение к другим расходам (на НИОКР, амортизацию и т.д.). Остальные 20% дохода, полученного от нематериальных активов, подлежат налогообложению по стандартной ставке 12,5%;

- базой для вычисления «вмененного расхода» является прибыль после вычета из соответствующих доходов всех прямых расходов на приобретение, развитие и амортизацию таких объектов ИС;

- это правило распространяется на все патенты, авторские права на различную интеллектуальную собственность и товарные знаки. В законе не прописана формулировка или список нематериальных активов, регулируемых новым режимом. Вместо этого законодательство говорит о том, что режим распространяется на нематериальные активы, как они определены Патентным законом, Законом «О правах на объекты интеллектуальной собственности» и Законом «О товарных знаках». Данные законы регулируют следующие виды объектов ИС: товарные знаки, патенты, права на объекты интеллектуальной собственности (научные работы, литературные произведения, музыкальные произведения, художественные произведения, кино, базы данных, звукозапись, передачи, публикации). В любом случае, если есть сомнения, регулируются ли те или иные нематериальные активы в соответствии с новым режимом налогообложения, можно уточнить это заранее у налоговых органов Кипра в письменной форме через «систему налоговых разъяснений»;

- капитальные затраты на приобретение, создание и развитие объекта интеллектуальной собственности теперь уменьшают прибыль за счет амортизации объекта интеллектуальной собственности равными долями в течение 5 лет, начиная с года, в котором они произведены (то есть, ежегодно 20% разрешено к вычету).

Рассмотрим условия режима IP Box на примере:

- затраты на разработку товарного знака составили 100 000 Евро;

- роялти, ежегодно выплачиваемые российской компанией 30 000 Евро;

- ежегодная амортизация (в течение 5 лет) 100 000 Евро/5 лет=20 000 Евро.

Таким образом:

- налоговая база на первые 5 лет составит (30 000-20 000)-80%=2 000 Евро;

- налог на прибыль составит 2 000 Евро*12,5=250 Евро;

- налоговая база на последующие годы составит 30 000-80%=6 000 Евро;

- налог на прибыль составит 6 000 Евро*12,5=750 Евро.

Учитывая вышесказанное и данные сравнительной таблицы, решение Кипра ввести специальный режим налогообложения объектов интеллектуальной собственности оказалось весьма своевременным. Снижение эффективной ставки подоходного налога от операций с различными нематериальными активами до 2,5% должно повысить привлекательность Кипра для иностранных инвесторов, имеющих объекты интеллектуальной собственности.

В дополнение к вышеуказанным преимуществам имеются также и другие преимущества данной юрисдикции, делающие данную юрисдикцию идеальным местом для регистрации объекта интеллектуальной собственности. Данные преимущества включают в себя: высокий уровень профессиональных услуг, заключенные соглашения об избежании двойного налогообложения (например, двойное налогообложение с Россией: 0% ставка налог на роялти, взимаемого у источника в РФ) и географического положения.

- Письмо Минфина России от 09.04.2014 №03-00-РЗ/16236 О применении льгот, предусмотренных международными соглашениями об избежании двойного налогообложения.