Все внимание к НДФЛ

Наступивший 2016 год «подарил» нам достаточно много изменений в налоговом законодательстве и в основном, к сожалению, не в пользу налогоплательщиков.

Так серьезным изменениям подвергся Налоговый Кодекс в части налога на доходы физических лиц. Одним из таких изменений является введение новой квартальной формы отчетности.

Важнейшим документом, касающимся большинства работодателей, является Приказ ФНС от 14.10.2015 №ММВ-7-11/450@. Этим приказом ФНС утвердила форму Расчета сумм налога на доходы физических лиц, исчисленных и уплаченных налоговыми агентами (форма 6-НДФЛ), которую работодатели с 1 января 2016 года обязаны ежеквартально отправлять в налоговые органы.

Наверное, единственным положительным моментом является то, что Расчет представляет собой обобщенные данные по всем физическим лицам (суммы начисленных доходов и удержанного налога нарастающим итогом с начала налогового периода), а не «персонифицированный» учет по каждому работнику.

Расчет сумм НДФЛ должен отправляться в налоговые органы в электронном виде через телекоммуникационные сети. Исключение предусмотрено для работодателей, численность у которых сотрудников не превышает 25 человек. Они пока могут готовить отчетность на бумажных носителях. Нарушение формы представления отчета влечет за собой наложение штрафа в размере 200 рублей.

Крайним сроком представления ежеквартального Расчета сумм НДФЛ в налоговые органы является последний день месяца, следующего за отчетным периодом, то есть 30 апреля, 31 июля и 31 октября.

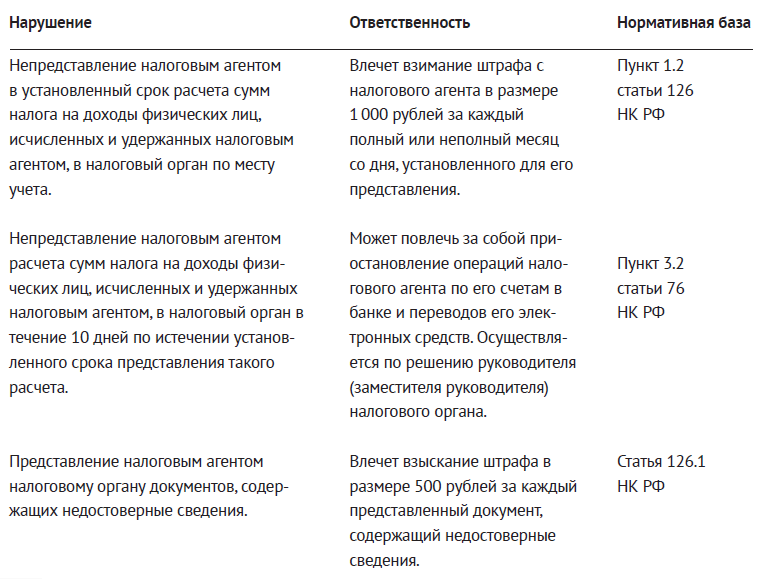

Особо законодатель постарался в отношении ответственности налогоплательщиков (налоговых агентов) за неисполнение своих обязанностей, в части представления Расчета сумм НДФЛ в налоговые органы. Ниже приведена наглядная таблица.

При этом налоговый агент, давший в налоговые органы недостоверные сведения, освобождается от ответственности в случае, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности сведений, содержащихся в данных документах. То есть за подачу корректировочного расчета штрафы взиматься не будут.

Российские организации, имеющие обособленные подразделения и осуществляющие выплаты физическим лицам в своих обособленных подразделениях, должны представлять квартальные Расчеты сумм НДФЛ как по месту своего нахождения, так и по месту нахождения таких обособленных подразделений.

Таким образом, в 2016 году на работодателей – налоговых агентов по НДФЛ — ложится дополнительная нагрузка. Безусловно, радости этот факт не вызывает, однако и особых сложностей формирование Расчета вызвать не должно.

Не отходя от темы НДФЛ, хочется отметить важное изменение, касающееся физических лиц — владельцев недвижимого имущества. Изменения были внесены в Налоговый Кодекс еще в конце 2014 года, но вступили в силу они только с 01.01.2016 г.

С вступлением в силу статьи 217.1 Налогового Кодекса РФ изменился порядок освобождения от налогообложения при продаже недвижимого имущества физическими лицами, а именно изменился минимальный предельный срок владения объектом недвижимого имущества.

Как и было раньше — доходы, получаемые физическим лицом от продажи объекта недвижимого имущества, освобождаются от налогообложения при условии, что такой объект находился в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества и более. До 2016 года этот срок составлял 3 года без дополнительных условий.

Теперь минимальный предельный срок владения объектом недвижимого имущества составляет 3 года только для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

- право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником этого налогоплательщика в соответствии с Семейным кодексом РФ;

- право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации;

- право собственности на объект недвижимого имущества получено налогоплательщиком — плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

Во всех остальных случаях минимальный предельный срок владения объектом недвижимого имущества составляет пять лет.

Поправки, внесенные в отношении минимального предельного срока владения объектом недвижимого имущества, ограничивают свободу распоряжения недвижимым имуществом, что негативно воздействует на налогоплательщиков. Однако, нельзя не отметить тот факт, что законодатели сохранили право физических лиц распоряжаться имуществом, полученным ими по праву наследования, путем приватизации или по договору ренты без дополнительной налоговой нагрузки.

Подводя итоги, хочется отметить, что внесенные поправки были вполне ожидаемы, так как деятельность по ужесточению контроля за уплатой налогов ведется уже довольно давно. Также вполне логичным является ограничение спекуляции недвижимым имуществом путем пересмотра требований для применения освобождения от налогообложения.