И снова здравствуй, «Единый социальный налог»!

Как многим уже известно, с 2017 года администрирование страховых взносов вернулось к налоговым органам, поэтому были изменены коды бюджетной классификации и форма расчета по страховым взносам.

В связи с этим у налогоплательщиков возникает множество вопросов:

- Как вносить изменения в отчетность 2016 года и более ранних периодов и куда ее сдавать?

- По каким КБК производить уплату налогов за 2016 год и более ранние периоды?

- Нужно ли сдавать какую-либо отчетность в Пенсионный фонд и Фонд социального страхования в 2017 году, или вся отчетность теперь должна предоставляться только в налоговые органы?

- Как заполнять новую форму отчетности и в какие сроки?

Вопросов действительно очень много, ведь любые изменения порождают недопонимание между администрирующим органом и плательщиком. Если с оплатой многие уже разобрались, то первую отчетность плательщикам взносов предстоит сформировать и представить в налоговые органы лишь в начале мая.

В помощь налогоплательщикам ФНС выпустил «Памятку налогоплательщика», которую разослал по телекоммуникационным каналам связи. В этой памятке разъясняются следующие нюансы:

- С 1 января 2017 года уплата страховых взносов, в том числе за расчетные периоды, истекшие до 1 января 2017 года, должна производиться на новые КБК (действующие с 01.01.2017).

- Расчеты по начисленным и уплаченным страховым взносам за 2016 год и уточненные расчеты за периоды 2010-2016 гг. плательщики страховых взносов представляют в территориальные органы ПФР и ФСС России по формам и форматам, действующим в соответствующий расчетный период.

- Расчеты по страховым взносам за отчетные (расчетные) периоды, начиная с отчетности за I квартал 2017 года, представляются плательщиками страховых взносов в налоговые органы по месту учета.

- Расчет по начисленным и уплаченным страховым взносам на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения по форме 4-ФСС представляется плательщиками страховых взносов в территориальные органы ФСС России, начиная с отчетности за 1 квартал 2017 года.

Однако в указанной памятке отсутствует информация о том, что обязанность подавать отчетность по форме СЗВ-М, которая предоставлялась в 2016 году ежемесячно, с плательщиков страховых взносов не снята.

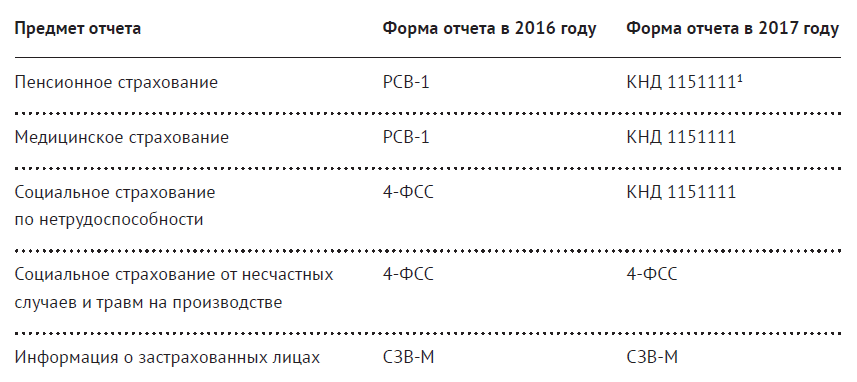

Несмотря на то, что вместо трех внебюджетных фондов контроль за полнотой начисления и уплаты страховых взносов передан одному контролирующему органу, отчетности в 2017 году меньше не станет.

Новый расчет по страховым взносам объединяет в себе РСВ-1 и 4-ФСС, хотя социальное страхование от несчастных случаев и травм на производстве остается в ведомстве Фонда социального страхование и по этим взносам придется подавать отдельный расчет 4-ФСС.

Таким образом, стремление законодателя избавиться от лишней бюрократии на текущий момент не принесло результатов, однако это только первый год применения новых правил.

Отчетность за предшествующие 2017 году периоды представляется по форматам, действующим в том отчетном периоде, за который подается отчетность, но производить уплату все же необходимо по новым КБК.

Уплата страховых взносов за периоды до 2017 года необходимо осуществлять по следующим КБК:

- на пенсионное страхование – 182 1 02 02010 06 1000 160;

- на медицинское страхование – 182 1 02 02101 08 1011 160;

- на социальное страхование на случай нетрудоспособности – 182 1 02 02090 07 1000 160.

Уплата страховых взносов за периоды с 1 января 2017 года производится по следующим КБК:

- на пенсионное страхование– 182 1 02 02010 06 1010 160;

- на медицинское страхование– 182 1 02 02101 08 1013 160;

- на социальное страхование на случай нетрудоспособности – 182 1 02 02090 07 1010 160.

Порядок расчета и уплаты страховых взносов, а также порядок предоставления отчетности по страховым взносам содержится теперь в 34 главе Налогового Кодекса РФ «Страховые взносы».

По своей сути 34 глава Налогового Кодекса РФ во многом соответствует закону о страховых взносах2, которым, пусть и с регулярными изменениями, плательщики страховых взносов пользовались на протяжении шести лет.

Существенным отличием от прошлогодних правил является изменение порядка обложения суточных при командировках. Если раньше суммы выплаченных работнику суточных не облагались страховыми взносами в сумме, предусмотренной локальными нормативными актами, то теперь страховыми взносами не облагается сумма суточных в пределах 700 рублей при командировках на территории РФ и 2 500 рублей при заграничных командировках.

То есть с 1 января 2017 года установлены единые пределы сумм суточных, не подлежащих обложению НДФЛ и страховыми взносами.

С 2017 года меняются сроки представления расчетов по страховым взносам в контролирующие органы. Теперь срок представления не 15 число второго месяца после окончания отчетного периода, а 30 дней с момента окончания отчетного периода (квартала).

Также были внесены изменения в закон «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»3 в части продления срока подачи отчета СЗВ-М. С 1 января 2017 года указанный отчет представляется в ПФР до 15 числа месяца, следующего за отчетным периодом. Как и прежде, отчетным периодом является календарным месяц.

Неприятным нововведением в новой редакции закона о персонифицированном учете стало установление штрафа за сдачу данных персонифицированного учета на бумажном носителе организациями, численность персонала которых составляет более 25 человек. Штраф составляет 1 000 рублей.

За 2017 год плательщикам страховых взносов необходимо формировать и представлять в налоговые органы ежеквартальные Расчеты по страховым взносам (по форме КНД 1151111) в следующие сроки:

Сроки уплаты страховых взносов остались прежними – до 15 числа следующего за месяцем начисления дохода.

С июля 2016 года по текущий момент органы ПФР, ФСС и ФНС активно публикуют разъясняющую информацию на своих официальных сайтах.

На сайте ПФР размещены материалы о том, что в 2017 году за территориальными органами ПФР и территориальными органами ФСС сохраняются функции по проведению выездных (повторных выездных) проверок за периоды до 1 января 2017 года. Выездные проверки осуществляются в порядке, действовавшем до 1 января текущего года. Проверке подлежит период, не превышающий трех календарных лет, предшествующих календарному году, в котором вынесено решение о проведении выездной проверки. Проще говоря, в 2017 году ПФР и ФСС проведут выездные проверки за период 2014-2016 гг.

Сохранение указанных функций ПФР и ФСС вполне обосновано, так как отчетность за 2014-2016 гг. предоставлялась в фонды и ФНС не сможет провести проверку периодов, окончившихся до 2017 года.

ФНС России сообщил, что в случае, если в представляемом расчете по страховым взносам сведения о совокупной сумме страховых взносов на обязательное пенсионное страхование не соответствуют сведениям об исчисленных взносах по каждому застрахованному лицу и (или) налоговым органом выявлены недостоверные персональные данные, идентифицирующие застрахованных физических лиц, такой расчет будет считаться непредставленным, о чем плательщику будет направлено соответствующее уведомление.

В связи с указанным плательщикам необходимо очень внимательно заполнять расчеты по страховым взносам и заблаговременно подавать эти расчеты, чтобы иметь возможность внести корректировки в случае получения отрицательного протокола из ФНС.

Минфин в свою очередь указал на тот факт, что разъяснения, которые до 2017 года дали Минтруд, ПФР, ФСС и Минздравсоцразвития, можно применять в части, не противоречащей НК РФ.

Итак, подводя итоги изменений в законодательстве о страховых взносах, можно выделить одно изменение в пользу плательщиков взносов:

- перенос срока сдачи отчета СЗВ-М с 10 числа на 15 число каждого месяца.

Негативными изменениями можно признать следующие:

- перенос срока сдачи расчета по страховым взносам с 15 числа второго месяца, следующего за отчетным, на 30 число месяца, следующего за отчетным;

- введение пределов для освобождения суточных от обложения страховыми взносами;

- установление штрафа за нарушение порядка подачи расчета по страховым взносам в налоговые органы;

- признание расчета непредоставленным в случае, если в расчете по страховым взносам сведения о совокупной сумме взносов не соответствуют персонифицированным данным, или если выявлены недостоверные персональные данные застрахованных лиц.

Введение новой формы расчета по своей сути никак не повлияет на плательщиков страховых взносов, за исключением необходимости изыскания свободного времени на изучение инструкции по его заполнению.

Подробные инструкции по заполнению нового расчета по страховым взносам содержатся в Приказе ФНС от 10 октября 2016 г. N ММВ-7-11/551@ «Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме».

- Утверждена приказом ФНС России от 10.10.2016 N ММВ-7-11/551@ (Зарегистрировано в Минюсте России 26.10.2016 N 44141.

- Федеральный закон о страховых взносах №212-фз от 24.07.2009 г. «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ и Федеральный фонд медицинского страхования».

- Федеральный закон «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» №27-фз от 01.04.1996 г.