Финансовая аренда: сложности учета у лизингополучателя

Принимая решение о приобретении имущества (основные средства) по договору финансовой аренды (лизинга), собственник бизнеса редко задумывается о том, какие особенности учета и налоговые последствия повлечет за собой такой способ приобретения.

В договоре финансовой аренды в обязательном порядке должно быть указано, на чьем балансе учитывается объект лизинга — от этого зависит бухгалтерский и налоговый учет приобретаемого автомобиля.

Правила бухгалтерского учета объектов лизинга определяются Приказом Минфина РФ от 17.02.1997 года № 15, а правила налогового учета — статьями 256-258 Налогового кодекса РФ.

Приказ №15 последний раз редактировался в 2001 году, поэтому многие моменты в нем сейчас неактуальны (например, номера и наименования бухгалтерских счетов). Тем не менее другой «инструкции» по бухгалтерскому учету лизинга пока не опубликовано.

Порядок бухгалтерского и налогового учета при приобретении внеоборотных активов по договорам финансовой аренды (лизинга) необходимо закрепить в учетной политике.

Далее мы рассмотрим оба варианта (нахождение объекта лизинга на балансе лизингодателя / лизингополучателя) и особенности ведения бухгалтерского и налогового учета в каждом случае.

Баланс лизингодателя

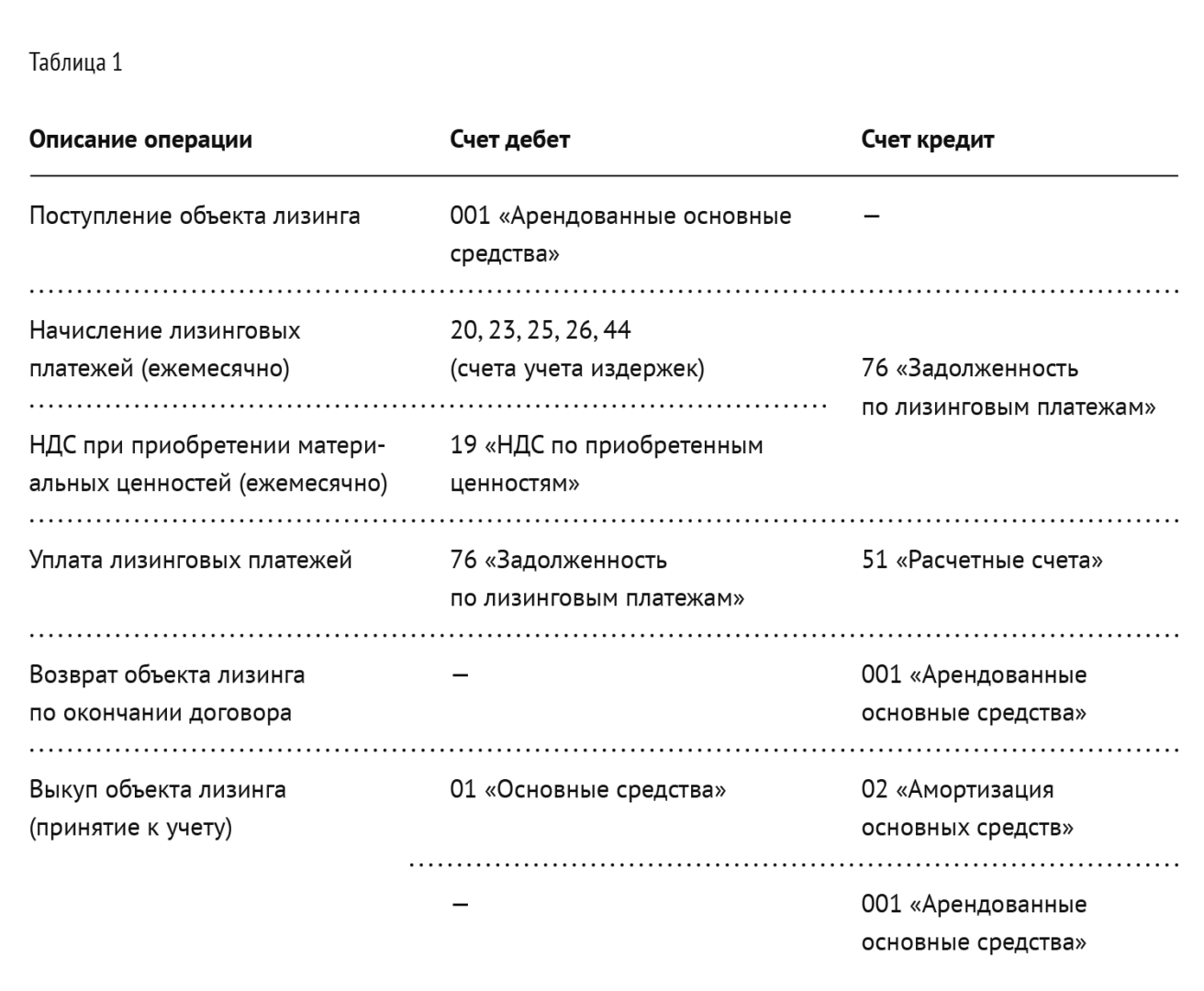

В случае, когда объект лизинга учитывается на балансе лизингодателя, покупатель (лизингополучатель) не может отражать приобретаемый автомобиль на балансовых счетах бухгалтерского учета вплоть до полного выкупа. Стоимость лизингового имущества, поступившего лизингополучателю, учитывается на забалансовом счете 001 «Арендованные основные средства», как при обычной аренде.

В бухгалтерском и налоговом учете лизингополучатель отражает ежемесячные лизинговые платежи и НДС к вычету.

При возврате объекта лизинга лизингодателю (на практике встречается очень редко) объект списывается с забалансового счета 001 «Арендованные основные средства» (табл. 1).

Расходы в налоговом учете в данном случае совпадают с бухгалтерским учетом, то есть разниц (ни временных, ни постоянных) не возникает.

Баланс лизингополучателя

Если по условиям договора транспортное средство учитывается на балансе лизингополучателя, то бухгалтерский и налоговый учет такого объекта осуществляется по-разному, то есть возникают разницы.

Бухгалтерский учет

В бухгалтерском учете приобретение объекта лизинга отражается по договору купли-продажи.

Стоимость объекта определяется как сумма всех расходов на приобретение объекта, а именно как сумма лизинговых платежей к начислению всего по графику (условие договора)1.

Срок полезного использования (СПИ) определяется исходя из:

- ожидаемого срока использования (часто используют классификацию основных средств, включаемых в амортизационные группы2);

- нормативно-правовых ограничений (например, срок лизинга);

- ожидаемого физического износа.

Все способы списания амортизационных отчислений, поименованные в ПБУ 6/01 «Учет основных средств», могут быть применены к объектам лизинга. На практике чаще всего применяется линейный метод (табл. 2).

Для разделения объектов в собственности и объектов, приобретенных по договорам финансовой аренды (лизинга), лизингополучателю рекомендуется открыть дополнительные субсчета к счетам 01 «Основные средства» и 02 «Амортизация основных средств».

Налоговый учет

Стоимостью объекта лизинга для целей налогообложения прибыли (для определения нормы амортизации) признается сумма расходов лизингодателя на приобретение объекта лизинга. Такая стоимость должна быть прописана в договоре или приложениях к нему.

На практике обычно предоставляется копия договора купли-продажи, по которому лизингодатель приобрел объект лизинга. Исходя из изложенного, стоимость в налоговом учете всегда ниже, чем в бухгалтерском.

Срок полезного использования определяется в соответствии с классификацией основных средств, включаемых в амортизационные группы3.

К норме амортизации по некоторым объектам лизингополучатель вправе предусмотреть повышающий коэффициент не выше 3 при условии, что приобретаемый объект относится к первой-третьей амортизационным группам4.

Лизинговые платежи в налоговом учете признаются в сумме, превышающей сумму начисленной амортизации в пределах суммы лизинговых платежей, предусмотренной договором5.

Разницы между бухгалтерским и налоговым учетом (ПБУ 18/02)

Порядок формирования разниц между бухгалтерским и налоговым учетом разберем на примере приобретения транспортного средства при следующих условиях (табл. 3).

Всего в связи с приобретением транспортного средства по договору финансовой аренды (лизинга) лизингополучатель признает расходы в сумме 5 000 000 рублей и в бухгалтерском (БУ) и в налоговом учете (НУ). Разницы возникают только в периоде признания и распределении сумм расходов между амортизацией и лизинговыми платежами.

Проведем сравнение сумм расходов, которые будут признаны в первые 12 месяцев действия договора лизинга при различных методах учета.

Вариант 1

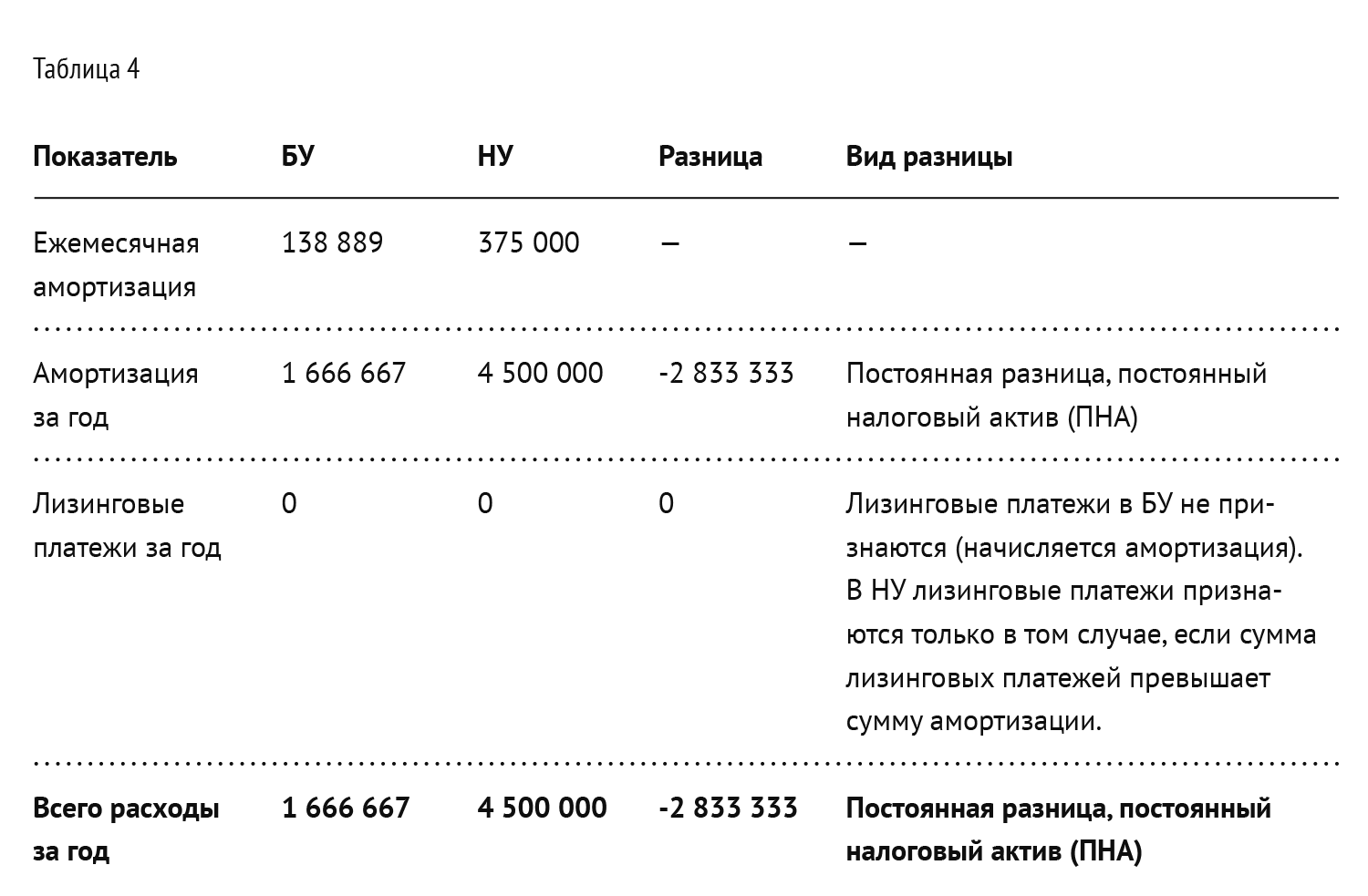

Срок полезного использования объекта лизинга для бухгалтерского и налогового учета установлен одинаковый, в соответствии с классификацией основных средств, включаемых в амортизационные группы. Организация применяет повышающий коэффициент 3 к норме амортизации (табл. 4).

Ежемесячная амортизация в налоговом учете превышает сумму ежемесячной амортизации в бухгалтерском учете. Так как причиной является разная стоимость объекта лизинга в бухгалтерском и налоговом учете, то разница является постоянной. В первый год владения объектом лизинга в учете должен формироваться постоянный налоговый актив (ПНА).

Так как применяется повышающий коэффициент 3 к норме амортизации, то в налоговом учете по факту срок амортизации составит не 36 месяцев, а 12 месяцев. Когда прекратится начисление амортизации в налоговом учете, разница будет обратной. В бухгалтерском учете амортизация продолжит начисляться, а расходов по амортизации в налоговом учете не будет, то есть будет формироваться постоянное налоговое обязательство (ПНО).

В текущем отчетном периоде сумма амортизации в налоговом учете превышает сумму лизинговых платежей, поэтому лизинговые платежи на сумму 500 000 рублей могут быть признаны только в следующем отчетном периоде. При признании в расходах лизинговых платежей формируется постоянный налоговый актив (ПНА), так как в бухгалтерском учете вместо лизинговых платежей признаются расходы на амортизацию.

Вариант 2

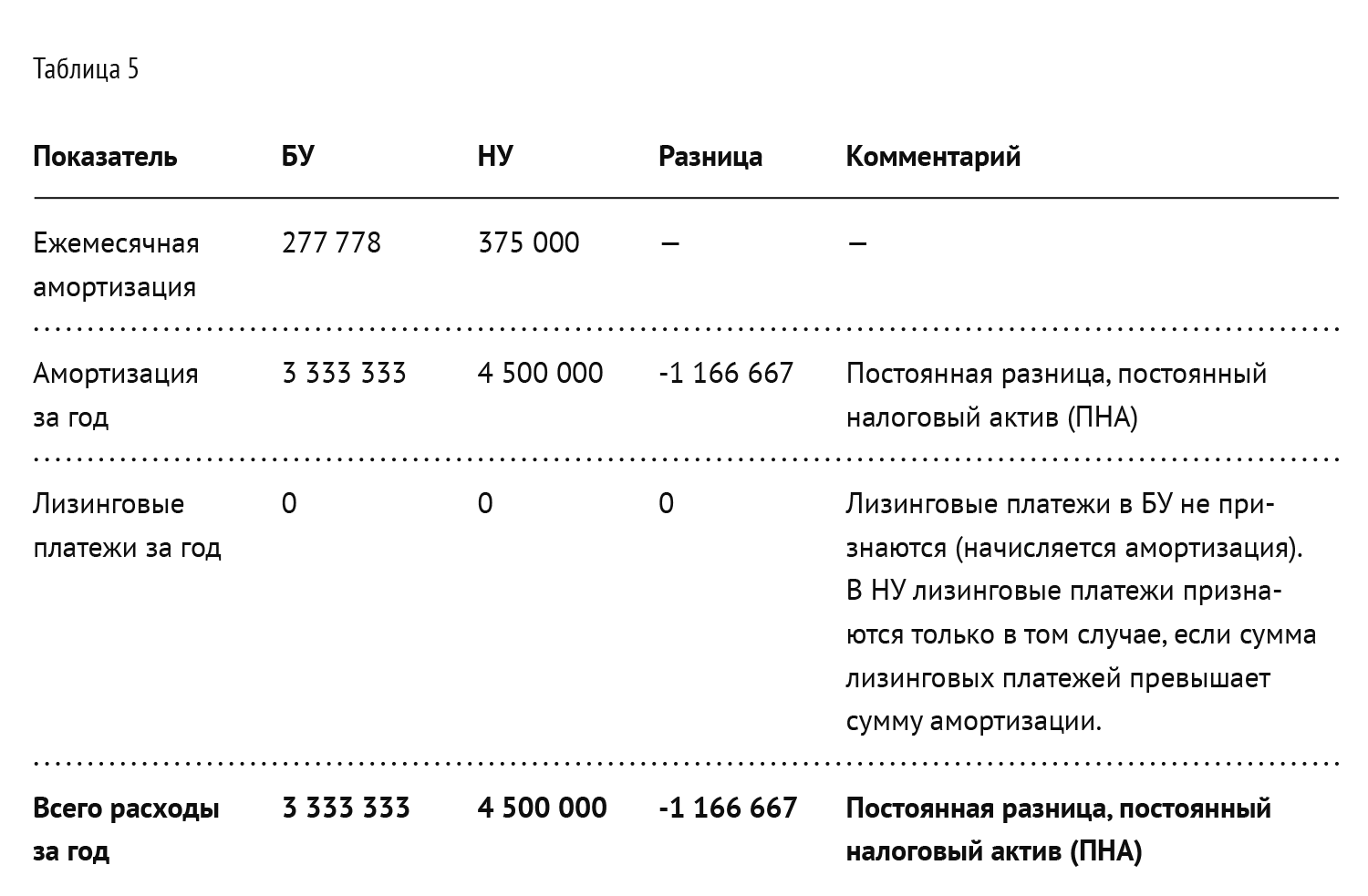

Срок полезного использования объекта лизинга для бухгалтерского учета установлен по сроку лизинга — 18 месяцев, а для целей налогового учета — в соответствии с классификацией основных средств, включаемых в амортизационные группы. Организация применяет повышающий коэффициент 3 к норме амортизации (табл. 5).

Расходы по амортизации за год в налоговом учете превышают расходы по амортизации объекта лизинга в бухгалтерском учете, в связи с чем формируется постоянный налоговый актив.

Так же, как и в первом варианте, фактический срок амортизации в налоговом учете составит 12 месяцев, а вот в бухгалтерском — 18 месяцев. Через год после приобретения объекта лизинга вместо ПНА будет формироваться постоянное налоговое обязательство (ПНО).

В текущем отчетном периоде сумма амортизации в налоговом учете превышает сумму лизинговых платежей, поэтому лизинговые платежи на сумму 500 000 рублей могут быть признаны только в следующем отчетном периоде. Будет сформирован постоянный налоговый актив (ПНА).

Вариант 3

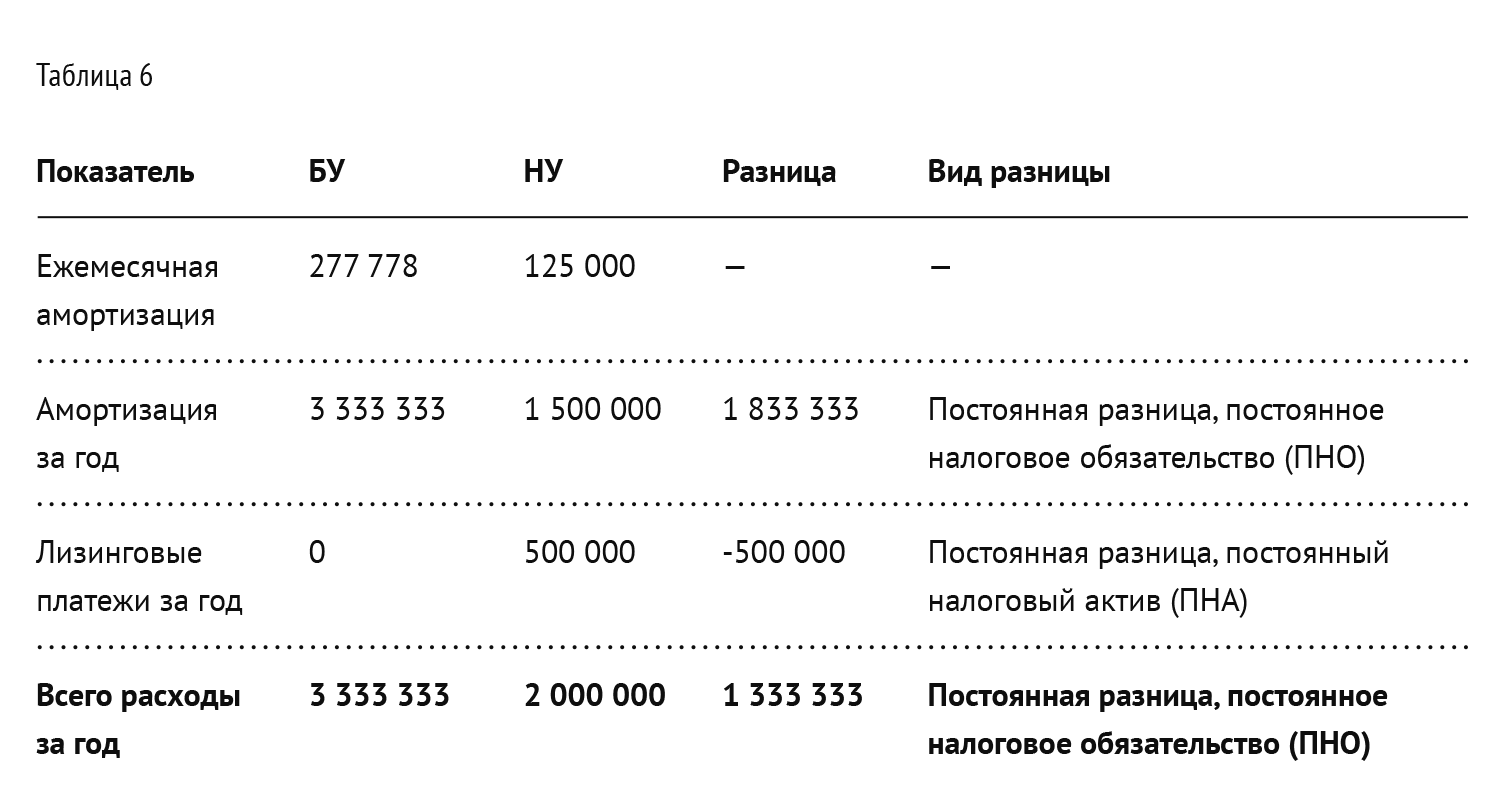

Срок полезного использования объекта лизинга для бухгалтерского учета установлен по сроку лизинга, а для целей налогового учета — в соответствии с классификацией основных средств, включаемых в амортизационные группы. Организация не применяет повышающих коэффициентов (табл. 6).

В таком случае расходы на амортизацию в бухгалтерском учете более чем в два раза превышают расходы на амортизацию в налоговом учете. Формируется постоянное налоговое обязательство (ПНО). После окончания срока действия договора финансовой аренды (лизинга) в учете будет формироваться обратная разница и постоянный налоговый актив (ПНА), так как расходы на амортизацию в налоговом учете будут признаваться в течение 36 месяцев.

Так как сумма амортизации за отчетный период в налоговом учете меньше, чем сумма лизинговых платежей за этот период, то сверх суммы амортизации лизингополучатель имеет право признать расходы по лизинговым платежам.

Порядок признания лизинговых платежей сверх начисленной амортизации в налоговом законодательстве не установлен (единовременно или равномерно), поэтому допустимо признать всю разницу в сумме 500 000 рублей в одном отчетном периоде (в пределах превышения лизинговых платежей над начисленной амортизацией). Лизингополучатель может принять решение о равномерном признании лизинговых платежей в течение срока лизинга. Формируется постоянный налоговый актив (ПНА).

Следует отметить, что признание в налоговом учете сумм лизинговых платежей сверх признанной амортизации (для минимизации рисков возникновения споров с налоговыми органами) необходимо осуществлять в период действия договора финансовой аренды (лизинга), а не после его окончания.

Вариант 4

Срок полезного использования объекта лизинга для бухгалтерского и налогового учета установлен одинаковый, в соответствии с классификацией основных средств, включаемых в амортизационные группы. Организация не применяет повышающих коэффициентов (табл. 7).

В этом случае сумма расходов на амортизацию в бухгалтерском учете превышает расходы на амортизацию в налоговом учете. Формируется постоянное налоговое обязательство (ПНО).

Так как сумма амортизации за отчетный период в налоговом учете меньше, чем сумма лизинговых платежей за этот период, то сверх суммы амортизации лизингополучатель имеет право признать расходы по лизинговым платежам. Формируется постоянный налоговый актив (ПНА).

В этом случае сумма расходов на амортизацию в бухгалтерском учете превышает расходы на амортизацию в налоговом учете. Формируется постоянное налоговое обязательство (ПНО).

Так как сумма амортизации за отчетный период в налоговом учете меньше, чем сумма лизинговых платежей за этот период, то сверх суммы амортизации лизингополучатель имеет право признать расходы по лизинговым платежам. Формируется постоянный налоговый актив (ПНА).

В чем разница?

Выбирая один из рассмотренных вариантов, лизингополучатель может уменьшить налоговую нагрузку в текущем и / или последующих периодах. Особенно актуально производить предварительный расчет налоговой нагрузки за все периоды, охватываемые договором финансовой аренды (лизинга), при существенных вложениях в приобретение объектов лизинга.

Выкупная стоимость

Как правило, договоры финансовой аренды (лизинга) предусматривают минимальную выкупную стоимость по окончании срока лизинга.

Бухгалтерский учет

В законодательстве о бухгалтерском учете отсутствуют указания по учету выкупной стоимости объекта лизинга. В общем понимании выкупная стоимость может быть признана затратами на приобретение основного средства и, соответственно, должна формировать первоначальную стоимость объекта. Однако, если по окончании срока лизинга объект лизинга будет возвращен лизингодателю, лизингополучателю придется вносить корректировки в бухгалтерский учет.

Налоговый учет

В Налоговом кодексе РФ отсутствуют указания по признанию расходов в виде выкупной стоимости лизингового оборудования.

По мнению Минфина РФ6, при переходе права собственности на предмет лизинга к лизингополучателю такие расходы формируют первоначальную стоимость амортизируемого имущества.

Если выкупная стоимость превышает 100 000 рублей, то лизингополучателю необходимо сформировать первоначальную стоимость объекта основных средств, установить срок полезного использования и признавать расходы путем начисления амортизации.

Если же выкупная стоимость составляет менее 100 000 рублей, то расходы признаются единовременно.

Аванс по договору финансовой аренды

В случае если договором финансовой аренды (лизинга) предусмотрена уплата аванса, то такой аванс признается в расходах в течение всего срока лизинга, а не единовременно при его уплате (распределяется равномерно в течение всего срока лизинга).

НДС к вычету с уплаченной суммы аванса может быть признан при наличии счета-фактуры на аванс. При признании расходов по лизинговым платежам НДС с выданного аванса восстанавливается пропорционально признанным расходам (в части распределенного авансового платежа).

Грядут перемены

Для целей бухгалтерского учета операций лизинга разработан ФСБУ 25/2018 «Бухгалтерский учет аренды», который с 1 января 2022 года прекращает действие рассматриваемого в настоящей статье Приказа Минфина РФ от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга».

- Пункт 8 ПБУ 6/01 «Учет основных средств».

- Постановление Правительства РФ № 1 от 01.01.2002 г. «О классификации основных средств, включаемых в амортизационные группы».

- Пункт 10 статьи 258 Налогового кодекса РФ.

- Подпункт 1 пункта 2 статьи 259.3 Налогового кодекса РФ.

- Подпункт 10 статьи 264 Налогового кодекса РФ

- Письмо Минфина РФ от 28 января 2019 г. № 03-03-06/1/4571; Письмо Минфина РФ от 6 ноября 2018 г. № 03-03-06/2/79754; Письмо Минфина РФ от 12 февраля 2016 г. № 03-03-06/3/7617