Подход, основанный на оценке риска как необходимый инструмент для соответствия регулированиям AML/CTF

26 июня 2015 года вступила в силу Директива ЕС 2015/849 «О предотвращении использования финансовой системы для целей отмывания доходов, полученных преступных путем или финансирования терроризма» (далее – Директива). Она направлена, в частности, на приведение законодательства Европейского Союза в соответствие с Международными стандартами по противодействию легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и распространению оружия массового уничтожения. Эти стандарты были приняты в 2012 году группой разработки финансовых мер борьбы с отмыванием денег (ФАТФ), внедряющей международные стандарты в области противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма (Anti-money Laundering and Terrorist Financing (AML/CTF)). В соответствии со стандартами ФАТФ Директива ЕС 2015/849 ставит подход, основанный на оценке риска, во главу угла в рамках системы AML/CTF Европейского Союза.

Меры и процедуры, применяемые регулируемой организацией в финансовом секторе, должны быть достаточными с учетом рисков, которым она подвергается. Это позволяет регулируемым организациям сосредоточиться на тех областях, где они подвергаются наибольшему риску, связанному с отмыванием доходов, полученных преступным путем, и финансированием терроризма. Подход, основанный на оценке риска, определяет, что отмывание доходов, полученных преступным путем, и финансирование терроризма различаются в зависимости от клиентов, стран, услуг и финансовых инструментов, и позволяет организациям выявить различие между такими типами рисков. Подход, основанный на оценке риска, обычно рассматривается как более рентабельный и позволяющий правильно расставить приоритеты выполняемых мер. Чтобы обеспечить наиболее рентабельный и соразмерный метод противодействия отмыванию доходов, полученных преступным путем, и финансированию терроризма, регулируемая организация должна выявить и оценить риски в отношении различных клиентов, стран и услуг, а в дельнейшем – обеспечить эффективность и соответствие своей политики и процедур с целью управления и смягчения последствий любых рисков. Требуется постоянно контролировать и, при необходимости, корректировать процессы и процедуры.

Другими словами, подход, основанный на оценке риска:

- определяет, что угроза отмывания доходов, полученных преступным путем, или финансирования терроризма меняется в зависимости от клиентов, стран, услуг и финансовых инструментов;

- позволяет совету директоров определить тот тип риска, который соответствует определенному виду деятельности клиентов регулируемой организации;

- позволяет совету директоров применять свой собственный подход при разработке политики, процедур и мер контроля в ответ на определенные обстоятельства и характеристики регулируемой организации;

- помогает создать более рентабельную систему;

- способствует установлению приоритетов мер и действий регулируемой организации в ответ на вероятность отмывания доходов, полученных преступным путем, или финансирования терроризма в результате использования предоставляемых ей услуг.

Подход, основанный на оценке риска, включает в себя определенные меры и процедуры при оценке наиболее рентабельного и соразмерного способа управления рисками отмывания доходов, полученных преступным путем, и финансирования терроризма, с которыми сталкивается регулируемая организация. Такими мерами и процедурами являются:

- выявление и оценка рисков отмывания доходов, полученных преступным путем, и финансирования терроризма, возникающих у определенных клиентов, финансовых инструментов, услуг и географических регионов осуществления деятельности регулируемой организацией и ее клиентами;

- включение политики, мер, процедур и средств контроля в руководство по управлению рисками и процедурами для обеспечения их единообразного применения в регулируемом органе лицами, специально назначенными для этой цели советом директоров;

- управление и снижение оцененных рисков путем применения соответствующих и эффективных мер, процедур и средств контроля;

- постоянный мониторинг и повышение эффективности политики, процедур и средств контроля.

Директива признает, что риск отмывания доходов, полученных преступным путем / финансирования терроризма (AML/CTF) может изменяться и что страны-участницы, компетентные органы и регулируемые организации должны предпринять меры для выявления и оценки такого риска с тем, чтобы принять решение об эффективных мерах устранения такого риска. Для регулируемых организаций надлежащая комплексная клиентская проверка (Customer Due Diligence (CDD)) играет важную роль в данном процессе, как для оценки рисков, так и для целей управления рисками.

CDD включает следующие виды проверки:

- идентификация клиента и проверка личности клиента на основе документов, данных или информации, полученной из надежного и независимого источника;

- выявление бенефициарного владельца клиента и принятие разумных мер для проверки его личности, чтобы лицо, связанное обязательствами, подтвердило бенефициарного владельца;

- оценка и, при необходимости, получение информации о цели и предполагаемом характере деловых отношений; а также

- проведение текущего контроля деловых отношений, который включает в себя мониторинг транзакций и актуализацию основной информации.

Директива предусматривает, что регулируемые организации могут определять объемы этих мер с учетом риска. Также предусматривается, что в случаях, когда риск, связанный с деловыми отношениями или случайными сделками, является низким, страны-участницы могут разрешить регулируемым организациям вместо обычной проверки применять упрощенную комплексную клиентскую проверку (Simplified Due Diligence (SDD)). И наоборот, если риск, связанный с деловыми отношениями или случайными сделками, возрастает, регулируемые организации должны применять расширенную комплексную клиентскую проверку (Enhanced Due Diligence (EDD)).

Для лучшего понимания кратко рассмотрим путь регулируемой организации в процессе утверждения клиента и продолжения с ним деловых отношений. В процессе утверждения клиента и в ходе дальнейших взаимоотношений должна проводиться оценка риска, включающая в себя два этапа: выявление риска ML / TF и оценка риска ML / TF. Регулируемые организации должны выяснить, какому риску ML / TF они подвергаются или могут подвергнуться в результате вступления в деловые отношения или проведения случайной сделки.

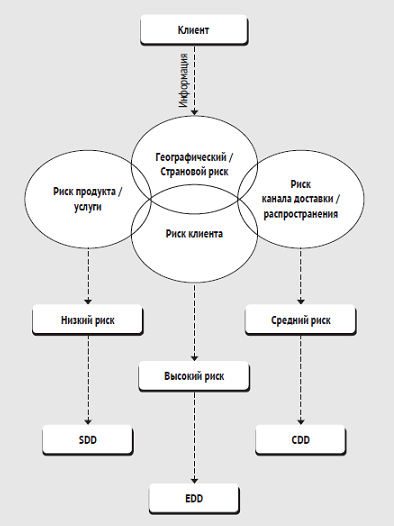

При выявлении риска AML / TF, связанного с деловыми отношениями или случайными сделками, регулируемые организации должны учитывать соответствующие факторы риска, включая информацию о том, кем является их клиент, о странах географического региона, в которых осуществляется деятельность, определенных продуктах, услугах и сделках, которые требуются клиенту, и каналах, которые используют регулируемые организации для доставки таких продуктов, услуг и сделок.

Вышеперечисленные факторы риска включают в себя большое количество подкатегорий:

- факторы риска в отношении клиента включают в себя: репутацию клиента, наличие или отсутствие у клиента статуса политически значимого лица (Politically Exposed Person (PEP)), профессиональную деятельность и т.д.;

- к географическим факторам риска относятся: осуществляет ли клиент свою деятельность в стране с высоким риском, есть ли в стране происхождения клиента надлежащая система AML / TF и т.д.;

- факторы риска в отношении товаров / услуг включают: комплексность, стоимость и размер, уровень прозрачности и т. д.;

- факторы риска в отношении канала предоставления: если общение с клиентом не происходит при личном контакте, вид рекомендателей, которые представляют клиента регулируемой организации и т.д.

В результате, регулируемые организации должны взвешивать факторы риска, чтобы определить окончательную категорию риска клиента: низкий, средний или высокий.

Схематически это можно представить следующим образом:

После определения категории риска клиента (низкий, средний или высокий риск), регулируемая организация должна, соответственно, провести упрощенную комплексную клиентскую проверку (SDD), стандартную комплексную клиентскую проверку(CDD) или расширенную комплексную клиентскую проверку (EDD). CDD – это стандартная процедура, которую мы описали выше. Вовремя SDD может быть запрошено меньше информации от клиента с низким уровнем риска, и процедуры текущего контроля могут быть выполнены в упрощенной форме. В случае EDD может потребоваться дополнительная информация, а текущий контроль должен проводиться более строго.

Важно, чтобы применяемые меры надлежащей осмотрительности были эффективными и соразмерными рискам, поэтому взвешивание факторов риска так важно. В данном документе схематично описан простой пример того, как должен работать подход, основанный на оценке риска.

На практике данный процесс намного сложнее, поскольку клиенты могут относиться к разным категориям риска, кроме того, категории риска могут быть не только низкие, средние и высокие, но и от низкого до среднего, от среднего до высокого и т.д. Объем информации может быть очень большим, и в этом случае, должна использоваться специальная компьютерная программа.

Для оказания содействия в понимании подхода, основанного на оценке риска, регулируемая организация может использовать различные рекомендации, выпущенные соответствующими органами. Рекомендации, изданные в последнее время:

- Сборник рекомендаций в соответствии со статьями 17 и 18 (4) Директивы (ЕС) 2015/849 об упрощенной и расширенной комплексной клиентской проверке и факторах, которые кредитно-финансовые учреждения должны учитывать при оценке риска отмывания доходов, полученных преступным путем, финансирования терроризма, и связанного с индивидуальными деловыми отношениями и случайными сделками, изданный Европейскими надзорными органами (European Supervisory Authorities (ESA)) 26.06.2017 и обновленный 04/01/2018;

- Руководство ФАТФ для подхода, основанного на оценке риска, для сектора ценных бумаг, изданное в 2018 году.

Подводя итог, мы хотим обратить ваше внимание на тот факт, что регулируемая организация в финансовом секторе несет ответственность за выявление, учет и оценку всех потенциальных рисков. Успешное определение мер и процедур в соответствии с подходом, основанном на оценке риска, предусматривает точное информирование о мерах и процедурах, которые были определены в регулируемом органе, наряду с надежными механизмами для обеспечения их эффективного применения, выявления слабых сторон и внесения необходимых улучшений. Подход, основанный на оценке риска, является обязательным и необходимым инструментом, который помогает регулируемым органам соблюдать законодательство в сфере AML /FT.