- Подробный гайд: корпоративный налог в ОАЭ

- Оборотные штрафы за утечки персональных данных в России 2024

- НДФЛ после приостановления СОИДН. Анализ на примере Кипра

- О добровольном раскрытии информации о КИК налоговыми нерезидентами РФ

- Закон об ускоренном гражданстве для иностранных граждан на Кипре. Вторая поправка

- Доходы иностранцев в России в 2024 году

- Изменения в налоговом поле Кипра. Выпуск №4

- НДС в ОАЭ

ДИСТАНЦИОННЫЙ НДФЛ

Статья актуальна по состоянию на 22 мая 2023 года.

Российский налог на доходы физических лиц (НДФЛ), за редкими исключениями, уплачивается любым сотрудником российской организации, а точнее российской организацией за своего сотрудника. Однако есть ситуации, при которых российская организация не удерживает из зарплаты своего сотрудника НДФЛ, и не уплачивает его в бюджет.

Одной из таких ситуаций является выплата зарплаты сотруднику, находящемуся за пределами Российской Федерации длительное время (не в командировке), а именно, утратившему статус налогового резидента Российской Федерации.

В течение 2022 года произошел частичный отток трудовых ресурсов за границу (в том числе IT-специалистов), в связи с чем российские бухгалтеры часто стали задаваться вопросом по какой ставке удерживать НДФЛ у уехавшего сотрудника, который продолжает работу дистанционно, и удерживать ли его.

Напомним, что налоговым резидентом Российской Федерации признаются физические лица, пребывающие на территории Российской Федерации в течение 183 календарных дней и более в течение 12 следующих подряд месяцев [1].

По общему правилу, НДФЛ облагаются все доходы налогоплательщика, полученные как в денежной, так и в натуральной форме, как от источников на территории Российской Федерации (для налоговых резидентов и нерезидентов), так и от источников за пределами Российской Федерации (для налоговых резидентов) [2].

В соответствии с положениями действующего законодательства, к доходам, полученным от источников за пределами Российской Федерации относится вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами Российской Федерации.

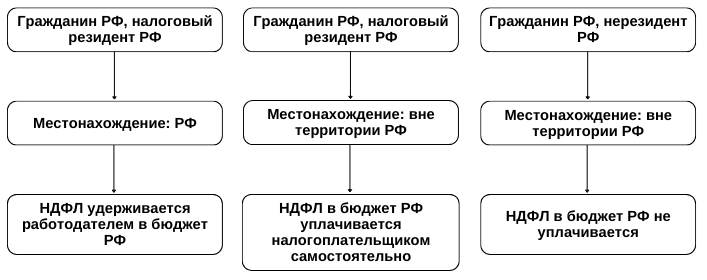

Таким образом, если сотрудник выполняет свои трудовые функции, находясь за границей, то оплата труда такого сотрудника признается доходом, полученным за пределами Российской Федерации. До тех пор, пока сотрудник является налоговым резидентом Российской Федерации, с указанного дохода удерживается НДФЛ, а с момента утраты статуса налогового резидента НДФЛ работодателем не удерживается и не перечисляется в бюджет. Самостоятельно сотрудник также не должен уплачивать НДФЛ в российский бюджет после утраты статуса налогового резидента Российской Федерации. Изменения в порядке обложения доходов уехавшего сотрудника выглядят следующим образом:

Позиция регулятора

В 2022 году Минфин РФ опубликовал несколько разъяснений по вопросу обложения НДФЛ доходов дистанционных работников, работающих за границей [3].

В своих разъяснениях регулятор подтверждает позицию о том, что вознаграждение за выполнение трудовых или иных обязанностей за пределами Российской Федерации для целей налогообложения относится к доходам, полученным от источников за пределами Российской Федерации.

Вышеупомянутые доходы физического лица, не признаваемого налоговым резидентом Российской Федерации, полученные от источников за пределами Российской Федерации, не являются объектом обложения НДФЛ в Российской Федерации.

Как доказать?

Позиция относительно обложения или не обложения НДФЛ доходов сотрудника, работающего за границей, в целом, не вызывает сомнений. Однако, во избежание претензий со стороны налоговых органов, работодателю необходимо будет представить доказательства обоснованности неуплаты НДФЛ.

Подтвердить необходимо два фактора:

- сотрудник не является налоговым резидентом Российской Федерации;

- сотрудник получает доход от источников за пределами Российской Федерации.

Отметим, что порядок такого подтверждения законодательно не установлен.

Налоговое резидентство или его отсутствие, как правило, на практике, подтверждается по отметкам в загранпаспорте.

В целях подтверждения получения доходов от источников за пределами РФ рекомендуется оформление документов, указывающих на фактическое нахождение сотрудника за границей (дополнительное соглашение к трудовому договору, уведомление о местонахождении и т.п.) и осуществление его трудовых функций дистанционно.

В соответствии с действующим законодательством дистанционной (удаленной) работой является выполнение определенной трудовым договором трудовой функции вне места нахождения работодателя, его филиала, представительства, иного обособленного структурного подразделения (включая расположенные в другой местности), вне стационарного рабочего места, территории или объекта, прямо или косвенно находящихся под контролем работодателя, при условии использования для выполнения данной трудовой функции и для осуществления взаимодействия между работодателем и работником по вопросам, связанным с ее выполнением, информационно-телекоммуникационных сетей, в том числе сети Интернет, и сетей связи общего пользования [4].

Таким образом, работодателю, рекомендуется подготовить для ведения диалога с налоговым органом следующий пакет документов:

- скан-копию загранпаспорта сотрудника или иной документ, подтверждающий пребывание сотрудника вне территории РФ;

- соглашение между работодателем и работником о дистанционной работе с указанием местонахождения сотрудника (хотя бы страны и города);

- иные документы, подтверждающие утрату сотрудником статуса налогового резидента Российской Федерации и осуществление трудовых функций за пределами Российской Федерации.

Не все так просто

Министерство труда и социальной защиты в сентябре 2022 года выпустило разъяснения [5], в которых указало на неправомерность заключения трудового договора с лицами, проживающими за рубежом. Взамен трудовых отношений было предложено заключение гражданско-правовых договоров.

В случае если контролирующие органы будут солидарны с Минтруда РФ компания может быть оштрафована на сумму от 30 000 до 50 000 рублей за каждое первичное нарушение, и на сумму от 50 000 до 70 000 рублей за повторное нарушение [6].

Уполномоченное должностное лицо компании может быть оштрафовано на сумму от 1 000 до 5 000 рублей за первичное нарушение и на сумму от 10 000 до 20 000 рублей за повторное нарушение, либо дисквалифицировано на срок до 3 лет.

Таким образом, по мнению Минтруда РФ, в случае отъезда сотрудника за границу и продолжения осуществления своих трудовых обязанностей, работодателю необходимо расторгнуть трудовой договор с сотрудником и заключить договор гражданско-правового характера. Порядок обложения доходов физического лица при этом не поменяется, так как доходы по гражданско-правовому договору для целей исчисления НДФЛ, также, как и оплата труда, будут классифицироваться в качестве дохода, полученного за пределами Российской Федерации.

Что дальше?

Еще в конце 2022 года шло активное обсуждение предстоящих поправок в налоговое законодательство. Такие поправки должны устранить брешь в законодательстве, позволяющую сотрудникам российских организаций не уплачивать налог на доходы физических лиц.

В апреле 2023 года в Государственную думу был внесен законопроект [7], согласно которому «к доходам от источников в Российской Федерации относится вознаграждение, полученное за выполненные работы, оказанные услуги, в случае, если выполнение работ, оказание услуг осуществлены в информационно-телекоммуникационной сети «Интернет» с использованием доменных имен и сетевых адресов, находящихся в российской национальной доменной зоне, и (или) информационных систем, технические средства которых размещены на территории Российской Федерации, и (или) комплексов программно-аппаратных средств, размещенных на территории Российской Федерации, при соблюдении хотя бы одного из следующих условий:

- налогоплательщик – физическое лицо является налоговым резидентом Российской Федерации;

- доходы получены налогоплательщиком – физическим лицом на счет, открытый в банке, находящемся на территории Российской Федерации;

- источники выплаты доходов – это российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации.»

Как видно из приведенной цитаты, текст законопроекта в таком виде и без разъяснений регулятора малопонятен и вряд ли может применяться в такой редакции.

Хочется отметить, что в текущей редакции отсутствует прямое упоминание трудовых отношений, то есть, скорее всего, обложению подлежат именно договоры гражданско-правового характера. Таким образом, при следовании позиции Минтруда относительно невозможности заключения трудовых договоров с лицами, находящимися за границей, выплаты дистанционным сотрудникам придется облагать НДФЛ.

В любом случае, через два дня после внесения законопроекта в Государственную думу законопроект был отозван с целью доработки. На текущий момент новая редакция законопроекта не опубликована.

Несмотря на отзыв законопроекта, законодатели в скором времени выпустят поправки к налоговому законодательству и с 2024 года такие поправки должны вступить в силу. На текущий же момент организации, чьи сотрудники уехали за границу и осуществляют свои трудовые функции дистанционно, на законных основаниях не удерживают и не уплачивают НДФЛ с выплачиваемой таким сотрудникам заработной платы в российский бюджет.

[1] Пункт 2 статьи 207 Налогового Кодекса РФ

[2] Статья 209, пункт 1 статьи 210 Налогового Кодекса РФ

[3] Письма Минфина РФ №03-04-06/15886 от 04.03.2022; № 03-04-06/89789 от 16.09.2022; № 03-04-05/75657 от 04.08.2022

[4] Статья 312.1 Трудового кодекса РФ

[5] Письмо Минтруда России от 09.09.2022 № 14-2/ООГ-5755

[6] Статья 5.27 Кодекса об административных правонарушениях РФ

[7] Законопроект №343435-8