- Подробный гайд: корпоративный налог в ОАЭ

- Оборотные штрафы за утечки персональных данных в России 2024

- НДФЛ после приостановления СОИДН. Анализ на примере Кипра

- О добровольном раскрытии информации о КИК налоговыми нерезидентами РФ

- Закон об ускоренном гражданстве для иностранных граждан на Кипре. Вторая поправка

- Доходы иностранцев в России в 2024 году

- Изменения в налоговом поле Кипра. Выпуск №4

- НДС в ОАЭ

Поиски фактического получателя дохода продолжаются

Контролирующие органы уделяют все большее внимание практическому применению концепции фактического получателя дохода. На слуху недавние дела в отношении таких компаний, как «Северный Кузбасс» (А27-7455/2010), «Нарьянмарнефтегаз» (А40-1164/2011), «ОрифлэймКосметикс» (А40-138879/2014) и т.п.

В 2016 году одним из самых громких дел стало дело ОАО «Северсталь» (А13-5850/2014), по которому основное решение было принято Арбитражным судом Московского округа 15 марта 2016 года (окончательную точку поставил Верховный суд РФ 05.08.2016 г., отказав в передаче дела для рассмотрения в Судебную коллегию по экономическим спорам).

В данной статье предлагаем рассмотреть суть данного дела и ознакомиться с основными доводами судов и контролирующего органа.

Кратко о концепции фактического получателя доходов: в соответствии с налоговым законодательством РФ если международным договором, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные налоговым кодексом, то применяются правила и нормы международных договоров1.

Однако в случае, если международным договором Российской Федерации по вопросам налогообложения предусмотрено применение пониженных ставок налога или освобождение от налогообложения в отношении доходов от источников в Российской Федерации для иностранных лиц, имеющих фактическое право на эти доходы, в целях применения этого международного договора, иностранное лицо не признается имеющим фактическое право на такие доходы. Если иностранное лицо обладает ограниченными полномочиями в отношении распоряжения этими доходами, осуществляет в отношении указанных доходов посреднические функции в интересах иного лица, не выполняя никаких иных функций и не принимая на себя никаких рисков, прямо или косвенно выплачивая такие доходы (полностью или частично) этому иному лицу, которое при прямом получении таких доходов от источников в Российской Федерации не имело бы права на применение указанных в настоящем пункте положений международного договора Российской Федерации по вопросам налогообложения2.

Таким образом, компания, применяющая льготные условия налогообложения, предоставленные международным договором, должна быть готова подтвердить и доказать факт того, что именно она является фактическим получателем дохода.

То есть, во-первых, она имеет реальное присутствие (Realsubstance) и, во-вторых, осуществляет реальную хозяйственную деятельность (сделки, заключаемые ею, имеют реальную хозяйственную/деловую цель).

Суть дела: примечательность данного дела заключается в том, что налоговым органом была распутана неклассическая кондуитная схема по выплате пассивных доходов за рубеж (дивиденды, проценты, роялти).

На этот раз под пристальное внимание контролирующих органов попали многоступенчатые корпоративные процедуры, направленные на реструктуризацию владения крупного российского горнодобывающего холдинга («Северсталь»).

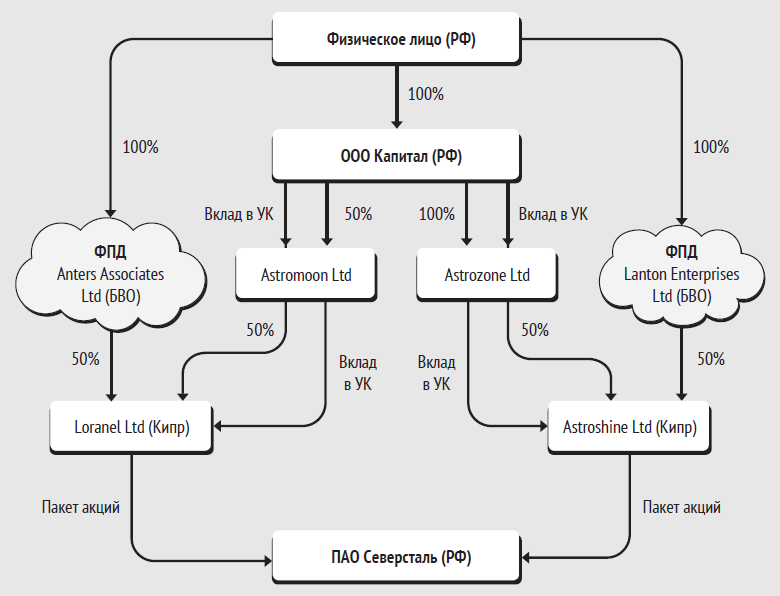

В частности, российская компания, будучи одним из акционеров«Северстальи», внесла в качестве вклада в уставный капитал своих дочерних кипрских компаний пакет акций «Северстали». Те, в свою очередь, поступили аналогичным образом, передав пакет акций «Северстали» своим кипрским «дочкам», в которых вторым акционером (обладающим правом на корпоративное управление) являлись иностранные компании с местом регистрации на БВО, аффилированные с российской компанией.

В основу решения налогового органа (а впоследствии и суда) положен довод о том, что российское общество путем совершения ряда последовательных действий по внесению акций компании «Северсталь» в уставные капиталы дочерних кипрских компаний фактически безвозмездно осуществило передачу этих акций в адрес компаний, зарегистрированных на БВО.

Таким образом, сделки по внесению имущества (акций компании «Северсталь») были признаны судом ничтожными (в силу их притворности) и к правоотношениям стороны применены правила о безвозмездной передаче имущества российской компании в адрес иностранной компании, не имеющей постоянного представительства на территории РФ.

Основными аргументами налогового органа в данном деле были:

- взаимосвязанность всех участников осуществляемых операций;

- многоступенчатость операций;

- транзитный характер операций;

- отсутствие деловой экономической цели у российской компании по передаче акций.

Наличие вышеуказанных обстоятельств в совокупности позволило налоговому органу сделать вывод о том, что фактическим получателем дохода от источников в РФ (в виде акций в российской компании) являлись не кипрские компании, а компании, зарегистрированные на БВО.

В силу этого российская компания, выплачивающая доход (передающая акции), должна была исчислить и удержать налог у источника по ставке 20% (руководствуясь ст. 309-310 НК РФ).

Схематично цепочка операций, совершенных обществом, представлена на схеме ниже:

Примечательным является тот факт, что суды всех инстанций (от Арбитражного суда г. Москвы до Верховного суда РФ) поддержали позицию налогового органа, не оставив налогоплательщику и малейших шансов на успех.

Это дело, наряду с другими аналогичными делами (которых с каждым годом становится все больше), является своего рода рефлектором и отражает современные тенденции и настрой контролирующих органов по отношению к схемам налоговой оптимизации, направленным на использование юридических бизнес-структур с целью применения льгот и преференций международного налогового планирования, а также по отношению к выводу российского капитала за рубеж. Теперь уже такая позиция государства в современных политических и экономических условиях является закономерностью, нежели неожиданным проявлением.

Выводы

Несмотря на то, что институт «фактического получателя доходов» в Налоговый кодекс РФ был введен лишь в 2015 году, международные соглашения об избежании двойного налогообложения и ранее предусматривали возможность применения преимуществ соглашений об избежании двойного налогообложения (в том числе льготных ставок) лишь в отношении лиц:

- имеющих фактическое право на такие доходы (проценты, дивиденды, роялти);

- основной целью или одной из главных целей создания или существования которых не было получение льгот по соглашению.

Концепция фактического получателя доходов существует уже довольно давно и успешно применяется на территории других стран (например, в Швейцарии, Австрии, Германии, Нидерландах и др.).

В связи с этим нельзя обвинять контролирующие органы, суды и нашего законодателя, что они «придумали» нечто новое, пытаясь затруднить жизнь налогоплательщикам, отказав в ряде случае в применении льгот или преференций с одной лишь целью – пополнить бюджет новыми налогами. Просто они обратили на внимание на методику применения преференций налоговых соглашений с опозданием, пропустив вперед протаптывать этот тернистый путь своих зарубежных коллег.

Итак, всем российским компаниям, осуществляющим денежные операции с иностранными контрагентами, при использовании преимуществ налоговых соглашений нужно быть готовыми к пристальному вниманию со стороны проверяющих органов. Ключевые моменты, на которых сосредотачиваются аудиторы в таких случаях, и аргументы, на которых они основывают свои доводы, находят свое отражение в судебных документах по схожим делам. Поэтому, чтобы хоть каким-то образом минимизировать рассмотренные риски, рекомендуем ознакомиться с ними и не повторять аналогичных ошибок.

Кроме того, в целях минимизации рассмотренных рисков представляется целесообразным придерживаться требований, необходимых для признания фактическим получателем дохода иностранной компании, выступающей контрагентом российской организации. Указанные рекомендации, безусловно, не могут быть признаны исчерпывающими и полностью устраняющими данный риск. Однако их выполнение является обязательным правилом, несоблюдение которого однозначно будет ставить под удар указанные операции.

- Пункт 1 статьи 7 Налогового кодекса РФ.

- Пункт 3 статьи 7 Налогового кодекса РФ.