Налог на прибыль: что написано пером, пора применять на практике

В ноябре 2018 года Минфин РФ внес поправки в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (далее – ПБУ 18/02), которые в обязательном порядке применяются с бухгалтерской отчетности за 2020 год, то есть в бухгалтерском учете – с 1 января 2020 года. Добровольное применение новой редакции стало возможным с 1 января 2019 года.

Сперва осветим наиболее важные изменения, которые произошли в тексте ПБУ 18/02. Опустим формальности и правила, введенные для консолидированных групп налогоплательщиков.

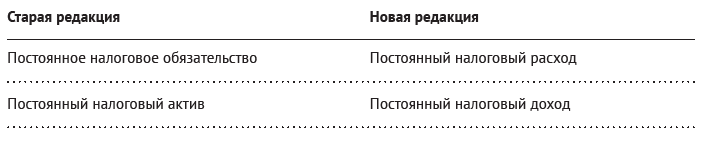

Новые термины – прежняя суть

Нельзя не указать, что во всем тексте ПБУ 18/02 заменены два термина:

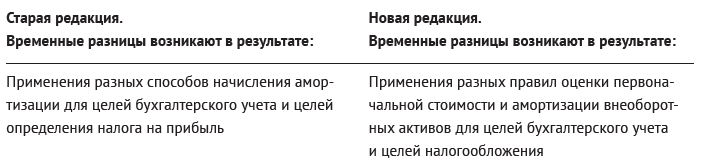

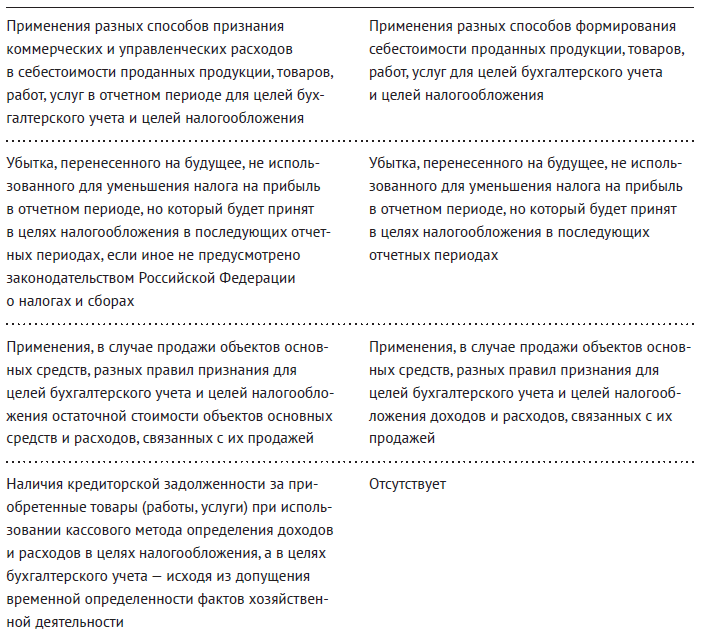

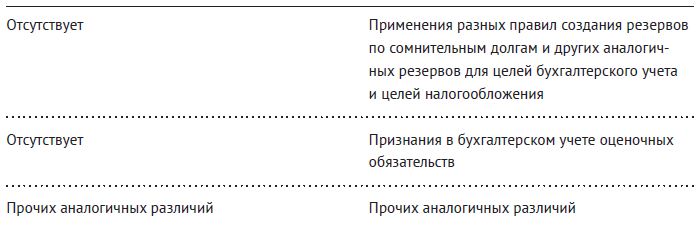

Постоянное стало временным

Проведем сравнение оснований для формирования временных разниц в старой и новой редакции.

Как видно из приведенной таблицы, в новой редакции ПБУ 18/02 к временным разницам четко отнесены следующие факты хозяйственной жизни:

- переоценка активов для целей бухгалтерского учета;

- обесценение финансовых вложений для целей бухгалтерского учета;

- разницы между правилами формирования резерва по сомнительным долгам;

- признание оценочных обязательств.

До вступления в силу изменений, в связи с отсутствием четких указаний законодательства, у бухгалтера был выбор относительно классификации указанных фактов в качестве временных и постоянных.

Например, на практике разницы при формировании резерва по сомнительным долгам, резерва на оплату отпусков и резерва на обесценение товарно-материальных ценностей только для целей бухгалтерского учета классифицировались в качестве постоянных разниц для упрощения бухгалтерского учета. Теперь такой возможности у бухгалтера нет.

Постоянные разницы теперь формируются исключительно в том случае, если доходы и/или расходы, признаваемые для целей бухгалтерского учета, никогда не будут признаваться для целей налогового учета и наоборот.

Иными словами, в учете формируются временные разницы, а формирование постоянных разниц – исключение.

Расчет разниц по-новому

Сложившаяся до 2020 года практика учета налога на прибыль организаций подразумевала определение постоянных и временных разниц по доходам и расходам. Новая редакция вводит в обиход балансовый метод, подразумевающий определение временных разниц по разнице между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

Указанный метод предусматривает возможность отказа от детализированного отражения постоянных и временных разниц по каждой операции, хотя и не запрещает их отражение в учете.

Варианты учета и учетная политика

Способ определения величины текущего налога на прибыль закрепляется в учетной политике организации. Организация может использовать следующие способы определения величины текущего налога на прибыль:

- на основе данных, сформированных в бухгалтерском учете;

- на основе налоговой декларации по налогу на прибыль.

При этом в обоих случаях величина текущего налога на прибыль должна соответствовать сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль организаций.

Способ определения величины текущего налога на прибыль на основе данных, сформированных в бухгалтерском учете (затратный метод) – это привычный всем метод, применяемый на практике до вступления в силу изменений.

Способ определения величины текущего налога на прибыль на основе налоговой декларации (балансовый метод) получил распространение только после вступления в силу рассматриваемых в настоящей статье изменений.

Таким образом, учитывая сохранение в тексте ПБУ 18/02 метода определения суммы текущего налога на прибыль организации на основании данных бухгалтерского учета, организация может сохранить устоявшийся метод определения суммы текущего налога на прибыль, если закрепит это в учетной политике. Однако указанный метод применим только в том случае, если результат соответствует расчету по балансовому методу. Затратный метод основан на анализе доходов и расходов, что делает его неудобным с той точки зрения, что каждый отчетный период бухгалтеру придется проводить проверку, рассчитывая разницы балансовым методом. Бухгалтерам придется разрабатывать собственную методику и, скорее всего, потребуется ведение дополнительных таблиц для учета возникающих разниц.

Поэтому, несмотря на пугающую неизвестность нового балансового метода, все же стоит изменить метод учета налога на прибыль организаций с затратного на балансовый.

Ретроспективный пересчет остатков

В соответствии с положениями ПБУ 1/2008 «Учетная политика организаций» изменения учетной политики, существенно влияющие на показатели бухгалтерской отчетности, должны отражаться в бухгалтерской отчетности ретроспективно.

Ретроспективное отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье «Нераспределенная прибыль (непокрытый убыток)» и (или) других статей бухгалтерского баланса на самую раннюю представленную в бухгалтерской (финансовой) отчетности дату, а также значений связанных статей бухгалтерской отчетности, раскрываемых за каждый представленный в бухгалтерской отчетности период, как если бы новая учетная политика применялась с момента возникновения фактов хозяйственной деятельности данного вида.

То есть при изменении метода определения суммы текущего налога на прибыль организаций бухгалтеру необходимо будет произвести расчет влияния изменений на показатели бухгалтерской отчетности и, в случае существенности таких изменений, произвести пересчет сопоставимых данных в бухгалтерской отчетности за 2020 год.

Программное обеспечение и особенности перехода

Программа 1С (раздел «Учетная политика») на текущий момент предусматривает три метода учета налога на прибыль организаций:

- балансовый метод;

- балансовый метод с отражением постоянных и временных разниц;

- затратный метод.

Как уже указывалось, затратный метод является нежелательным для применения. Более того, он запрещен к применению организациями с обособленными подразделениями, применяющими разные ставки налога на прибыль организаций.

Балансовый метод же имеет два варианта: с отражением постоянных и временных разниц и без такого отражения. Разница между ними в том, что при использовании балансового метода не будут формироваться уже «полюбившиеся» показатели ПР и ВР.

Если же бухгалтер хочет их сохранить, то необходимо выбирать балансовый метод с отражением постоянных и временных разниц.

При переходе с затратного метода на балансовый, при условии корректного формирования бухгалтерского и налогового учета, программа должна автоматически пересчитать на начало периода остатки по счетам 09 «Отложенный налоговый актив» и 77 «Отложенное налоговое обязательство» в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

Практика балансового метода

Если основываться исключительно на тексте ПБУ 18/02, то не совсем понятно, как применить новые правила на практике. Официальных разъяснений к новой редакции ПБУ 18/02 нет, поэтому в качестве руководства можно использовать Рекомендацию Р-102/2019-КпР «Порядок учета налога на прибыль», которая была выпущена в апреле 2019 года Фондом «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр» (далее – Рекомендация). Указанная Рекомендация одобрена Комитетом по рекомендациям. Текст размещен на официальном сайте Фонда.

Итак, в соответствии с данной Рекомендацией, сумма расхода по налогу на прибыль формируется по дебету счета 99 «Прибыли и убытки» (в случае дохода по налогу – по кредиту). Указанная сумма складывается из двух составляющих – текущего налога на прибыль и отложенного налога на прибыль. Каждую из составляющих рекомендуется учитывать на отдельном субсчете к счету 99.

Сумма текущего налога на прибыль отражается по дебету счета 99 «Прибыли и убытки» (субсчет «Текущий налог на прибыль») в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» (субсчет «Расчеты по налогу на прибыль организаций»). Указанная сумма определяется в соответствии с требованиями налогового законодательства как сумма налога, подлежащая уплате в бюджет за налоговый период, соответствующий отчетному периоду. Такая сумма (при отсутствии специфических обстоятельств) соответствует сумме налога, указываемого организацией в ее налоговой декларации по налогу на прибыль за соответствующий период.

Сумма отложенного налога на прибыль отражается по дебету или кредиту счета 99 «Прибыли и убытки» (субсчет «Отложенный налог на прибыль») в корреспонденции соответственно с кредитом или дебетом счетов 09 «Отложенные налоговые активы» или 77 «Отложенные налоговые обязательства».

В случае изменения временных разниц в связи с ретроспективными изменениями учетной политики или ретроспективным исправлением ошибок возникающие изменения отложенных налоговых активов или обязательств отражаются по дебету или кредиту счетов 09 «Отложенные налоговые активы» или 77 «Отложенные налоговые обязательства» в корреспонденции соответственно с кредитом или дебетом счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Итак, после вступления в силу новой редакции ПБУ 18/02, все операции по налогу на прибыль организаций для целей бухгалтерского учета собираются на счете 99 «Прибыли и убытки». Ранее отложенные налоговые активы и обязательства отражались в корреспонденции со счетом 68 «Расчеты по налогам и сборам», и для формирования отчета о финансовых результатах приходилось собираться суммы с нескольких счетов (как минимум для проверки). Теперь весь расчет по налогу на прибыль отражается на одном счете.

Проведем сравнение бухгалтерских записей по старым и новым правилам:

Как видно из приведенной таблицы, теперь отражение налога на прибыль организаций в бухгалтерском учете отталкивается не от данных учета, а от данных налоговой декларации по налогу на прибыль организаций. Если ранее основным счетом учета налога на прибыль организаций был счет 68 «Расчеты по налогам и сборам», то теперь – счет 99 «Прибыли и убытки». Счет 68.04.2 «Расчет налога на прибыль» при применении балансового метода (без отражения постоянных и временных разниц) не используется.

Подведем итоги

Итак, с 2020 года организации, за исключением тех, которые не подпадают под сферу действия ПБУ 18/02 или применяют упрощенные методы ведения бухгалтерского учета и отчетности, обязаны применять новые правила учета расчетов по налогу на прибыль организаций.

В учете теперь преобладают временные разницы. Постоянные разницы возникают в исключительных случаях.

При применении нового балансового метода учет должен стать более понятным, прозрачным и менее громоздким. Однако его применение потребует от бухгалтера расчета влияния на показатели бухгалтерской отчетности и, при необходимости, ретроспективного пересчета сопоставимых данных в бухгалтерской отчетности за 2020 год.

Несмотря на обязанность применения изменений, запрета на применение привычного затратного метода новая редакция ПБУ 18/02 не содержит. Единственное замечание – применение затратного метода возможно в случае, если расчет суммы налога на прибыль затратным методом не отличается или несущественно отличается от суммы налога на прибыль, рассчитанного балансовым методом.

Для автоматического расчета временных разниц обязательным условием является корректный налоговый учет. В противном случае бухгалтеру придется вручную вести регистры по расчету временных разниц.