«Контролируемые» проценты по займам

Нормирование процентов после вступления в силу статьи 269 Налогового кодекса РФ стало, как показала практика, достаточно сложным процессом для бухгалтеров. При этом законодатели ежегодно дорабатывают порядок нормирования и придумывают все новые критерии и основания, чтобы исключить часть уплаченных организацией процентов из расходов, уменьшающих налоговую базу по налогу на прибыль организаций.

Порядок нормирования процентов по контролируемым сделкам доступно описан законодателями и не раз объяснялся, в то время как порядок нормирования процентов по контролируемой задолженности для многих остается неясным.

Итак, контролируемой задолженностью признается непогашенная задолженность налогоплательщика – российской организации по следующим долговым обязательствам этого налогоплательщика:

- По долговому обязательству перед иностранным лицом, являющимся взаимозависимым лицом налогоплательщика – российской организации, по следующим основаниям:

- иностранная организация-заимодавец прямо или косвенно участвует в организации заемщика, и доля такого участия составляет более 25%;

- иностранное физическое лицо-заимодавец прямо или косвенно участвует в организации заемщика, и доля такого участия составляет более 25%;

- иностранные организации и иностранные физические лица последовательно являются участниками российской организации заемщика (иностранное лицо является одним из таких лиц), и доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%.

- По долговому обязательству перед лицом, признаваемым взаимозависимым лицом иностранного лица, указанного в предыдущем пункте, по следующим основаниям:

- организация или физическое лицо прямо или косвенно участвует в иностранной организации, и доля такого участия составляет более 25%;

- одно и то же лицо прямо или косвенно участвует в организации заемщике и в иностранной организации, и доля такого участия в каждой организации составляет более 25%;

- организации и физические лица последовательно являются участниками иностранной организации (заимодавец является одним из таких лиц), и доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%

Указанная непогашенная задолженность не признается для налогоплательщика – российской организации контролируемой задолженностью при одновременном выполнении следующих условий:

- долговое обязательство возникло перед российской организацией или физическим лицом, являющимися налоговыми резидентами Российской Федерации в течение всего отчетного (налогового) периода;

- российская организация или физическое лицо, перед которым возникло долговое обязательство, в течение отчетного (налогового) периода не имеет непогашенной задолженности по сопоставимым долговым обязательствам перед иностранным лицом, указанным в пункте 1 или пункте

Таким образом, в случае, если взаимозависимое иностранное лицо самостоятельно выдает заем российской организации (не является посредником между иностранным лицом и российской организацией), то задолженность не будет признаваться контролируемой и проценты по такой задолженности не подлежат нормированию.

- По долговому обязательству, по которому иностранное лицо-заимодавец, указанное в пункте 1, и (или) его взаимозависимое лицо, указанное в пункте 2, выступают поручителями, гарантами или иным образом обязуются обеспечить исполнение этого долгового обязательства налогоплательщика – российской организации.

Указанная непогашенная задолженность не признается для налогоплательщика – российской организации контролируемой задолженностью при одновременном выполнении следующих условий:

- долговое обязательство возникло перед организацией, являющейся банком (включая организации, признаваемые банками в соответствии с законодательством иностранных государств), не признаваемым взаимозависимым лицом как с налогоплательщиком – российской организацией, так и с лицами, выступающими поручителем, гарантом или иным образом обязующимися исполнить долговое обязательство налогоплательщика;

- с момента возникновения долгового обязательства налогоплательщика не происходило прекращения (исполнения) указанного долгового обязательства как в части суммы основного долга, так и в части уплаты процентов лицами, выступающими поручителем, гарантом или иным образом обязующимися обеспечить исполнение указанного долгового обязательства.

То есть, если взаимозависимое лицо является гарантом по банковскому кредиту, но российская организация выполняет свои требования по кредиту, задолженность не признается контролируемой и проценты по такой задолженности не подлежат нормированию.

Таким образом, обобщая все вышесказанное, если организация получает заемные средства от иностранного взаимозависимого лица либо от взаимозависимого лица такого иностранного лица, а также в случае, если указанные лица являются поручителями или гарантами по сделке (за исключением приведенных особых случаев), то необходимо проводить анализ необходимости нормирования процентов к уплате.

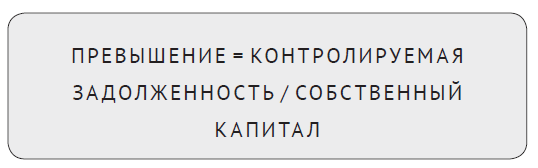

В случае, если размер контролируемой задолженности налогоплательщика более чем в 3 раза превышает разницу между суммой активов и величиной обязательств этого налогоплательщика (собственный капитал) на последнее число отчетного (налогового) периода, при определении предельного размера процентов, подлежащих включению в состав расходов, необходимо рассчитывать и использовать коэффициент капитализации.

При определении размера контролируемой задолженности налогоплательщика учитываются суммы контролируемой задолженности, возникшей по всем обязательствам этого налогоплательщика, в совокупности.

Таким образом, если у организации несколько заемных обязательств, отвечающих признакам контролируемой задолженности, то расчет превышения суммы задолженности над собственным капиталом необходимо рассчитывать не отдельно по каждому обязательству, а суммировать все контролируемые задолженности.

Собственным капиталом для целей расчета признается значение строки 1300 Бухгалтерского баланса (раздел «Капиталы и резервы») на отчетную дату.

Если контролируемая задолженность менее чем в 3 раза превышает собственный капитал организации, то нормировать проценты к уплате в отчетном периоде не требуется.

В случае же, если контролируемая задолженность более чем в 3 раза превышает собственный капитал организации, то производится расчет предельного размера процентов, подлежащих включению в состав расходов.

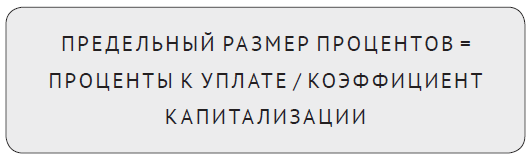

Предельный размер процентов, подлежащих включению в состав расходов, по контролируемой задолженности исчисляется налогоплательщиком на последнее число каждого отчетного (налогового) периода путем деления суммы процентов, начисленных этим налогоплательщиком в каждом отчетном (налоговом) периоде по контролируемой задолженности, на коэффициент капитализации, рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода.

При этом в случае изменения коэффициента капитализации в последующем отчетном периоде или по итогам налогового периода по сравнению с предыдущими отчетными периодами предельный размер процентов, подлежащих включению в состав расходов, по контролируемой задолженности за предыдущий отчетный период изменению не подлежит.

Стоит отметить, что указанный запрет на изменение процентов предыдущих периодов появился в тексте Налогового кодекса только в начале 2016 года (вступил в силу с 2017 года). Ранее порядок расчета предельных процентов был описан в Налоговом кодексе менее детально, и многие производили пересчет предельного размера процентов за предыдущие отчетные периоды по мере уменьшения контролируемой задолженности.

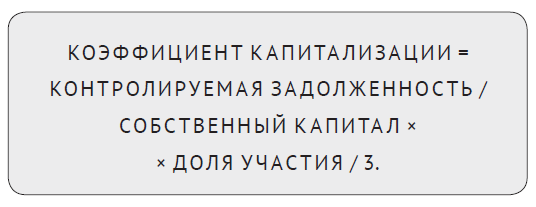

Коэффициент капитализации определяется путем деления величины соответствующей непогашенной контролируемой задолженности на величину собственного капитала, соответствующего доле участия взаимозависимого иностранного лица, и деления полученного результата на 3.

То есть, формула для расчета коэффициента капитализации выглядит следующим образом:

При этом собственный капитал в указанной формуле отличается от первоначального. При определении величины собственного капитала не учитываются суммы долговых обязательств в виде задолженности по налогам и сборам, включая текущую задолженность по уплате налогов и сборов, суммы отсрочек, рассрочек и инвестиционного налогового кредита. То есть собственный капитал должен быть уменьшен на сумму задолженности по налогам и сборам.

В состав расходов включаются проценты по контролируемой задолженности в размере, не превышающем предельного размера процентов, но не более фактически начисленных процентов.

То есть частично проценты к уплате не учитываются для целей налогообложения прибыли. Однако это не вся дополнительная налоговая нагрузка.

Положительная разница между начисленными процентами и предельными процентами приравнивается в целях налогообложения к дивидендам, уплаченным иностранному лицу. То есть, налогоплательщик обязан в отношении иностранной организации выполнить функции налогового агента и уплатить с суммы выплаченных «дивидендов» налог на прибыль организаций в бюджет.

Указанные нормы законодательства призваны удержать российский бизнес от привлечения крупных иностранных займов. В отличие от общих норм статьи 269 Налогового кодекса предельный размер процентов по контролируемой задолженности рассчитывается исходя не из процентной ставки по заемным обязательствам, а из суммы займа и соотношения собственного капитала и заемного.

Расчет предельных процентов является многоступенчатым и достаточно сложным. Однако, учитывая тот факт, что законодатели не только не исключают его из текста Налогового кодекса, но и стараются его как можно больше детализировать и пояснить, порядок нормирования процентов к уплате по контролируемой задолженности необходимо соблюдать.